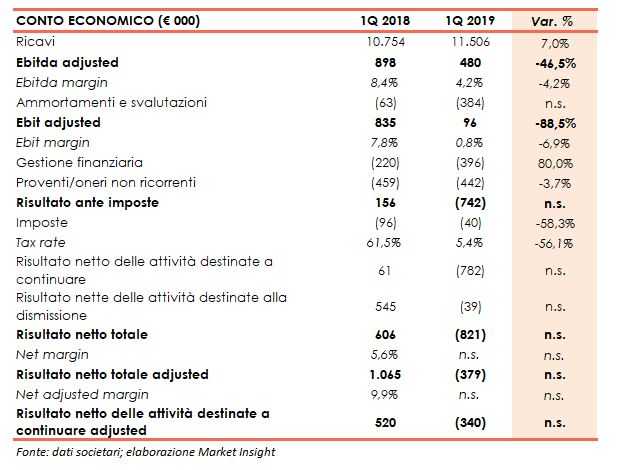

Il Cda di Giglio Group ha approvato il resoconto intermedio di gestione al 31 marzo 2019, chiuso con ricavi consolidati delle continuing operations in aumento del 7% a 11,5 milioni.

Una dinamica riconducibile innanzitutto alla crescita del 6,2% del settore e-commerce B2B a 0,4 milioni, grazie ai maggiori volumi di vendita che hanno interessato il mercato cinese. A ciò si è aggiunto l’incremento dell’8,2% a 0,3 milioni del settore e-commerce B2C, che ha beneficiato dei maggior volumi di transato dei brand già gestiti e dell’ingresso di nuovi brand nel portafoglio clienti.

L’Ebitda adjusted delle continuing operations, normalizzato dagli oneri non ricorrenti (pari a 0,4 milioni e riconducibili agli oneri dell’operazione di conferimento in Vertice 360 degli asset dell’area media del gruppo) e dagli effetti IFRS 5, è pari a 0,5 milioni vs 0,9 milioni nel 1Q 2018, scontando i costi di sviluppo degli e-commerce store in Cina, i cui ricavi inizieranno a manifestarsi nel secondo semestre del 2019, e i costi riferiti alla dismissione delle attività dell’area media che, in forza dell’accordo dello scorso mese di marzo, non sono comprese nel conferimento a Vertice 360.

L’Ebit adjusted delle continuing operations, al netto oneri di suddetti oneri non ricorrenti, si attesta a 0,1 milioni (0,8 milioni nel 1Q 2018).

Il risultato netto delle continuing operations adjusted, normalizzato dagli oneri non ricorrenti, è negativo per 0,3 milioni, a fronte di un utile netto di 0,5 milioni del 2018. Un deficit su cui pesa l’incremento dell’80% degli oneri finanziari per i maggiori costi del servizio di factoring e gli interessi sui finanziamenti accesi successivamente al primo trimestre 2018.

La perdita netta del periodo, pari a 0,8 milioni, si confronta con un utile netto di 0,6 milioni dell’anno precedente, un risultato che non tiene conto di 2,8 milioni di plusvalenze che saranno contabilizzate nel bilancio 2019 al closing del conferimento dell’area media.

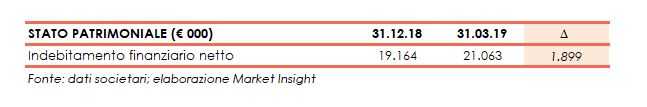

Dal lato patrimoniale, al 31 marzo 2019 l’indebitamento finanziario netto aumenta di 1,9 milioni a 21,1 milioni rispetto all’ammontare a fine anno 2018; escludendo l’applicazione dellIFRS 16 a fine marzo l’indebitamento evidenzia un miglioramento di 0,5 milioni a 18,7 milioni da fine 2018.

Tali dati non incorporano ancora quanto Giglio Group riceverà nell’esercizio in corso, a seguito dell’operazione di conferimento dell’area media per un controvalore di 12,5 milioni.

Alessandro Giglio, Presidente e Amministratore delegato di Giglio Group, ha così commentato: “Liberi dall’attività media siamo concentrati esclusivamente sulla nostra attività e-commerce, il business oltre ad espandersi continuamente, con l’ingresso di nuovi brand del fashion, sta ampliandosi a nuovi settori del luxury/gioielli, design e food”.

Il manager ha poi spiegato che: “In questo primo semestre stiamo investendo il nostro tempo e le nostre risorse per l’apertura diretta dei nostri store digitali in Cina nel settore fashion, che inizieranno le prime vendite nell’estate 2019, e per avviare a livello globale la nostra nuova piattaforma di distribuzione delle eccellenze del food made in italy sui più importanti market place del globo”.

Al riguardo, infatti, si segnala che entro l’estate 2019, Giglio Group avvierà l’attività B2C in Cina, partendo dalle partnership consolidate con i marchi Bric’s, Trussardi e Stefano Ricci a cui a breve si uniranno altri brand.

Tale area affiancherà l’attività B2B, dedicata alla gestione della vendita online delle collezioni on season e off season, che quest’anno nel mercato cinese è cresciuta del 127% rispetto al primo 1Q 2018.