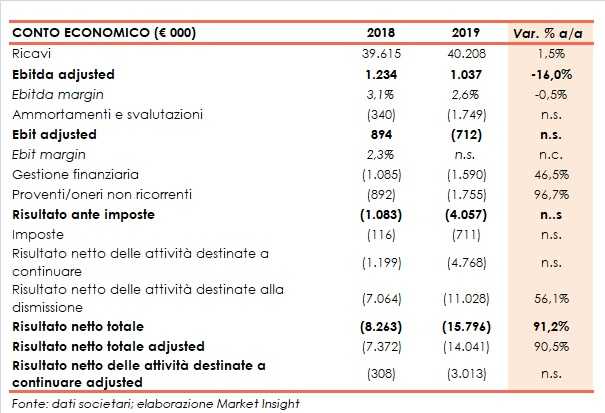

Nel 2019 Giglio Group ha realizzato ricavi consolidati in aumento dell’1,5% a 40,2 milioni. Considerando il consolidamento per l’intero 2019 di Terashop, società acquisita lo scorso 31 ottobre, il fatturato sarebbe stato pari a 44,6 milioni con un aumento del 12,6% rispetto al 2018.

Il Gross Merchandise Value, pari al valore di tutti i beni venduti ai clienti finali, si è attestato a 82,3 milioni (86,4 milioni nel 2018). Includendo Terashop per l’intero 2019, tale indicatore si sarebbe attestato a 106,3 milioni, a conferma della capacità del gruppo di gestire con le proprie piattaforme volumi di valore dei beni transati ben oltre la soglia dei 100 milioni.

Si ricorda che lo scorso anno Giglio Group ha portato avanti il progetto di dismissione dell’Area Media, iniziato nell’esercizio 2018, e di focalizzazione sul business principale, quello dell’e-commerce, razionalizzando nello stesso tempo la struttura societaria con un progressivo e significativo abbattimento dei costi.

Progetto completato definitivamente nel corrente mese di marzo con l’acquisto del 100% di Giglio Shanghai, società di e-commerce che possiede ICP licence, autorizzazioni per le Trade Free Zone e piattaforme digitali cinesi, e la dismissione di Giglio TV Hong Kong per 3 milioni.

L’Ebitda adjusted delle continuing operations, normalizzato da oneri non ricorrenti per 1,8 milioni, si è attestato a 1 milione (1,2 milioni nel 2018). Importo che riflette i maggiori investimenti in risorse umane e spese per lo sviluppo della piattaforma di e-commerce, totalmente nuova, a supporto dei maggiori volumi di transazioni attesi e

dell’integrazione con i marketplace a livello globale.

L’Ebit adjusted delle continuing operations, al netto di suddetti oneri non ricorrenti e degli effetti IFRS 15, ha registrato un deficit di 0,7 milioni, a fronte di un valore positivo di 0,9 milioni del 2018.

Il risultato netto delle continuing operations adjusted è negativo per 3 milioni (perdita di 0,3 milioni nel 2018).

Le attività destinate alla dismissione hanno invece registrato una perdita di 11 milioni, in aumento da un precedente deficit di 7,1 milioni.

La perdita netta complessiva del periodo è aumentata a 15,8 milioni dai precedenti 8,3 milioni.

Sul fronte patrimoniale l’indebitamento finanziario netto si è fissato a 12,3 milioni, in calo di 6,9 milioni rispetto a fine 2018; escludendo l’applicazione dell’IFRS 16 registra invece una diminuzione di 8,7 milioni a 10,4 milioni.

Alessandro Giglio, presidente e Ad di Giglio Group ha così commentato: “I dati presentati oggi sono il frutto di una precisa strategia di sviluppo che abbiamo portato avanti con determinazione nel corso del 2019. Il Gruppo si è riorganizzato, focalizzandosi esclusivamente sulle attività di ecommerce, e dismettendo tutte le attività legate all’area media e TV. Questo processo – pur consentendoci di mantenere costanti i ricavi – ha impattato sull’utile netto del Gruppo: in particolare la cessione dei rami d’azienda non-core ha avuto tempi più lunghi di quelli previsti, pesando negativamente sui costi. Vi è stata poi l’acquisizione strategica di Terashop e la successiva fusione di Giglio Group con Ibox S.r.L. (che si perfezionerà entro marzo 2020) nell’ottica di una semplificazione aziendale e di un ottimizzazione delle risorse”.

Alessandro Giglio, presidente e Ad di Giglio Group ha così commentato: “I dati presentati oggi sono il frutto di una precisa strategia di sviluppo che abbiamo portato avanti con determinazione nel corso del 2019. Il Gruppo si è riorganizzato, focalizzandosi esclusivamente sulle attività di ecommerce, e dismettendo tutte le attività legate all’area media e TV. Questo processo – pur consentendoci di mantenere costanti i ricavi – ha impattato sull’utile netto del Gruppo: in particolare la cessione dei rami d’azienda non-core ha avuto tempi più lunghi di quelli previsti, pesando negativamente sui costi. Vi è stata poi l’acquisizione strategica di Terashop e la successiva fusione di Giglio Group con Ibox S.r.L. (che si perfezionerà entro marzo 2020) nell’ottica di una semplificazione aziendale e di un ottimizzazione delle risorse”.

E prosegue: “Oggi, nonostante l’emergenza sanitaria in corso, siamo fiduciosi di poter contare su una solida crescita già dal 2020, con un Gruppo più snello ed efficiente, focalizzato esclusivamente sulle attività di e-commerce avendo finalemente ultimato, anche dolorosamente, la dismissione di tutta l’area media e Tv. Grazie alla nostra riconosciuta esperienza nelle vendite digitali e nell’Incentive collaboriamo con i più importanti brand italiani del fashion, food e design e puntiamo a diventare a tutti gli effetti i più grandi esportatori digitali di Made in Italy nel mondo”.