Leonardo ha chiuso il primo trimestre 2021 con risultati superiori alle attese degli analisti e in linea con le previsioni di ripresa del percorso di crescita e aumento di redditività formulate in sede di bilancio integrato al 31 dicembre 2020, evidenziando un marcato miglioramento della performance industriale, che nel trimestre del 2020 era stata particolarmente condizionata dallo scoppio della crisi Covid.

Tale andamento testimonia la resilienza del business governativo/militare, in un contesto ancora caratterizzato dalla pandemia. D’altra parte, la componente civile conferma le criticità evidenziate nei mesi scorsi con, in particolare, la Divisione Aerostrutture che risente delle difficoltà associate al calo dei volumi e conseguente mancato assorbimento dei costi fissi che determinano risultati in flessione rispetto al primo trimestre del 2020.

Gli ordini sono risultati pari a 3,4 miliardi, in linea con i primi tre mesi dello scorso anno. Ottima performance commerciale del settore Elettronica per la Difesa e Sicurezza sia nella componente Europea che statunitense. Il settore Elicotteri evidenzia una flessione influenzata dall’acquisizione, nel periodo a confronto, di un importante ordine, mentre nel settore Aeronautico il previsto calo della componente civile risulta quasi interamente compensato dalla performance della Divisione Velivoli.

Il portafoglio ordini risulta pari a 36,4 miliardi rispetto ai 35,5 miliardi al 31 dicembre 2020, assicurando una copertura in termini di produzione equivalente pari ad oltre 2,5 anni.

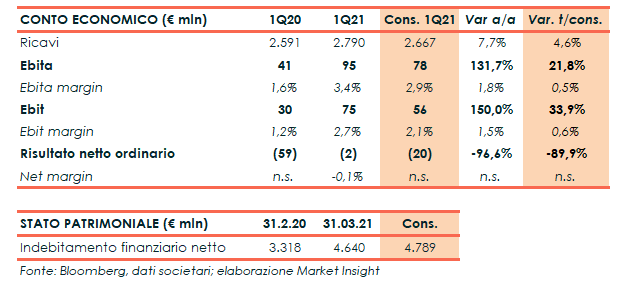

I ricavi sono cresciuti del 7,7% a 2,79 miliardi grazie all’incremento in tutti i settori di business, solo in parte attenuato dalla prevista riduzione in Aerostrutture che continua a risentire della flessione dei rate produttivi sul B787 e ATR.

L’Ebita è più che raddoppiato a 95 milioni con un’incidenza sui ricavi salita al 3,4% (+180 punti base), mentre l’Ebit è passato da 30 milioni a 75 milioni nonostante l’incidenza dei costi che il Gruppo sta ancora sostenendo per l’allineamento alle indicazioni Governative in materia di Covid.

Il trimestre si è chiuso con una riduzione della perdita netta ordinaria dai 59 milioni dei primi tre mesi dello scorso anno a 2 milioni, anche grazie al minore impatto degli oneri finanziari.

Dal lato patrimoniale, l’indebitamento finanziario netto è aumentato a 4,64 milioni dai 3,32 miliardi al 31 dicembre 2020, dopo un free operating cash flow negativo per 1,42 miliardi per effetto della consueta stagionalità del business caratterizzata da significativi assorbimenti di cassa nella prima parte dell’anno.

Per quanto riguarda l’evoluzione della gestione, il gruppo ha confermato la guidance 2021, che prevede ordini pari a circa 14 miliardi, ricavi per 13,8-14,3 miliardi, un Ebita di 1,075-1,125 miliardi, un FOCF di circa 100 milioni e un indebitamento pari a circa 3,2 miliardi.

Infine, nel comunicato si legge che la controllata statunitense Drs continua ad essere una parte fondamento del portafoglio di business e un’Ipo verrà valutata nuovamente quando le condizioni di mercato saranno favorevoli con una valutazione appropriata di tale asset.