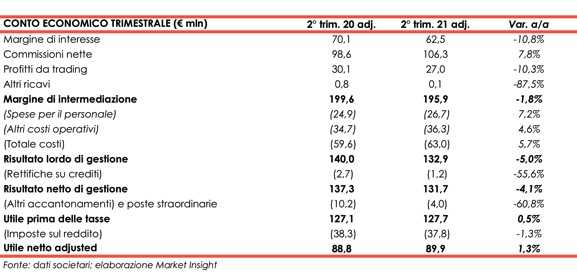

Fineco ha chiuso il secondo trimestre 2021 con una buona tenuta margine di intermediazione (-1,8% a/a a 195,9 milioni), grazie al contributo significativo delle commissioni nette. Il periodo si è chiuso con un utile netto di 89,9 milioni (+1,3%), dopo avere contabilizzato profitti netti da investimenti per 1,8 milioni.

“Siamo molto soddisfatti dei risultati del primo semestre dell’anno, che confermano un punto di svolta per la Banca e la sua capacità di crescere in tutti i contesti di mercato. Il costante miglioramento della nostra Rete di consulenza e le iniziative messe in atto in questi sei mesi sono il frutto di una strategia mirata a soddisfare anche le più sofisticate esigenze finanziarie della clientela. I dati di raccolta evidenziano una forte accelerazione del risparmio gestito”.

È con queste parole che Alessandro Foti, Ad e Dg di Fineco, ha commentato i conti del secondo trimestre 2021.

I dati e le variazioni riportati relativo ai risultati trimestrali sono esposti al netto delle poste non ricorrenti. Al fine di fornire una migliore rappresentazione dei ricavi Investing, sono state riproformate le commissioni nette, che ora ricomprendono le efficienze di costi ottenute da Fineco Asset Management relative alla ristrutturazione dei fondi (precedentemente nella voce “Saldo altri proventi/oneri”) e i costi collegati alla Rete di PFA precedentemente inclusi nella voce “Altre spese amministrative” (reclutamento, loyalty, FIRR, Enasarco, altro).

Il margine di intermediazione è ammontato a 195,9 milioni (-1,8% a/a), al cui interno le commissioni nette sono salite a 106,3 milioni (+7,8%), principalmente grazie alle commissioni generate dall’area Investing (65 milioni; +31,7%).

In calo il margine di interesse (-10,8% a 62,5 milioni), a causa soprattutto della discesa

dei tassi d’interesse di mercato.

I profitti da trading sono calati a 27 milioni (-10,3%), a causa dei minori ricavi da Brokerage per effetto principalmente della minore volatilità di mercato.

I costi operativi sono aumentati a 63 milioni (+5,7%), per effetto principalmente delle maggiori spese collegate alla crescita del business. Il costo del personale è cresciuto a 26,7 milioni (+7,2%) e gli altri costi a 36,3 milioni (+4,6%).

Le dinamiche sopra esposte hanno determinato un risultato lordo di gestione pari a 132,9 milioni (-5%) e, dopo rettifiche su crediti scese a 1,2 milioni (-55,6%), il risultato netto di gestione si è fissato a 131,7 milioni (-4,1%).

Il periodo si è chiuso con un utile netto di 89,9 milioni (+1,3%), dopo avere contabilizzato profitti netti da investimenti per 1,8 milioni, favoriti dal miglioramento degli scenari macroeconomici, e accantonamenti e altri oneri in calo a 5,8 milioni (-11,1%).