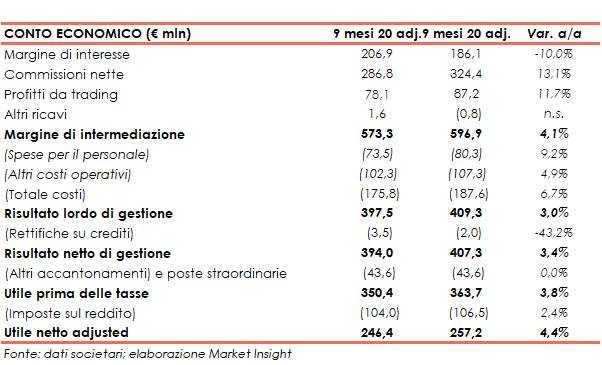

Fineco ha chiuso i primi nove mesi del 2021 con un margine di intermediazione salito a 596,9 milioni (+4,1% a/a), grazie al contributo significativo delle commissioni nette e dei profitti da trading. Il periodo è stato archiviato con un utile netto di 257,2 milioni (+4,4%), toccando un nuovo record.

“Chiudiamo i primi nove mesi dell’anno con risultati in forte crescita, che confermano la solidità della banca e ancora una volta la forza del modello di business ben diversificato e sostenibile”.

È con queste parole che Alessandro Foti, Ad e Dg di Fineco, ha commentato i conti dei primi nove mesi del 2021.

“In un contesto che vede proseguire l’accelerazione della digitalizzazione in tutti gli ambiti della società, il dna tecnologico che dalla sua nascita contraddistingue Fineco pone la nostra piattaforma integrata in una situazione ideale per offrire la risposta più efficace a una clientela sempre più interessata a investire”.

I dati e le variazioni riportati relativo ai risultati semestrali sono esposti al netto delle poste non ricorrenti. Al fine di fornire una migliore rappresentazione dei ricavi Investing, sono state riproformate le commissioni nette, che ora ricomprendono le efficienze di costi ottenute da Fineco Asset Management relative alla ristrutturazione dei fondi (precedentemente nella voce “Saldo altri proventi/oneri”) e i costi collegati alla Rete di PFA precedentemente inclusi nella voce “Altre spese amministrative” (reclutamento, loyalty, FIRR, Enasarco, altro).

Il margine di intermediazione si è attestato a 596,9 milioni (+4,1% a/a), al cui interno le commissioni nette sono balzate a 324,4 milioni (+13,1%), grazie all’apporto delle commissioni nette riferite all’area Investing (+25,2%) per l’effetto volumi e il maggiore contributo di Fineco Asset Management, dell’area Banking (+14,8% a 35,6 milioni).

Le commissioni nette relative all’area Brokerage sono state pari a 95,6 milioni (-6%), a causa principalmente della ridotta volatilità nei primi nove mesi del 2021 rispetto ai picchi registrati nello stesso periodo del 2020.

In calo il margine di interesse (-10% a 186,1 milioni), a causa principalmente alla discesa

dei tassi d’interesse di mercato.

I profitti da trading sono scesi a 56,2 milioni (-19%), a causa della suddetta ridotta volatilità rispetto ai picchi registrati nel brokerage nei primi nove mesi dello scorso anno. Tale calo è stato più che assorbito dalla crescita dei proventi legati alla gestione della tesoreria (saliti da 8,7 milioni a 31 milioni).

I costi operativi sono aumentati a 187,6 milioni (+6,7%), principalmente per spese strettamente collegate alla crescita del business (al netto delle quali la crescita dei costi operativi è pari al 5,2% a/a).

Il costo del personale è cresciuto a 80,3 milioni (+9,2%) per l’aumento del numero dei dipendenti (passato da 1.251 a 1.287), dovuto sia alla progressiva internalizzazione di alcuni servizi a seguito dell’uscita dal gruppo UniCredit sia alla controllata irlandese Fineco Asset Management, che si prepara a migliorare ulteriormente l’efficienza della catena di valore nell’area Investing. Gli altri costi sono saliti a 107,3 milioni (+4,9%), a seguito degli effetti sopra descritti. Il cost/income ratio al netto delle poste non ricorrenti è pari al 31,4 per cento.

Le dinamiche sopra esposte hanno determinato un risultato lordo di gestione cresciuto a 409,3 milioni (+3%) e, dopo rettifiche su crediti scese a 2 milioni (-43,2%), il risultato netto di gestione è salito a 407,3 milioni (+3,4%).

Il periodo si è chiuso con un utile netto di 257,2 milioni (+4,4%), dopo avere contabilizzato profitti netti da investimenti per 1,5 milioni, per effetto delle valutazioni come richiesto dal principio contabile IFRS9, che incorporano il miglioramento dello scenario macroeconomico, che ha comportato maggiori riprese di valore nel secondo trimestre 2021, riconducibili principalmente alle esposizioni sovrane.

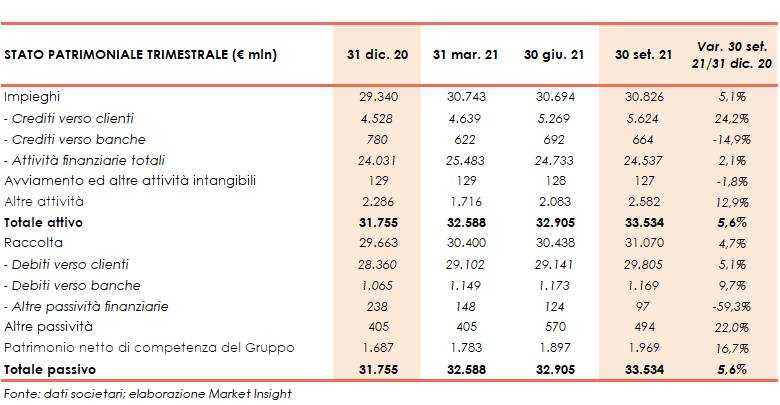

Sul fronte patrimoniale, al 30 settembre 2021 gli impieghi salgono a 30,8 miliardi (+5,1% rispetto a fine 2020), grazie alla crescita di quelli verso la clientela (+24,2% a 5,6 miliardi rispetto al 31 dicembre 2020) e delle attività finanziarie (+2,1% a 24,5 miliardi rispetto a fine 2020).

La raccolta cresce a 31,1 miliardi (+4,7% rispetto al 31 dicembre 2020), con il contributo di quella da clientela (+5,1% a 29,8 miliardi rispetto a fine 2020).

Dal lato della solidità patrimoniale, a fine settembre 2021 il CET1 si attesta al 18,37% (28,56% al 31 dicembre 2020), calcolato al netto del dividendo proposto a valere sugli utili 2019/2020, approvato dall’assemblea il 21 ottobre 2021 e che sarà messo in pagamento il prossimo 24 novembre.