Nella prima metà del 2021 l’attività di CleanBnB, ancora condizionata dal protrarsi degli effetti della pandemia, ha registrato una crescita dei ricavi del 20% a oltre 1 milione e un netto miglioramento dei margini reddituali, seppure ancora negativi. Tale dinamica ha beneficiato dell’aumento dei ricavi, generato dalla crescita dei soggiorni, ma anche del contenimento dei costi avviato nel 2020. Positive anche le aspettative di EnVent grazie all’aumento del patrimonio immobiliare gestito, all’avvio dell’attività nelle nuove località ed al portafoglio acquisito a fine 2020. Le proiezioni scattano poi nel biennio 2022-23 anche per l’atteso ritorno alla normalità dei viaggi nazionali e internazionali.

Modello di Business

Il gruppo CleanBnB è attivo nel settore hospitality come operatore di property management, per conto degli host titolari di immobili, per affitti brevi di appartamenti e case vacanze in Italia (durata non superiore ai 30 giorni). Tramite una piattaforma integrata con i maggiori canali online di prenotazione (quali Booking, Expedia, Tripadvisor), il gruppo facilita i proprietari di case a mettere a reddito il proprio immobile, individuando i punti di forza per una maggiore visibilità online. A fine settembre 2021 il patrimonio immobiliare gestito è costituito da oltre 1.200 unità distribuite su quasi 60 località.

L’offerta è articolata in due differenti pacchetti che hanno contenuti differenziati, per cui i servizi offerti possono riguardare solo una o entrambe le fasi:

Il Pacchetto Base: prevede la pubblicizzazione dell’appartamento, la creazione dell’annuncio e la gestione del pagamento, mentre il cliente svolge la fase operativa (accoglienza, assistenza sul luogo, pulizia, gestione amministrativa dell’immobile). Questo pacchetto, offerto in Italia, è generalmente scelto da operatori professionali nel settore del turismo, in particolare ad agenzie turistiche, che necessitano di un supporto specializzato per offrire i propri servizi online. La commissione di servizio prevista è pari a circa il 13-15% del corrispettivo pagato all’host.

Il Pacchetto Base: prevede la pubblicizzazione dell’appartamento, la creazione dell’annuncio e la gestione del pagamento, mentre il cliente svolge la fase operativa (accoglienza, assistenza sul luogo, pulizia, gestione amministrativa dell’immobile). Questo pacchetto, offerto in Italia, è generalmente scelto da operatori professionali nel settore del turismo, in particolare ad agenzie turistiche, che necessitano di un supporto specializzato per offrire i propri servizi online. La commissione di servizio prevista è pari a circa il 13-15% del corrispettivo pagato all’host.

Il Pacchetto Full: oltre ai servizi compresi nel pacchetto base, comprende l’accoglienza e assistenza attiva del cliente per l’intera durata del soggiorno, servizi di pulizia e cambio biancheria e il checkout. Il proprietario è dunque libero da ogni compito. La commissione di servizio prevista è pertanto maggiore e pari a circa il 25-30% del corrispettivo, oltre a una commissione per le attività di pulizia dell’immobile (cleaning fee).

Il Pacchetto Full: oltre ai servizi compresi nel pacchetto base, comprende l’accoglienza e assistenza attiva del cliente per l’intera durata del soggiorno, servizi di pulizia e cambio biancheria e il checkout. Il proprietario è dunque libero da ogni compito. La commissione di servizio prevista è pertanto maggiore e pari a circa il 25-30% del corrispettivo, oltre a una commissione per le attività di pulizia dell’immobile (cleaning fee).

Ultimi Avvenimenti

Il 21 luglio 2021 si è concluso l’aumento di capitale da circa 2 milioni finalizzato all’ulteriore rafforzamento della struttura patrimoniale e a reperire nuove risorse finanziarie da utilizzare nell’ambito delle attività, nonché a perseguire gli obiettivi di crescita della società in un nuovo contesto di mercato che presenta crescenti opportunità.

La società ha inoltre modificato il regolamento dei “Warrant CleanBnB 2019-2022” introducendo un quarto periodo di esercizio tra il 15 maggio 2023 e il 26 maggio 2023, posticipando pertanto il termine di scadenza al 26 maggio 2023, nonché stabilito che gli stessi possano essere esercitati nell’ambito del periodo a un prezzo di esercizio pari a 2,93 euro per azione.

La proroga è finalizzata alla possibilità di acquisire nuove risorse patrimoniali e di concedere ai portatori dei warrant un tempo più esteso per il loro esercizio e quindi maggiori opportunità di investimento.

A fine 2020 CleanBnB ha acquisito il portafoglio di immobili gestiti da SweetGuest a Milano, Firenze e Roma mentre nel primo trimestre 2021 ha avviato l’operatività in 10 nuove località, prevalentemente a carattere stagionale, con il modello di gestione a costo completamente variabile.

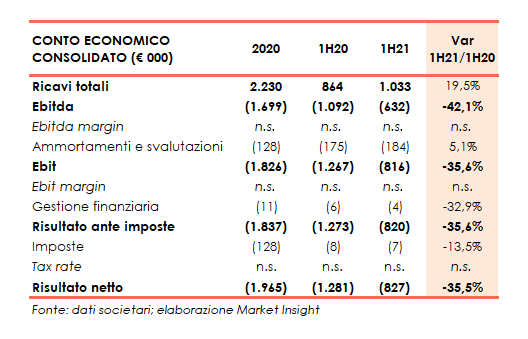

Conto Economico

Pur in presenza del protrarsi degli effetti conseguenti alla pandemia da Covid-19, il primo semestre 2021 mostra risultati in miglioramento rispetto a fine giugno 2020, periodo in cui i primi due mesi non erano ancora stati condizionati dall’emergenza pandemica.

I ricavi complessivi (commissioni di gestione fatturate ai proprietari degli immobili) con un incremento del 20% hanno superato 1 milione, con un numero di soggiorni gestiti aumentato a 7.290 (+15%); salito poi a 9.150 a luglio-agosto 2021 (+203% rispetto al 2020). Nella prima metà dell’anno il portafoglio immobili gestiti ha superato le 1.150 unità distribuite in 60 località italiane, in massima parte con la formula del pacchetto FULL, con un incremento nel semestre di oltre 100 unità.

L’andamento del primo semestre , spiega l’organo amministrativo, “potrebbe risultare poco rappresentativo dell’intero esercizio, dato che la Società ha registrato un significativo aumento dei flussi di viaggiatori già a partire dall’estate. Infatti, analizzando i dati preconsuntivi del terzo trimestre 2021 e dall’andamento delle prenotazioni per i prossimi mesi, l’intero 2021 è previsto concludersi con un volume di prenotazioni e soggiorni superiore non solo al 2020, ma anche agli esercizi precedenti all’emergenza pandemica”.

Sul fronte dei margini, l’Ebitda segna un sensibile miglioramento, seppure ancora negativo per 0,6 milioni (oltre 1 milione a fine giugno 2020), grazie all’aumento del volume d’affari, ma anche alla riduzione dei costi fissi, avviata nel 2020 e proseguita anche nella prima metà dell’anno.

L’Ebit diminuisce il proprio deficit a 0,8 milioni (1,3 milioni al 30/6/20), dopo ammortamenti per 184 mila euro (175 mila nel giugno 2020), così come il deficit finale si riduce a 0,8 milioni, rispetto a 1,3 milioni di un anno prima.

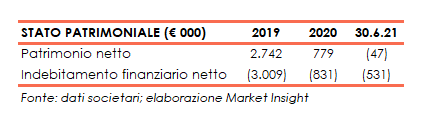

Stato Patrimoniale

A seguito delle perdite conseguite il patrimonio netto a fine giugno 2021 è negativo per 47 mila euro.

Si ricorda che il dato non recepisce ancora i 2 milioni circa di mezzi affluiti con l’aumento di capitale concluso a luglio 2021, mentre nel 2019 aveva beneficiato di 3,9 milioni di liquidità affluite con l’aumento di capitale connesso all’ammissione all’Aim – ora Ftse Italia Growth – (24 luglio 2019).

Outlook

Outlook

Pur non potendo fare previsioni sugli effetti economici causati dall’emergenza epidemiologica, “la società resta attenta sull’evoluzione del mercato di riferimento, e in tal senso proseguirà l’opera di ampliamento della propria offerta al settore degli affitti tradizionali di media/lunga durata, e delle compravendite immobiliari nel settore residenziale. Al tempo stesso seguirà con attenzione eventuali opportunità di aggregazione tra operatori per accelerare il proprio percorso di sviluppo, non escludendo in tal senso possibili interventi sul capitale o altre operazioni di acquisizione”.

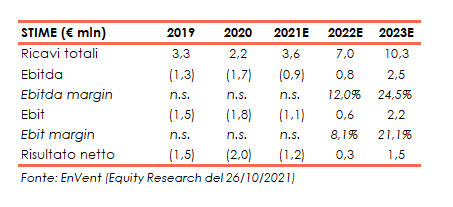

Positive le aspettative di EnVent (Nomad della società), in considerazione dei drivers del segmento degli affitti brevi, meno legati ai viaggi d’affari e di gruppo, e dell’approccio della società nell’affrontare le sfide e le difficoltà. Tuttavia gli analisti, nello studio del 26 ottobre 2021, hanno aggiornato le stime di vendita per l’esercizio in corso, in quanto tenevano conto di una ripresa più rapida dalla pandemia nel primo semestre 2021, mentre le differenze nel biennio 2022-23 derivano dalla variazione delle stime del 2021.

I ricavi totali a fine 2021 sono ora attesi a 3,6 milioni (4,4 milioni precedenti stime), in crescita di circa il 60% sul 2020, con una perdita in calo da 2 milioni a 1,2 milioni (precedente -0,7 milioni). Confermata un’accelerazione nel biennio successivo anche in virtù all’atteso ritorno alla normalità dei viaggi nazionali e internazionali. Il tutto riepilogato nella tabella che segue.

Borsa

Da inizio 2021 e fino a maggio le azioni Clean BnB sono state scambiate in un range compreso tra 1,11 euro e 1,23 euro, salendo poi fino a toccare il massimo di periodo a 1,85 euro il 21 maggio. Successivamente hanno perso la spinta riportandosi in area 1,2 euro e 1,3 euro, nonostante i dati positivi registrati soprattutto a luglio e agosto.

Il titolo attualmente quota 1,18 euro e da inizio anno ha registrato un calo dell’1% mentre il Ftse Italia Growth nello stesso periodo ha segnato un rialzo del 54%. Ad oggi la società presenta una valutazione interessante rispetto alle stime degli analisti di EnVent che indicano un giudizio Outperform con un target price a 1,61 euro, che esprime un upside potenziale del 36%.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a CleanBnB