Eurotech, multinazionale che progetta, sviluppa e fornisce Edge Computer e soluzioni per l’Internet of Things, ha diffuso i conti dell’esercizio 2021, un anno condizionato dalle difficoltà di reperimento dei componenti elettronici.

I risultati evidenziano ricavi consolidati per 63,1 milioni, rispetto a 69,3 milioni del 2020, con un decremento del 5,5% a cambi costanti (-8,8% a cambi storici). Malgrado la pandemia e i lock-down, il Gruppo ha fatto registrare un deciso incremento del portafoglio ordini, che senza lo shortage dei componenti avrebbe permesso di registrare una crescita del fatturato a cambi costanti del 5-7% rispetto all’anno precedente. Gli ordini non consegnati ammontano a circa 7 milioni, di cui metà riprogrammati per il 2022 e metà ripianificati al 2023. L’ultimo trimestre dell’anno ha confermato il trend positivo, segnando un incremento del 15,0% tendenziale e dell’11,4% congiunturale.

Nei dodici mesi, il Nord America ha generato un fatturato pari al 43% del totale (vs 36% del 2020) seguito dal Giappone con il 32% (vs 35%), mentre l’area Europea rappresenta il restante 18% (vs 24%).

I costi operativi, al lordo delle rettifiche operate e al netto dei costi non ricorrenti, ammontano a 33,7 milioni, in linea con il 2020. Grazie alle operazioni di riorganizzazione è stato possibile creare spazio per cominciare il potenziamento del go-to-market riducendo al minimo l’impatto sui costi operativi nell’anno.

I costi non ricorrenti sono pari a 2,42 milioni e derivano per 1,3 milioni dalla risoluzione del rapporto tra la Società e il precedente amministratore delegato e per 1,1 milioni dalla riorganizzazione in alcune società del Gruppo.

L’Ebitda adjusted è prossimo al break-even (-0,3 milioni), rispetto a 6,6 milioni del 2020. Considerando anche i costi non ricorrenti, l’Ebitda del 2021 è pari a -2,75 milioni. L’Ebit adjusted è negativo per 5,1 milioni, mentre il reddito operativo comprensivo dei costi non ricorrenti è pari a -7,59 milioni.

L’esercizio si è chiuso con una perdita netta di 10,4 milioni, rispetto al risultato netto positivo per 0,1 milioni del 2020. Questo andamento riflette sia la contrazione dell’Ebit sia il differente carico fiscale delle controllate, e il fatto che non sono state contabilizzate imposte anticipate sulle perdite fiscali stimabili sul periodo.

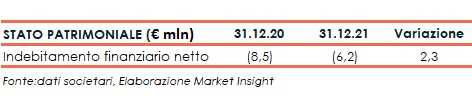

Dal lato patrimoniale, il Gruppo presenta al 31 dicembre 2021 una posizione finanziaria con cassa netta positiva di 6,2 milioni, rispetto a 8,5 milioni al 31 dicembre 2020. La riduzione della posizione finanziaria netta è stata contenuta grazie al buon controllo del capitale circolante netto.

Per mitigare parzialmente lo shortage di componenti, che si protrarrà nel 2022, oltre all’aumento dei prezzi di vendita sono state attivate due ulteriori iniziative che produrranno effetti nei prossimi mesi: da un lato, la riprogettazione di alcuni sistemi per utilizzare componenti alternativi più facilmente reperibili e/o meno costosi; dall’altro, la riorganizzazione della supply chain sui prodotti più standard e con volumi più elevati, dando forecast e ordini a più lungo raggio (12-24 mesi) ai fornitori.

Nel frattempo, continuerà il processo di cambiamento dell’organizzazione, con l’assunzione di nuove figure per rafforzare le funzioni manageriali e supportare le vendite e l’attività di ricerca e sviluppo.

Infine, proseguiranno le attività sui potenziali target di crescita inorganica, per accelerare lo sviluppo dei canali di vendita, la penetrazione nei 5 mercati verticali target del Gruppo (automazione industriale, trasporti e offroad, medicale, reti di fornitura di gas, elettricità e acqua e infine comunicazioni), e il completamento dell’offerta nelle famiglie di prodotti HW per l’Edge computing.

In generale, il trend dell’ordinato e il portafoglio ordini di inizio anno per il 2022, che è doppio rispetto al portafoglio ordini di inizio anno per il 2021, sono di buon auspicio per la crescita prevista nel 2022.