Integrae Sim ha aggiornato la valutazione sul titolo ABP Nocivelli dopo la pubblicazione dei risultati al 31 dicembre 2021 (primo semestre esercizio 2021-2022). Gli analisti hanno confermato la raccomandazione di acquisto “Buy” e il target price a 6,20 euro che presenta un consistente potenziale rialzista rispetto alla chiusura di ieri a 3,77 euro (+64,5%).

La società guidata dall’Amministratore Delegato Nicola Turra ha chiuso il primo semestre 2021-2022 (periodo luglio-dicembre 2021) con un Valore della Produzione in lieve aumento a 29,9 milioni (+1,1%), di cui ricavi per 27 milioni. Importante il progresso registrato a livello di gestione operativa, con l’Ebitda in progresso a 7,1 milioni (+28,5%) e il relativo margine sui ricavi in miglioramento al 26,3% (vs 18,9% 1H 2020-21). Una dinamica che segue la riduzione dei costi del personale per effetto della conclusione dei lavori di commessa per i presidi ospedalieri di Lanciano, Vasto e Chieti, oltre ai minori costi per servizi. Infine, l’utile netto, pari a 5 milioni, è aumentato del 20,9% (net margin 16,6% vs 14% 1H 2020-21). Posizione finanziaria netta cash positive per 35,4 mln al 31 dicembre 2021 (31,5 al 31 dicembre 2020).

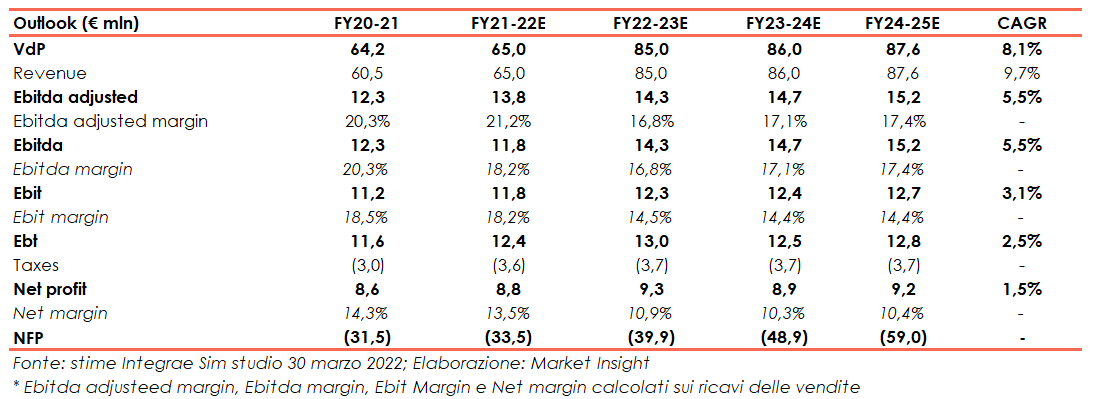

Alla luce di tali risultati Integrae ha confermato le stime per l’anno e i successivi esercizi. Per gli analisti, ABP Nocivelli raggiungerà ricavi per 65 milioni nel FY21-22 e un Ebitda adjusted di 13,8 milioni (margine sui ricavi al 21,2%). I ricavi sono attesi in crescita a un tasso annuo medio dell’8,1% a 87,6 milioni nell’esercizio FY24-25, anno in cui l’Ebitda adjusted dovrebbe attestarsi a 15,2 milioni (cagr 5,5%).

Come spiega Integrae, lo studio sulla società, leader di settore a livello nazionale nelle operazioni di Partenariato Pubblico Privato per la realizzazione di strutture sanitarie e ospedaliere, è stato condotto attraverso il metodo DCF e dei multipli. La valutazione ottenuta attraverso il Discounted Cash Flow ha restituito un Equity Value di 247 milioni mentre l’Equity Value determinato dai multipli è pari a 130,7 (scontato del 10%). L’Equity value medio, pari a 188,8 milioni, indica pertanto un target price di 6,20 euro (potenziale upside 64,5%).

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Nocivelli ABP