Prosegue il percorso di forte crescita di Sciuker Frames, che entra in una nuova fase di espansione con una serie di acquisizioni e la creazione di deWol Industries. Marco Cipriano, Presidente e Amministratore delegato, delinea le priorità strategiche del Gruppo, fra le quali lo sviluppo internazionale, le aspettative e lo scenario di mercato per i prossimi 12-18 mesi.

“Integrazione, riformulazione del piano di investimenti, avvio del processo di internazionalizzazione”. Sono queste le priorità strategiche di Sciuker Frames delineate dal presidente e amministratore delegato, Marco Cipriano.

Le recenti acquisizioni di DQG e D&V hanno messo in moto una nuova fase di espansione, accelerando il percorso di forte crescita degli ultimi anni, e dato corso a deWol Industries, “federazione di brand che si affaccia con forza ai mercati esteri, posizionandosi già tra i primi 20 gruppi industriali europei del settore infissi e schermature solari.”

Archiviato un 2022 che ha visto il valore della produzione di Sciuker Frames crescere dell’88% a 193,8 milioni, la società prevede di poter raggiungere, a livello proforma, quota 300 milioni nel 2023.

Sullo scenario di mercato per i prossimi 12-18 mesi, “resta fondamentale il megatrend secolare della riqualificazione energetica, complice anche la maggior sensibilità delle persone che, unito alla vivacità del mercato dell’edilizia, ci rende molto ottimisti sulle prospettive future del nostro settore.”

Marco Cipriano, CEO di Sciuker Frames, illustra le priorità strategiche

“Integrazione, riformulazione del piano di investimenti ed implementazione dello stesso, avvio del processo di internazionalizzazione”, sono queste le tre linee guida principali del focus strategico di Sciuker Frames.

Per quanto riguarda la prima delle tre, spiega Cipriano, “le acquisizioni recenti di D&V Serramenti e Diquigiovanni rappresentano un transformational deal per il Gruppo, quindi è importante lavorare sia sull’integrazione delle value proposition specifiche per ciascun segmento commerciale (retail monobrand-retail multibrand e contract), sia sull’efficientamento a carattere più strettamente industriale, ovvero coordinamento tra le piattaforme produttive, centralizzazione degli acquisti strategici, ottimizzazione della logistica, delle piattaforme IT e delle tecnologie.”

Sulla seconda priorità strategica, prosegue il CEO, “la riformulazione del piano di investimenti nella crescita organica dovrà esser tale da consentire un corretto bilanciamento delle capacità produttive di tutte le aziende, in base ai potenziali volumi di sviluppo di ciascuna.”

Per quanto concerne, infine, l’internazionalizzazione, “lavoreremo sull’analisi dei potenziali mercati di sbocco, implementando processi di sounding check e decidendo il mix tra mercati a cui affacciarsi solo con strutture commerciali e soluzioni che prevedono acquisizioni di aziende già presenti negli stessi mercati.”

La nascita di deWol Industries

Gli accordi per l’acquisto da parte di Sciuker Frames del 100% del capitale di DQG e di D&V Serramenti hanno dato il via a deWol Industries, il più grande operatore italiano attivo nella progettazione e produzione di infissi e schermature solari, che include tra i propri brand anche GC Infissi, Teknika ed Ecospace.

Gli accordi per l’acquisto da parte di Sciuker Frames del 100% del capitale di DQG e di D&V Serramenti hanno dato il via a deWol Industries, il più grande operatore italiano attivo nella progettazione e produzione di infissi e schermature solari, che include tra i propri brand anche GC Infissi, Teknika ed Ecospace.

“Con la nascita di deWol Industries – commenta Cipriano – si apre una nuova fase di espansione che accelera fortemente il percorso di crescita esponenziale già realizzato in questi ultimi anni.”

“Abbiamo creato quella che è stata battezzata come federazione di brand e imprenditori che, oltre ad essere leader incontrastati a livello italiano si affacciano con forza a guardare ai mercati esteri, posizionandosi già tra i primi 20 gruppi industriali europei del settore infissi e schermature solari.”

“La strategia di questa fase di crescita è semplice, – prosegue l’AD – mettere sotto lo stesso cappello tutte le aziende leader nelle proprie nicchie di mercato: Sciuker Frames e GC Infissi nel segmento dei retail monobrand, D&V nel segmento dei retail multibrand e DQG nel segmento dei contractor. Teknika, oltre a servire il proprio mercato degli accessori, sarà la captive per gli accessori delle aziende produttrici di finestre ed Ecospace continuerà ad occuparsi di progettazione e realizzazione di interventi di riqualificazione energetica.”

I risultati 2022

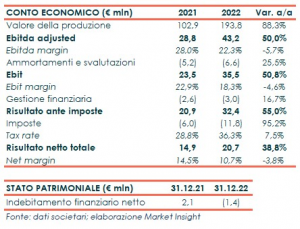

Sciuker Frames ha chiuso il 2022 con un valore della produzione pari a 193,8 milioni, registrando una crescita dell’88,3% rispetto all’anno precedente. Un risultato riconducibile all’efficace implementazione degli investimenti effettuati sulla crescita organica e alle attività di integrazione post acquisizione.

Nel dettaglio, il settore del design e produzione di infissi e schermature ha generato un valore della produzione di 92 milioni (+57% sul 2021), mentre il valore della produzione legato alla progettazione e realizzazione di interventi di riqualificazione energetica è risultato pari a 101,8 milioni (+108,6% sul 2021).

Una crescita sostenuta, non transitoria: “In soli tre anni abbiamo quasi decuplicato il valore della produzione, – ricorda Cipriano -ci sono poche altre realtà industriali che nella storia sono cresciute tanto; noi ci siamo riusciti grazie alla capacità di crescere nel segmento industriale del Gruppo, producendo molto di più e servendo tantissimi nuovi clienti anche con l’ampliamento della gamma prodotti.”

In termini di profittabilità, l’Ebitda adjusted si è espresso nel 2022 in 43,2 milioni, in aumento del 50% rispetto all’anno precedente, con una marginalità al 22,3% (28% nel 2021). L’Ebit è salito del 50,8% a 35,5 milioni.

L’esercizio si è chiuso con un utile netto di 20,7 milioni, segnando un incremento del 38,8% sul 2021.

Dal lato patrimoniale, la posizione finanziaria netta al 31 dicembre 2022 risulta positiva per 1,4 milioni, a fronte dell’indebitamento di 2,1 milioni al 31 dicembre 2021.

Aspettative societarie e scenario di mercato per i prossimi 12-18 mesi

“Negli ultimi mesi abbiamo registrato un complessivo abbassamento del costo delle materie prime a fronte di una stabilizzazione della domanda di prodotti finiti”, afferma il capo azienda.

“Per il 2023 ci aspettiamo, a livello proforma, di realizzare oltre 300 milioni di valore della produzione, mentre per quanto riguarda il 2024 e gli anni successivi stiamo lavorando alla riformulazione del Piano Industriale che sarà presentato alla community di investitori nel quarto trimestre 2023.”

Per quanto concerne lo scenario di mercato, “Resta fondamentale il megatrend secolare della riqualificazione energetica, – sottolinea Cipriano – fortemente spinto dalla definitiva approvazione da parte della Commissione Europea dell’obbligo di avere tutte le abitazioni almeno in classe D entro il 2033.”

Per quanto concerne lo scenario di mercato, “Resta fondamentale il megatrend secolare della riqualificazione energetica, – sottolinea Cipriano – fortemente spinto dalla definitiva approvazione da parte della Commissione Europea dell’obbligo di avere tutte le abitazioni almeno in classe D entro il 2033.”

“Registriamo infatti anche un notevole aumento della sensibilità delle persone che, unito alla vivacità del mercato dell’edilizia, ci fanno mantenere un alto grado di positività rispetto alle prospettive future del nostro settore.”

Superbonus, what’s next?

A proposito di riqualificazione energetica, gli Ecobonus sono stati sicuramente un acceleratore considerevole per la crescita degli ordini. In tal senso, Cipriano ritiene che Sciuker Frames, avendo rafforzato la propria struttura operativa ed industriale nell’ambito di un megatrend ultradecennale che prescinde dagli incentivi, abbia saputo fronteggiare i diversi cambiamenti regolamentari intercorsi negli ultimi 3 anni.

Il CEO commenta: “Rispetto al Super Ecobonus 110% siamo concentrati ad ultimare tutti i cantieri già avviati, che avendo Cilas presentate prima del 25 novembre 2022, rappresentano un tesoretto in quanto usufruiscono ancora dello sconto in fattura; tutto il resto del business (contractor, prodotti non pagabili con lo sconto in fattura, clienti che non accedono a nessun bonus fiscale) resta invariato.

Per quanto riguarda i prodotti industriali, “per la parte che veniva venduta con il bonus fiscale al 50%, eravamo già partiti per replicare lo sconto in fattura con un partner finanziario. Si tratta in pratica di credito al consumo nell’ambito del quale il cliente finale paga in modo sincronizzato rispetto alle tempistiche di detrazione del credito”

Inoltre, “Il nuovo strumento del Bonus 75% si configura come una valida alternativa all’Ecobonus, garantendo in ogni caso un miglioramento dello stato del patrimonio edilizio sotto l’aspetto dell’efficienza energetica ma anche dell’accessibilità e della fruibilità degli edifici da parte delle persone con disabilità, nonché un notevole innalzamento del valore degli immobili.“

Inoltre, “Il nuovo strumento del Bonus 75% si configura come una valida alternativa all’Ecobonus, garantendo in ogni caso un miglioramento dello stato del patrimonio edilizio sotto l’aspetto dell’efficienza energetica ma anche dell’accessibilità e della fruibilità degli edifici da parte delle persone con disabilità, nonché un notevole innalzamento del valore degli immobili.“

Conclude Cipriano, “Riteniamo che l’accessibilità e l’inclusione siano fondamentali in una società moderna, equa e progressista. La sostituzione degli infissi con soluzioni accessibili contribuisce a garantire alle persone con disabilità una maggiore mobilità negli spazi abitativi e negli edifici in generale. È doveroso ricordare che non è obbligatoria la presenza di un residente disabile all’interno dell’immobile per accedere al Bonus, ciò consentirebbe non solo di rivoluzionare il patrimonio edilizio italiano rendendolo accessibile ed energeticamente efficiente, ma anche di accrescere il valore delle singole abitazioni.

Abbiamo a cuore la salute del pianeta e il benessere delle persone che lo abitano, e la nostra ormai pluriennale esperienza nell’ambito dello sconto in fattura e cessione del credito, estesa ora anche al Bonus Barriere Architettoniche 75%, ci consente di alimentare un mercato sempre più in crescita, attento alla salute del Pianeta ma anche ai temi di inclusione e accessibilità. Il nostro R&D Department ha lavorato al riadattamento di tutte le collezioni Sciuker Frames al fine di renderle accessibili, garantendo che siano rispettati i ristretti criteri di qualità, di sicurezza, di tutela dell’ambiente e di risparmio energetico, ed è ora al lavoro per l’implementazione anche sulle collezioni di tutte le altre società del Gruppo.”

Le proiezioni degli analisti

In seguito all’annuncio da parte di Sciuker Frames delle acquisizioni di Diquigiovanni e D&V Serramenti, Intermonte, società di intermediazione mobiliare, ha confermato la raccomandazione ‘buy’ sul titolo della società e un target price di 15,80 euro ad azione, una valutazione che implica un potenziale upside di oltre il 100% rispetto alle quotazioni attuali.

Gli analisti di Intermonte ritengono che le due acquisizioni possano generare delle sinergie di gruppo, con un potenziale incremento di circa il 22% dell’utile per azione pro-forma 2023. Volendo invece prescindere da potenziali sinergie, la SIM prevede un incremento dell’utile dell’11%.

“Dal nostro punto di vista” – commentano gli esperti di Intermonte in una nota – “queste due acquisizioni sono positive perché in linea con la strategia che prevede di investire liquidità per consolidare la leadership nel segmento dei serramenti ed estendere la presenza sui mercati esteri”.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Sciuker Frames