Il primo trimestre 2018 segna il ritorno all’utile per Mps, con un risultato positivo per 188 milioni. La banca ha mostrato un significativo calo dei costi, sia di quello del personale sia delle spese amministrative, che hanno compensato la contrazione del margine di intermediazione, attestatosi a 876,8 milioni (-6% a/a). La netta riduzione delle rettifiche su crediti ha poi permesso il ritorno al profitto.

Finita la fase delle rettifiche straordinarie su crediti, Mps riesce a ritrovare un equilibrio economico e a tornare in utile. L’istituto guidato da Marco Morelli ha infatti archiviato i primi tre mesi del 2018 con un profitto di 188 milioni, che si confronta con la perdita di 169 milioni del primo trimestre 2017. Il risultato è legato allo stringente controllo dei costi che ha più che compensato la debolezza dei ricavi. La netta diminuzione delle rettifiche su crediti, che nel primo trimestre del 2017 avevano assorbito tutto il margine lordo, è poi riuscita a riportare in positivo il risultato netto di gestione.

Nella tabella seguente riportiamo il conto economico di Mps, confrontato con quello dei trimestri precedenti.

La banca di Rocca Salimbeni ha registrato un margine di intermediazione di 876,8 milioni, in calo del 6% rispetto al medesimo periodo dell’anno precedente, per la flessione del margine di interesse e delle commissioni nette, solo parzialmente compensata dalla crescita del risultato netto della negoziazione.

Il margine di interesse si è attestato a 421,5 milioni, in flessione del 7,9% rispetto allo stesso periodo del 2017, un andamento legato principalmente alla dinamica negativa degli attivi fruttiferi, in particolare degli impieghi commerciali e del portafoglio titoli, che hanno subito una contrazione dei volumi medi e un calo dei relativi rendimenti. Tale dinamica è parzialmente attenuata dalla diminuzione degli interessi passivi, conseguente alla riduzione del costo della raccolta commerciale e al rimborso di obbligazioni aventi condizioni più onerose (tra cui anche quelle connesse al burden sharing).

Le commissioni nette risultano pari a 406,5 milioni, in riduzione del 4,6% rispetto allo stesso periodo del 2017 a causa principalmente dei minori proventi sui servizi di pagamento a seguito dell’avvenuta cessione in data 30 giugno 2017 del ramo del merchant acquiring. La dinamica rispetto al trimestre precedente ha mostrayo una crescita dell’11,9%, grazie soprattutto al contributo delle commissioni sul credito, impattate positivamente da proventi one off per circa 15 milioni.

I profitti da trading sono cresciuti del 55,9% annuo toccando i 38,5 milioni, grazie ai maggiori risultati da cessioni e riacquisti titoli.

Gli altri ricavi, pari a 10,3 milioni (-58,5% a/a), derivano per 18 milioni dal contributo della joint venture con Axa nella bancassurance su cui pesano 8 milioni di altri oneri di gestione.

Le azioni messe a punto dal management per il controllo dei costi hanno portato a una loro contrazione dell’8,7% annuo a 572,8 milioni, in grado di pareggiare la flessione dei ricavi.

Nel dettaglio, le spese amministrative sono scese a 516 milioni (-9,7% a/a). Al loro interno si registra una diminuzione del 9% delle spese per il personale, che sono ammontate a 367,8 milioni, da ricondurre principalmente alla riduzione degli organici, grazie anche alle manovre del fondo di solidarietà del 1° maggio e del 1° novembre 2017.

In calo anche le altre spese amministrative pari a 148 milioni, in flessione dell’11,2% rispetto all’analogo periodo del 2017, per effetto delle iniziative di contenimento strutturale della spesa che hanno interessato, in particolare, la gestione del comparto immobiliare, e delle spese legali connesse al recupero crediti, nonché il comparto Ict (anche a seguito della cessione del ramo acquiring avvenuta a giugno 2017).

All’interno dei costi, le rettifiche di valore nette su attività materiali e immateriali, pari a 57 milioni, sono risultate stabili, nonostante le maggiori svalutazioni effettuate sulle attività materiali (impairment su terreni e fabbricati per 6 milioni, +3 milioni a/a).

Per effetto delle dinamiche sopra descritte, il risultato operativo lordo del gruppo, pari a 304 milioni, è risultato in linea con i 305,8 milioni del primo trimestre 2017.

Nel 2018 la svolta è arrivata dal calo delle rettifiche su crediti, pari a 137,1 milioni, più che dimezzate rispetto ai 308,2 milioni del primo trimestre 2017. Si evidenzia che le comparazioni con i valori 2017 sono puramente indicative, in quanto i dati risultano disomogenei a seguito dell’introduzione dei nuovi modelli valutativi Ifrs 9 ai fini dell’impairment di tutti gli strumenti finanziari di debito non valutati a Fvtpl.

Il cost del rischio ha così toccato i 61 bps, valore che potrà essere considerato la nuova base per Mps.

In calo anche gli altri accantonamenti e poste straordinarie, negative per 55,6 milioni, contro i 126,2 milioni del periodo di confronto. In particolare, si registra un effetto positivo per 53 milioni sul fondo rischi e oneri, riconducibile a rilasci di accantonamenti connessi a cause e alla rivalutazione dell’impegno assunto per far fronte ai costi di hedging del veicolo nell’ambito della cessione delle sofferenze a Quaestio. Nei primi tre mesi del 2017, invece, la banca aveva accantonato circa 40 milioni per rischi legali.

Tra le altre voci straordinarie sono incluse perdite da partecipazioni per circa 4 milioni per svalutazioni effettuate sulla collegata Trixia, oneri di ristrutturazione una tantum per 17 milioni, il saldo di 14 milioni di recuperi riconosciuti dall’Inps e 31 milioni di oneri riferiti a iniziative legate ai commitment assunti con Dg Comp, un contributo di 69 milioni al Fondo di Risoluzione e 18 milioni di canone Dta.

L’utile ante imposte si è fissato a 111,3 milioni, mentre era negativo per 128,6 milioni nel primo trimestre 2017. Le imposte sul reddito sono positive per 83 milioni per Dta e Ace.

Considerando gli effetti netti della Ppa (-7,1 milioni), l’utile consolidato ha raggiunto i 187,6 milioni, contro la perdita di 169,2 milioni dei primi tre mesi del 2017.

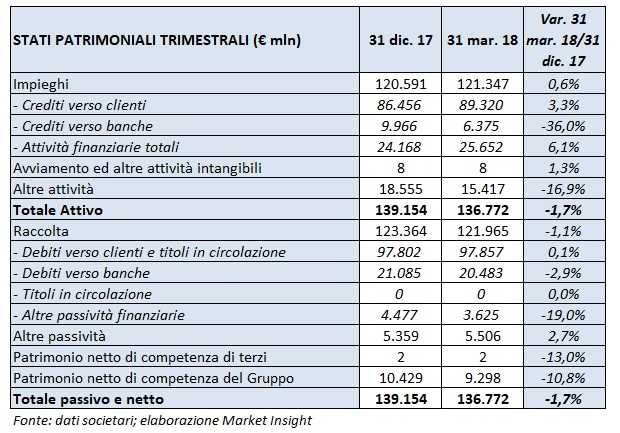

Nella tabella seguente riportiamo lo stato patrimoniale di Mps.

La raccolta diretta, pari a 97,9 miliardi, è in linea con i volumi di fine anno anche se non ha ancora recuperato il livello del marzo 2017 (-11,5 miliardi). Rispetto al 31 dicembre 2017 si evidenzia una crescita dei conti correnti e dei Pct con controparti istituzionali, pareggiata dalla flessione del comparto obbligazionario, interessato dal rimborso di alcune emissioni in scadenza (tra le quali una tranche di emissione con garanzia statale).

La raccolta indiretta si attesta a 95,3 miliardi, in leggera flessione (-0,5 miliardi) sia nel comparto gestito sia nell’amministrato.

Al 31 marzo 2018 i crediti verso la clientela del gruppo si sono attestati a 89,3 miliardi, in crescita di 2,9 miliardi sul 31 dicembre 2017.

L’esposizione dei crediti deteriorati lordi al 31 marzo 2018 risulta pari a 42,6 miliardi, in flessione sia rispetto a fine marzo 2017 (-1,5 milirdi) sia al 31 dicembre 2017 (-0,3 miliardi). Nel trimestre le sofferenze sono rimaste sostanzialmente stabili (+0,1 miliardi), mentre sono leggermente diminuite le inadempienze probabili (-0,4 miliardi).

Infine, il Cet1 si fissa al 14,4% (rispetto al 14,8% di fine 2017) ed il Total Capital ratio risulta pari al 15,8%, che si confronta con il valore del 15% registrato a fine dicembre 2017.