Campari nell’esercizio 2018 ha realizzato ricavi consolidati pari a 1,7 miliardi (-2,4% a/a), un Ebitda di 434,5 milioni (-3,7% a/a) e un risultato netto di 296,3 milioni(-16,9% a/a). Al 31 dicembre 2018 l’indebitamento finanziario netto era pari a 846 milioni.

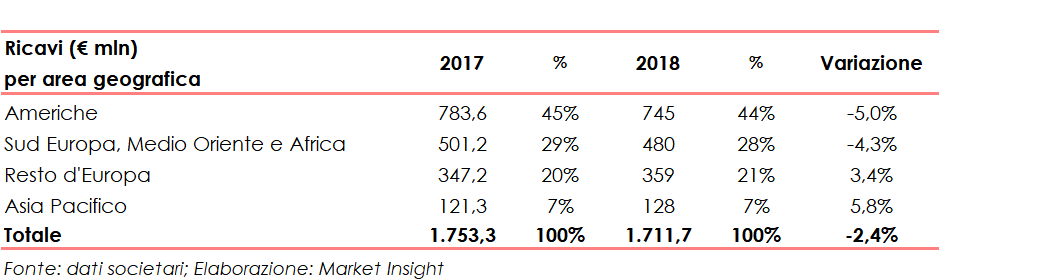

Campari ha comunicato i risultati dell’esercizio 2018 che ha visto un fatturato in calo del 2,4% a 1,7 miliardi a causa dell’andamento nelle Americhe (44% dei ricavi consolidati) in calo del 5% a 745 milioni e nell’area Sud Europa & MEA (28% del totale) in contrazione del 4,3% a 430 milioni.

Questa riduzione è stata parzialmente compensata dall’aumento del fatturato nel resto d’Europa (+3,4% a 359 milioni equivalente al 21% del totale ricavi) e nell’Asia Pacific (+5,8% a 128 milioni pari al 7% del totale consolidato).

Il calo complessivo del 2,4% è attribuibile a una crescita organica del 5,3%, grazie al positivo mix di vendita, più che compensata da un effetto cambi, negativo per il 4,2% a causa del rafforzamento dell’euro sulle altre valute con cui opera il Gruppo, e da una variazione del perimetro anch’esso negativo per il 3,4% per le cessioni di business non strategici, quali i brand Carolans e Lemonsoda, e per la conclusione di alcuni contratti di distribuzione, parzialmente compensati dall’acquisizione di Bisquit.

Dal lato merceologico, i brand a priorità globale rappresentano il 55,8% del totale ricavi e risultano in crescita del 4,7%, in controtendenza rispetto alle altre categorie: i brand a priorità regionale (16,9% del fatturato consolidato) segnano un -0,8%, i brand a priorità locale (12,2% del totale) scendono del 5,2%, mentre il resto del portafoglio (15,2% dei ricavi totali) registra un calo del 21,3% dovuto soprattutto all’effetto perimetro (-19,6%).

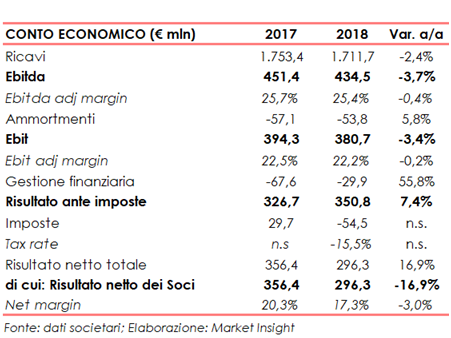

Proseguendo l’analisi del conto economico, l’Ebitda si è fissato a 434,5 milioni (25,4% dei ricavi), in calo del 3,7% rispetto ai 451,4 milioni del 2017 (25,7% del fatturato), mentre l’Ebit scende del 3,4% dai 394,3 milioni del 2017 (22,5% dei ricavi) ai 380,7 milioni dell’esercizio appena concluso (22,2% del fatturato).

In entrambi i casi la contrazione è imputabile alla variazione del perimetro e all’andamento dei tassi di cambio.

La gestione finanziaria, negativa per 67,6 milioni nel 2017 e negativa per 29,9 milioni nel 2018, migliora grazie ai minori oneri finanziari netti che passano da 40,8 milioni a 33,8 milioni e alle minori rettifiche per 23 milioni, permettendo così all’utile ante imposte di crescere del 7,4% a 350,8 milioni dai 326,7 milioni del 2017.

Infine, il carico fiscale pari a 54,5 milioni determina una contrazione dell’utile netto a 296,3 milioni (17,3% dei ricavi), in calo del 16,9%rispetto ai 356,4 milioni del 2017 (20,3% dei ricavi), esercizio nel quale era stato contabilizzato un beneficio fiscale complessivo pari a 29,7 milioni.

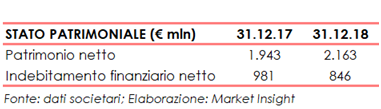

La struttura finanziaria vede il patrimonio netto passare dagli1,9 miliardi del 31 dicembre 2017 (con un ratioTotal asset / Equity del 2,27x) ai 2,2 miliardidel 31 dicembre 2018. (con un ratioTotal asset / Equity del 2,12x).

Anche l’indebitamento finanziario netto migliora passando dai 981 milioni del 31 dicembre 2017 (con un ratio Net debt / Ebitda dell’2,17x) agli846 milioni del 31 dicembre 2018 (con un ratio Net debt / Ebitda dell’1,95x), grazie alla dinamica dei cash flows di seguito esposta.

I flussi di cassa operativi sono stati ari a 327,5 milioni,già al netto dei 25,5 milioniassorbibili dall’aumento del capitale circolante netto, e, dopo il pagamento degli interessi (22,8 milioni) e gli investimenti (70,9),ha generativo un free cash flow di235,6 milioni.A questo si aggiungono iflussi derivanti dalle cessioni di società e rami d’azienda per 22,2 milioni.

Questi introiti hanno finanziato la distribuzione di dividendi per 57,2 milioni e altre uscite complessivamente pari a 62 milioni.

Per il 2019 il management prevede che i principali brand a priorità globale e regionale a elevata redditività nei mercati chiave del Gruppo continuino a supportare ulteriorimiglioramenti nel mix di vendita e l’espansione organica del margine lordo, in un contesto in cui gli effetti cambio e perimetro dovrebbero avere un impatto meno sfavorevole ispetto al 2018

Il cda proporrà all’assemblea degli azionisti la distribuzione di un dividendo annuale di 0,05 euro per azione, in linea con l’anno precedente.