Il 2018 è stato particolarmente positivo per Pierrel, che ha ritrovato il percorso della crescita con un deciso incremento dei ricavi e dei margini operativi, nonché un ritorno all’utile d’esercizio. Una dinamica accompagnata da un rilevante aumento del patrimonio, frutto dell’aumento di capitale completato con successo lo scorso mese di novembre. Un trend che secondo il management si rafforzerà nel triennio 2019-2021. Dati apprezzati dagli operatori, che da inizio anno hanno impresso al titolo uno scatto di oltre il 18 per cento.

Il gruppo campano è uno dei fornitori globali dell’industria farmaceutica ed ha realizzato nel 2018 un turnaround di successo ritornando all’equilibrio patrimoniale ed all’utile. Un trend che dovrebbe proseguire in questo 2019 con ricavi in crescita a due cifre a 22,4 milioni ed un Ebitda atteso a 3,7 milioni, entrambi in linea con la guidance comunicata al mercato lo scorso 21 febbraio.

Dati che si innestano sui progressi del 2018, quando Pierrel ha messo in luce ricavi in progresso del 17,7% a 20,4 milioni, con Ebitda balzato del 58,1% a 3,3 milioni ed Ebit più che raddoppiato a 2,3 milioni, mentre il conto economico si chiude con il ritorno all’utile.

Risultati soddisfacenti, come dichiarato da Fulvio Citaredo, Ceo di Pierrel, in quanto “innanzitutto confermano la capacità dell’azienda di perseguire il proprio progetto strategico dopo aver archiviato un passato che rappresentava un fardello estremamente oneroso sotto tutti i punti di vista”.

Una capacità dimostrata, tra l’altro dal raggiungimento, con il prodotto Orabloc, di una posizione di assoluta rilevanza nel mercato statunitense degli anestetici dentali a base di articaina con una quota di circa il 21 per cento.

Il tutto potendo contare inoltre su una rafforzata situazione patrimoniale a seguito dell’aumento di capitale completato con successo lo scorso mese di novembre.

Risultati e strategie, quelle di Pierrel, apprezzate dalla Borsa, con gli acquisti che hanno impresso alle azioni del gruppo campano una performance positiva da inizio anno superiore al 18 per cento.

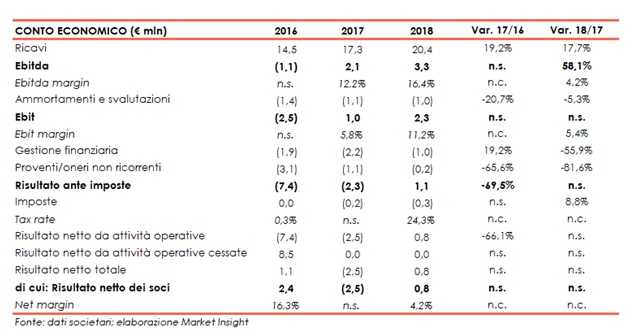

Conto Economico

I conti del 2018 evidenziano un giro d’affari di 20,4 milioni, in progresso del 17,7% su base annua.

Una dinamica che ha beneficiato dell’incremento delle vendite di Orabloc, aumentate negli Usa di circa 17 per cento, consentendo a tale prodotto di raggiungere una quota di circa il 21% del mercato degli anestetici dentali a base di articaina nel Paese nord americano.

La dinamica positiva dei ricavi si è amplificata a livello di margini operativi, con l’Ebitda cresciuto del 58,1% a 3,3 milioni e di circa l’83% rispetto agli 1,8 milioni precedentemente stimati dalla società, e l’Ebit più che raddoppiato a 2,3 milioni.

Il periodo si è chiuso con un utile netto di 0,8 milioni, a fronte di una perdita netta di 2,5 milioni del 2017, che aveva scontato oneri non ricorrenti per circa 3 milioni, correlati alla valutazione al fair value della partecipazione in Relief Therapeutics Holding AG.

Nel 2017 il gruppo aveva registrato un giro d’affari di 17,3 milioni, in crescita del 19,2% rispetto al 2016, beneficiando già allora anche del buon andamento delle vendite dell’anestetico dentale Orabloc sul mercato Usa, salite di circa il 23 per cento.

Nel 2017 il gruppo aveva registrato un giro d’affari di 17,3 milioni, in crescita del 19,2% rispetto al 2016, beneficiando già allora anche del buon andamento delle vendite dell’anestetico dentale Orabloc sul mercato Usa, salite di circa il 23 per cento.

L’Ebitda e l’Ebit erano passati rispettivamente da un deficit di 1,1 milioni e 2,5 milioni ad un valore positivo di 2,1 milioni e 1 milione, grazie anche a una minore incidenza dei costi e a minori ammortamenti e svalutazioni (-20,7%).

L’esercizio si era così chiuso una perdita netta di 2,5 milioni, che si confrontava con utile di 2,4 milioni del 2016, che aveva beneficiato di un utile di circa 8,5 milioni derivante dalle Attività operative cessate legate al definitivo deconsolidamento di Relief.

Breakdown Ricavi

Nel 2018, la Divisione Pharma ha consuntivato ricavi pari a 11,5 milioni (56,3% del fatturato totale), registrando un incremento su base annua del 30,9%. Una dinamica riconducibile essenzialmente all’incremento dei volumi di vendita dell’anestetico dentale Orabloc negli Stati Uniti ed in Russia, ottenuto anche grazie alla forte politica di promozione e di marketing che hanno accompagnato la commercializzazione del prodotto sui rispettivi mercati nonché all’ulteriore espansione commerciale avviata in Europa.

La Divisione Contract Manufacturing (Cmo) ha consuntivato un fatturato pari a 8,8 milioni registrando su base annua un incremento del 5,2% (43% del totale dei ricavi consolidati), beneficiando sia dell’incremento della produzione conto terzi verso i clienti consolidati, in linea con la politica già attuata nel corso del 2017, sia del restart della produzione per alcuni nuovi clienti.

Si segnala che la voce ricavi include poste non ricorrenti per complessivi 430mila euro, riconducibili alla capogruppo per 418mila euro (390mila euro nel 2017) e alla Divisione Pharma per 12mila (76mila nel 2017). La voce accoglie esclusivamente sopravvenienze attive rilevate nell’anno 2017.

Nel 2017 è possibile osservare un andamento decisamente positivo della Divisione Pharma (+18,1% a 8,8 milioni, pari al 50,7% del totale), trainato in quell’esercizio sostanzialmente dai fattori rilevati anche nel 2018.

Più contenuta invece la crescita registrata dal Contract Manifacturing (+5,2% a 8,3 milioni), riflettendo l’aumento delle vendite a clienti terzi e di una attività produttiva che aveva risentito in misura minore di eventi imprevisti e fermi di produzione che invece avevano impattato significativamente l’operatività nell’esercizio precedente.

Dal punto di vista geografico si rileva che il principale mercato di sbocco è rappresentato dall’Europa dove il gruppo ha realizzato nel 2018 ricavi balzati del 22,5% a 10,8 milioni, pari a oltre il 53% del giro d’affari complessivo.

Altro mercato importante quello degli Stati Uniti, con ricavi per 9,1 milioni (+11,6%). Area nella quale le vendite di Orabloc sono aumentate di circa 17 per cento, consentendo a tale prodotto di raggiungere una quota di circa il 21% del mercato degli anestetici dentali a base di articaina nel Paese nord americano.

Una dinamica che conferma sostanzialmente quanto registrato nel 2017, con una crescita trainata principalmente da Europa e Stati Uniti.

Stato Patrimoniale

Sul fronte patrimoniale l’indebitamento finanziario netto si è fissato a 3,7 milioni, in calo di 7,7 milioni rispetto a fine anno 2017, una dinamica che incorpora liquidità introitata per circa 8 milioni con l’aumento di capitale perfezionato lo scorso 6 novembre.

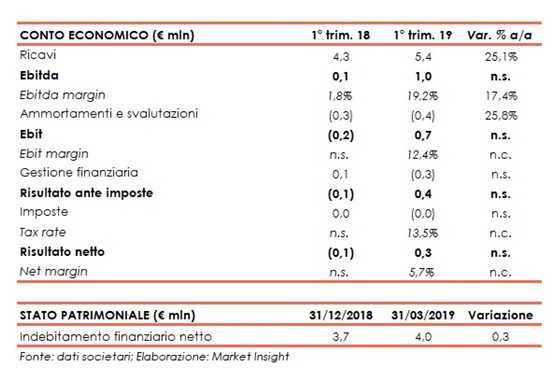

I conti del primo trimestre 2019

Nel primo trimestre 2019 il gruppo ha registrato ricavi pari a 5,4 milioni, in progresso del 25,1% su base annua.

Forte miglioramento dei margini operativi, con l’Ebitda balzato a 1 milione dai precedenti 0,1 milioni e l’Ebit passato a un valore positivo di 0,7 milioni da un precedente deficit di 0,2 milioni, in presenza di ammortamenti e svalutazioni sostanzialmente invariati, pari a 0,4 milioni.

Il saldo della gestione finanziaria è diventato negativo per 0,3 milioni da un precedente valore positivo di 0,1 milioni.

Il periodo in esame si è chiuso con un utile netto di 0,3 milioni, che si confronta con un deficit di 0,1 milioni del primo trimestre 2018.

Sul fronte patrimoniale l’indebitamento finanziario netto si è attestato a 4 milioni, in aumento di 0,3 milioni rispetto a fine 2018.

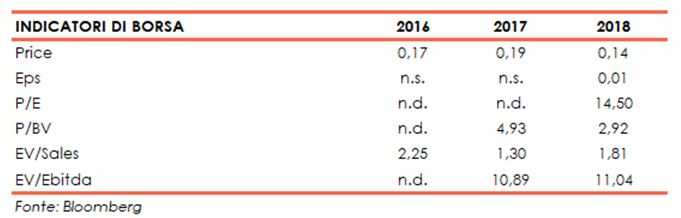

Ratio

La società negli ultimi anni è stato oggetto di una profonda riorganizzazione aziendale. Pertanto i principali ratio e indicatori di borsa riflettono i risultati di tale processo, con un deciso progresso dei margini operativi, un ritorno all’utile nel 2018 e un forte miglioramento della situazione patrimoniale a seguito dell’aumento di capitale perfezionato lo scorso 6 novembre.

Il Piano Industriale 2019 – 2021

Lo scorso mese di marzo il Cda di Pierrel ha approvato il piano industriale per il periodo 2019-2021.

Piano che stima per l’esercizio 2019, ricavi per 22,4 milioni e un Ebitda di 3,7 milioni, dati entrambi in linea con quelli comunicati al mercato lo scorso 21 febbraio.

Inoltre, ha aggiornato i target per l’esercizio 2020, stimando ricavi per 24,1 milioni, in aumento di circa il 5% rispetto ai 23 milioni comunicati in precedenza, e un Ebitda di 4,6 milioni, con un incremento di circa il 35% rispetto ai 3,4 milioni precedentemente stimati.

Infine, il Cda aveva approvato i principali obiettivi economico-finanziari per l’esercizio 2021, che mostrano ricavi a 28,7 milioni e un Ebitda di 6,2 milioni.

Punti Di Forza

Stabilimento di Capua: lo stabilimento di Pierrel è l’unico impianto produttivo al mondo certificato FDA fuori dal territorio americano. I prodotti, con uno standard qualitativo elevato,godono di ottima reputazione a livello internazionale.

Forte posizionamento negli USA: la società beneficia di un ottimo posizionamento nel mercato statunitense con una quota di mercato del 21% nel segmento degli anestetici dentali a base di Articaina nel Paese.

Rafforzata situazione economico – patrimoniale: i dati di conto economico evidenziano un deciso progresso della redditività, un risultato netto tornato positivo e forte miglioramento della situazione patrimoniale, a seguito dell’aumento di capitale concluso con successo lo scorso mese di novembre.

Punti Di Debolezza

Iniziative da sviluppare: molte sono le iniziative ancora in fase di pipeline (prodotti, mercati, investimenti).

Opportunità

Nuovi mercati: l’atteso incremento della domanda da parte di nuovi paesi asiatici e del middle east dovrebbe facilitare il processo di crescita di Pierrel.

Nuovi prodotti: accentuato interesse per prodotti innovativi nel segmento “oral care”.

Minacce

Regolamentazione: cambiamenti nel contesto normativo potrebbero comportare investimenti aggiuntivi.

Nuovi competitor: incremento della concorrenza da parte di colossi farmaceutici che potrebbero destinare risorse ingenti nella nicchia di mercato presidiata da Pierrel.

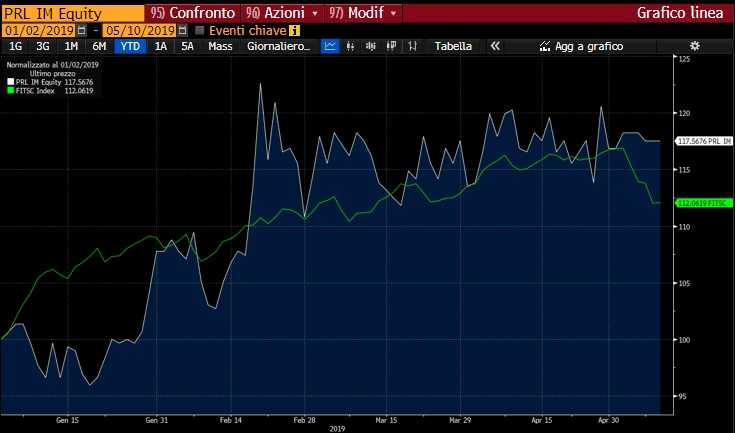

Borsa

Le azioni Pierrel hanno guadagnato da inizio anno oltre il 18% superando il Ftse Italia Small Cap che, nello stesso periodo, ha registrato un rialzo del 12 per cento.

Una performance positiva che dimostra l’apprezzamento degli investitori nei confronti della capacità dell’azienda di perseguire il proprio progetto strategico, testimoniato anche dai risultati decisamente positivi del 2018 e del primo trimestre 2019.

Il tutto potendo contare inoltre su una rafforzata situazione patrimoniale a seguito dell’aumento di capitale completato con successo lo scorso mese di novembre.

Altrettanto positive inoltre le previsioni per questo 2019, con ricavi attesi in crescita a due cifre a 22,4 milioni e un Ebitda stimato a 3,7 milioni, entrambi in linea con la guidance comunicata al mercato lo scorso 21 febbraio.