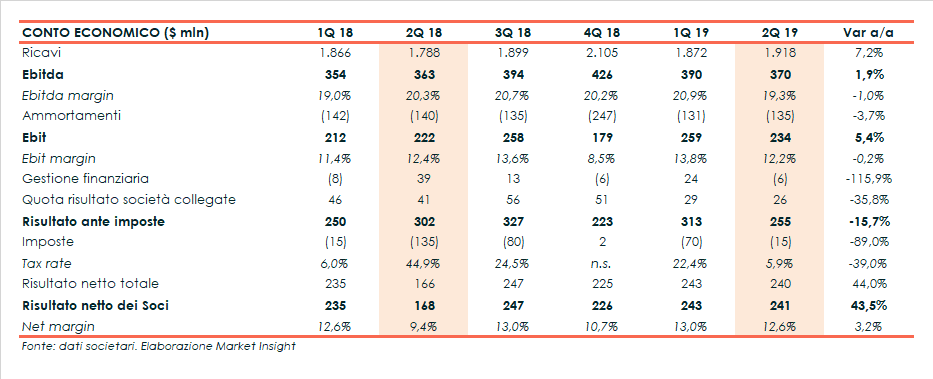

Tenaris ha chiuso il secondo trimestre dell’anno con ricavi e gestione operativa in crescita, ma rilevando una minore marginalità per effetto della stabilità dei prezzi di vendita a fronte dell’incremento dei costi. La botton line ha comunque mostrato un utile netto di competenza dei soci balzato a 241 milioni di dollari (+43,5%) grazie principalmente alla decisa riduzione del tax rate. Dal lato patrimoniale la liquidità netta scende a 706 milioni, riflettendo anche la minore generazione di cassa operativa rispetto al 1Q 2019.

Nel secondo trimestre 2019 i ricavi consolidati di Tenaris sono aumentati del 7,2% a 1.918 milioni di dollari rispetto al 2Q 2018.

L’andamento riflette il leggero incremento dei volumi, passati da 834 a 846 migliaia di tonnellate, e le conseguenti maggiori vendite nette di tubi registrate in tutte le aree geografiche.

Le vendite sono inoltre aumentate se confrontate con il trimestre precedente, ad eccezione che in Nord America per effetto del declino del Canada in primavera.

Il fatturato generato dagli altri prodotti è invece rimasto sostanzialmente invariato a 104 milioni.

Nella gestione operativa, l’Ebitda è leggermente aumentato a 370 milioni (+1,9%), con una marginalità scesa però al 19,3% (-100 basis point) e in calo anche rispetto al trimestre precedente riflettendo la stabilità dei prezzi medi di vendita a fronte dell’aumento dei costi.

L’Ebit ha invece mostrato un incremento del 5,4% a 234 milioni, con un’incidenza sui ricavi del 12,2% (-20 basis point), rilevando un lieve calo degli ammortamenti.

Il periodo si è chiuso con un utile netto di competenza dei soci pari a 241 milioni, in crescita del 43,5% rispetto al pari periodo del 2018 e sostanzialmente in linea con quanto registrato nel primo trimestre.

L’evoluzione su base annua ha beneficiato la netta riduzione del carico fiscale grazie agli effetti dell’apprezzamento della valuta argentina sulle controllate locali con contabilità in dollari, a cui è stato inoltre applicato l’aggiustamento fiscale all’inflazione.

La gestione fiscale positiva ha più che compensato il passaggio in negativo della gestione finanziaria, dovuto principalmente all’indebolimento del dollaro, e il minor risultato messo a segno dalle società collegate.

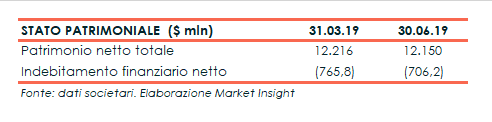

Dal lato patrimoniale la liquidità netta al 30 giugno 2019 risulta pari a 706,2 milioni di dollari, in diminuzione rispetto ai 765,8 milioni rilevati lo scorso 31 marzo.

Nei tre mesi in esame, rispetto al trimestre precedente, il flusso di cassa operativo si è infatti ridotto da 548 a 342 milioni.

Infine, il management prevede che nel terzo trimestre 2019 le vendite saranno penalizzate dalla riduzione dei prezzi medi di realizzo, da fattori stagionali e dall’impatto di alcuni interventi manutentivi, amplificati dall’intervento triennale in Messico.

La società conta di mitigare gli effetti sopra descritti attraverso la riduzione dei costi, riuscendo così a chiudere l’esercizio con un Ebitda margin sui livelli del 2018.