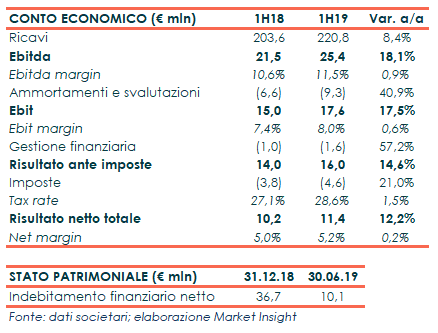

Il gruppo ha archiviato i primi sei mesi dell’esercizio con una crescita dei ricavi dell’8,4% a 221 milioni, accompagnata da un miglioramento della marginalità grazie agli sforzi sulla razionalizzazione dei costi e sull’efficientamento dei processi. L’Ebitda adjusted ha segnato un +18% a 25,4 milioni, mentre l’utile netto è aumentato del 12% a 11,4 milioni.

Comer Industries ha chiuso il primo semestre 2019 con ricavi in crescita dell’8,4% a 220,8 milioni, raccogliendo i frutti dei recenti investimenti in nuovi prodotti e linee di business legati soprattutto all’area industriale e beneficiando del rafforzamento del dollaro che ha avuto un impatto positivo di 0,8 milioni (+8% a cambi costanti).

L’incremento del fatturato è riconducibile principalmente alla crescita del business nell’area industriale (+22,7%), trainato da nuovi progetti relativi a macchine per movimento terra e per riduttori destinati al settore eolico.

Sostanzialmente stabile, invece, la performance del comparto agricolo (+0,1%), mentre a livello geografico il maggior sviluppo in termini percentuali si riscontra in Asia e America Latina.

Deciso miglioramento dei margini operativi, grazie agli sforzi sui progetti di razionalizzazione dei costi attraverso l’efficientamento dei processi al fine di recuperare redditività e stabilizzare l’equilibrio finanziario.

L’Ebitda adjusted (rettificato per l’effetto dell’applicazione dell’IFRS 16 per 1,9 milioni) è aumentato del 18,1% a 25,4 milioni, con una marginalità all’11,5% (+90 punti base), mentre l’Ebit è cresciuto del 17,5% a 17,6 milioni nonostante i maggiori ammortamenti, con un ros all’8% (+60 punti base).

Il periodo si è chiuso con un incremento dell’utile netto del 12,2% a 11,4 milioni, nonostante i maggiori oneri finanziari netti e un leggero aumento del tax rate.

Dal lato patrimoniale, l’indebitamento finanziario netto è diminuito a 10,1 milioni dai 36,7 milioni al 31 dicembre 2018, grazie all’operazione di apertura del capitale a terzi che ha portato liquidità per circa 30 milioni.

A ciò si aggiunge la buona generazione di cassa per circa 10,2 milioni, anche grazie all’attenzione all’evoluzione del capitale circolante e in particolare alla gestione del magazzino, in parte controbilanciata dal pagamento di dividendi per 12,2 milioni.