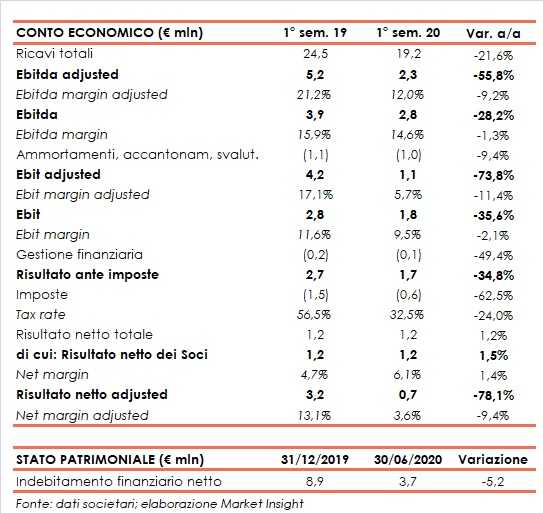

Nel primo semestre 2020 Shedir Pharma Group ha registrato ricavi consolidati pari a

19,2 milioni (24,5 milioni al 30 giugno 2019).

Una dinamica, in controtendenza rispetto ai precedenti esercizi, legata sostanzialmente alle problematiche legate all’emergenza sanitaria Covid-19 che ha caratterizzato i primi mesi del 2020 e che ha determinato una contrazione del mercato degli integratori del 2,2% in valore mentre le quantità si sono ridotte del 3,5% rispetto allo stesso periodo del 2019.

La divisione Shedir, con oltre 300 referenze, ha registrato una riduzione delle vendite del

27%, mentre la contrazione in termini di unità vendute sell-out è stata del 12% (dati IMS IQVIA e Ordini Diretti).

Da rilevare che, considerando i primi 10 segmenti del mercato Integratori in cui è

presente è Shedir Pharma Group (che rappresentano oltre il 70% del fatturato), l’andamento delle vendite in termini di unità vendute sell-out del gruppo è in linea con quello delle vendite dell’intero mercato, ovvero in diminuzione del 10%.

In termini di unità sell-out vendute, nel segmento regolatori colesterolo, prima area

terapeutica per fatturato della suddetta business unit, si segnala l’andamento del brand Cariolipid(- 0,4%, rispetto ad un segmento di mercato in riduzione del -3,6%) mentre nel segmento Immunostimolanti si segnala l’andamento del brand Immudek (+81%, rispetto ad un segmento di mercato in crescita del 54%).

La divisione Dymalife, con oltre 100 referenze, ha registrato una crescita dei ricavi

del 17% rispetto allo stesso periodo del 2019, grazie soprattutto al contributo dei brand

Pantorex, Anival, e Geniad.

L’Ebitda adjusted si è attestato a 2,3 milioni (5,2 milioni al 30 giugno 2019), con il relativo margine al 12 per cento. Lo scostamento rispetto al 2019 è principalmente riferibile al risultato della divisione Shedir (2,4 milioni rispetto ai 5,3 milioni del precedente esercizio) dovuto alla diminuzione del relativo fatturato parzialmente attenuata dalla riduzione dei costi variabili e di sede. Su base reported l’Ebitda è stato pari a 2,8 milioni (3,9 milioni al 30 giugno 2019).

L’Ebit adjusted si è attestato a 1,1 milioni (4,2 milioni al 30 giugno 2019) mentre su base reported si è fissato a 1,8 milioni (2,8 milioni al 30 giugno 2019).

Il periodo in esame si è chiuso con un utile netto adjusted di 0,7 milioni (3,2 milioni nei primi sei mesi del 2019). L’utile netto di gruppo è rimasto sostanzialmente stabile a 1,2 milioni.

Sul fronte patrimoniale l’indebitamento finanziario netto si è fissato a 3,7 milioni (incluso un impatto Ifrs 16 di 5,5 milioni), in calo di 5,2 milioni rispetto a fine 2019. Tutto questo nonostante gli investimenti effettuati nel corso del primo semestre 2020, di cui 0,3 milioni per l’acquisizione di Autorizzazioni all’Immissione in Commercio (AIC) e brevetti e 0,2 milioni per ammodernamento locali del polo logistico.

Antonio Scala, AD di Shedir Pharma Group, ha così commentato: “I risultati trimestrali devono stimolarci a migliorare ed accelerare nei nostri progetti strategici come la crescita per via esterna ed internazionalizzazione. La posizione consolidata nel mercato italiano, ottenuta in soli 11 anni di storia, ed il successo conseguito grazie anche al grado di innovazione ed alle qualità dei nostri prodotti, sono un ottimo punto di partenza per pianificare i prossimi anni di crescita e creazione di valore.”