I risultati 2020 sono stati inevitabilmente influenzati dagli effetti della pandemia, evidenziando però un significativo recupero a partire dal quarto trimestre che dovrebbe confermarsi anche nel prosieguo dell’esercizio, tornando sui livelli pre-crisi già quest’anno. Una ripresa guidata in particolare da Stati Uniti e Cina, mercati in cui il Gruppo intende consolidare la propria presenza in linea con la strategia di diversificazione geografica, a cui si aggiunge il contributo della neo-acquisita Faggioni, in particolare a livello di redditività.

Il modello di business

Franchi Umberto Marmi è una società attiva dal 1971 nella lavorazione e commercializzazione di blocchi e laste di marmo di Carrara, pietra naturale autentica espressione del “Made in Italy” e del lusso, con peculiarità e caratteristiche uniche nel panorama nazionale ed internazionale.

Grazie ad un impegno costante, la società è riuscita a perseguire negli anni una politica di crescita ampliando la propria attività sul mercato nazionale ed internazionale, attraverso una strategia di diversificazione geografica. Dalla fine degli anni ’90 l’espansione si è focalizzata sul mercato asiatico e nel mercato mediorientale, per poi, negli anni 2000, iniziare la commercializzazione dei propri prodotti anche sul mercato americano.

L’attività dell’azienda è principalmente concentrata presso la sede di Carrara (circa 47.000 metri quadrati), dove sono ubicati cinque moderni capannoni adibiti a showroom e un edificio nel quale sono ospitati gli uffici amministrativi. La nuova area espositiva del Gruppo è stata completata nei primi mesi del 2020 con ulteriori 12.000 metri quadrati dedicati che si andranno ad aggiungere a quelli sopra citati, diventando così il più grande spazio commerciale dedicato al marmo di Carrara.

Il Gruppo può contare su un modello di business integrato che copre tutte le fasi del processo produttivo e distributivo, coniugando l’esigenza di controllare l’intera filiera per assicurare la qualità del prodotto, con quella di rendere efficienti le fasi di produzione e distribuzione al fine di soddisfare la clientela.

Il sostegno allo sviluppo socio-economico, il rispetto e l’integrazione con il territorio contraddistinguono da sempre Franchi Umberto Marmi e sono un tratto distintivo dell’azienda. In questa direzione s’inserisce la certificazione ambientale LCA, a dimostrazione del basso impatto ambientale rispetto, ad esempio, ai prodotti ceramici ed affini.

La stessa filiera presenta anche bassi impatti di CO2, in considerazione delle limitate distanze di approvvigionamento della materia prima “marmo” dagli impianti di lavorazione. Infine, la moderna gestione delle cave del Gruppo – orientata alla costante ricerca di soluzioni tecniche performanti dal punto di vista ambientale – e la valorizzazione del giacimento di cava, permette un forte abbattimento anche del potenziale consumo di materie prime elementari.

Ultimi avvenimenti

Il 2020 ha segnato un altro traguardo importante per la Società con il debutto sul segmento Aim di Borsa Italiana lo scorso 5 ottobre, in seguito alla Business Combination con TheSpac e alla fusione per incorporazione della Società in TheSpac.

Nel corso dell’ultimo anno, inoltre, il Gruppo ha completato la realizzazione di nuove aree espositive presso la sede di Carrara in linea con gli obiettivi dell’Industria 4.0, oltre ad aver siglato una partnership con un distributore in Australia dove ha aperto un nuovo showroom e introdotto la vendita di prodotti anche in remoto caricando tutto il magazzino in formato digitale.

Formalizzati anche degli accordi con i principali clienti, tra cui si ricorda la fornitura di marmo calacatta Franchi per il prestigioso grattacielo TheWell a Toronto oltre alla ripresa delle forniture relative al progetto per la realizzazione della nuova grande Moschea a Jeddah.

A gennaio 2021, Franchi Umberto Marmi ha finalizzato l’acquisizione del 50% delle quote sociali della Ingegner Giulio Faggioni Carrara S.r.l. titolare di un’importante cava nel distretto minerario delle Apuane per mezzo della quale si è garantita un’importante fonte di approvvigionamento di marmo di elevata qualità (Calacatta e Statuario) migliorando così sia il proprio posizionamento strategico che le attese di redditività futura.

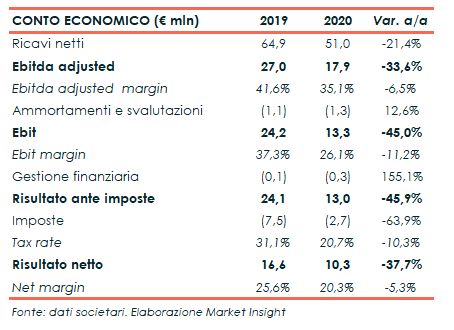

Il conto economico

Franchi Umberto Marmi ha chiuso il 2020 con un valore della produzione in calo del 21,5% a 51,2 milioni, per effetto principalmente dell’impatto del lockdown dovuto alla pandemia nel secondo trimestre.

Gli ultimi tre mesi dell’esercizio hanno però evidenziato una forte ripresa delle vendite, raggiungendo i 15,3 milioni e segnando un +53% rispetto al terzo trimestre 2020 e un +19,5% rispetto al quarto trimestre 2019.

In termini di prodotti venduti si è registrata una flessione dei ricavi di Calacatta (-10,7 milioni rispetto al 2019) in considerazione della contrazione delle vendite in Cina dove il Calacatta rappresenta di gran lunga il prodotto più ricercato. A ciò si è contrapposto un aumento dello Statuario (+0,9 milioni rispetto al 2019), del Gioia Venato (+1,8 milioni rispetto al 2019) e del Bianco Carrara (+1,6 milioni rispetto al 2019).

L’Ebitda adjusted è diminuito del 33,6% a 17,9 milioni per effetto della contrazione dei ricavi e in particolare delle minori vendite di Calacatta su cui i margini industriali sono particolarmente elevati, evidenziando comunque una buona tenuta della redditività al 34,9% (-640 punti base).

L’Ebit è stato pari a 13,3 milioni (-45%), con un’incidenza sul fatturato del 26% (37,1% nel 2019). L’esercizio si è chiuso con un calo dell’utile netto del 37,7% a 10,3 milioni.

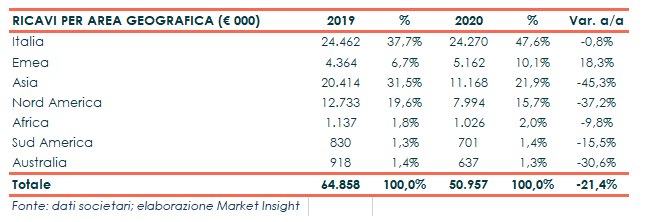

Breakdown ricavi netti

Nel corso del 2020, la Società ha registrato una contrazione nei ricavi netti, sostanzialmente imputabile alla diffusione della pandemia da COVID-19 dapprima in Cina, poi in Italia e in seguito negli altri paesi in cui la Società opera, causando problemi sia dal lato logistico che produttivo. Questa situazione ha impattato principalmente sul secondo e terzo trimestre dell’anno, mentre nell’ultimo si è registrato un importante recupero.

A livello di aree geografiche, l’Italia ha evidenziato una sostanziale tenuta delle vendite a 24,3 milioni rispetto ai 24,5 milioni del 2019, mentre gli Stati Uniti hanno generato 6,5 milioni rispetto ai 7 milioni del 2019. Nel complesso, il Nord America ha segnato ricavi netti per 8 milioni (-37%).

In Asia FUM ha registrato ricavi pari a 11,2 milioni (-45%), per effetto soprattutto della contrazione della Cina a 8,2 milioni dai 16,3 milioni del 2019, complice sia il lungo periodo di lockdown cinese e italiano sia le difficoltà logistiche che hanno bloccato le visite dei clienti presso gli showroom in sede.

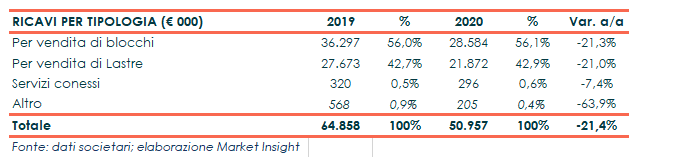

I ricavi per la vendita sia di blocchi che di lastre sono stati rispettivamente 28,6 milioni e 21,9 milioni (-21%), principalmente per gli effetti negativi della pandemia COVID-19 e per le restrizioni locali e internazionali, che congiuntamente hanno limitato gli spostamenti dei clienti presso lo showroom per la selezione e collaudo dei materiali.

Sebbene tali effetti abbiano ridotto i volumi ordinari del business, la Società si è attrezzata sfruttando maggiormente i canali di vendita multimediali che hanno consentito una ripresa nella parte finale dell’anno.

I ricavi dei servizi connessi, quali segagione e lucidatura di blocchi e lastre per conto terzi registrano una flessione del 7,4% a 0,3 milioni, grazie alla politica commerciale della Società che ha mantenuto ad un livello stabile la segagione e lucidatura per conto terzi al fine di poter concentrare tutta la capacità produttiva per il fabbisogno interno.

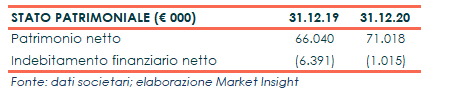

Stato patrimoniale

Dal lato patrimoniale, il patrimonio netto al 31 dicembre 2020 è salito a 71 milioni dai 66 milioni di fine 2019. La posizione finanziaria netta, invece, riporta cassa per 1 milioni, rispetto ai 6,4 milioni al 31 dicembre 2019.

Tale risultato riflette l’importante autofinanziamento generato nel periodo, l’incremento del capitale circolante legato all’aumento del magazzino in considerazione dell’inaugurazione dei nuovi spazi espositivi presso la sede aziendale e le facilitazioni di pagamento concesse ai Clienti nonché la distribuzione dei dividendi nel corso del 2020.

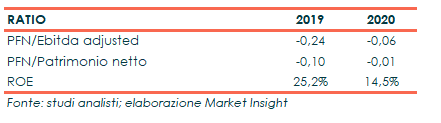

Ratio

I principali indicatori di bilancio evidenziano la solidità finanziaria del Gruppo, con una posizione finanziaria netta rimasta positiva per oltre un milione anche in un anno condizionato dalla crisi pandemica.

Ciò ha consentito l’approvazione da parte dell’Assemblea degli azionisti della proposta di distribuzione di un dividendo di 0,241 euro per azione, pari a un payout ratio del 70%.

La capacità di generare cassa grazie alle elevate marginalità che caratterizzano il business non pone infatti particolari tensioni a livello finanziario, garantendo le risorse necessarie per l’autofinanziamento del business e lo spazio di manovra per un eventuale ricorso al debito.

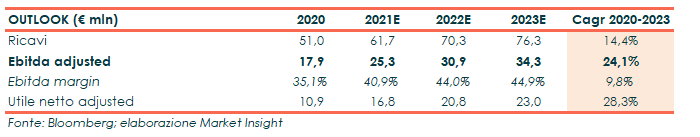

Outlook

I primi mesi del 2021 hanno confermato il trend di recupero evidenziato nel corso dell’ultimo trimestre del 2020 sia in termini di ricavi che di redditività, accompagnati da un’importante acquisizione ordini da Cina e Stati Uniti, mercati di riferimento per il Gruppo.

Il management prevede, inoltre, che l’intensa attività commerciale che la Società sta pianificando per l’anno in corso, fra le quali la partecipazione alle esposizioni fieristiche in Cina – Xiamen, prevista a maggio, e a Verona – Marmomacc, prevista a fine settembre/inizio ottobre – dovrebbe permettere di recuperare i livelli di vendita e di redditività raggiunti nel 2019.

Gli analisti si attendono un deciso recupero dei ricavi già quest’anno (+21% atteso rispetto al 2020) trainato soprattutto da Cina e Stati Uniti, con un miglioramento della redditività.

A ciò dovrebbe aggiungersi il contributo atteso della neo-acquisita Faggioni, che dovrebbe consentire al Gruppo di aumentare le vendite di marmo di elevata qualità beneficiando al tempo stesso di minori prezzi di acquisito delle materie prime.

Secondo il consensus raccolto da Bloomberg, il fatturato è stimato in aumento a un Cagr 2020-2023 del 14,4% dai 51 milioni del 2020 a 61,7 milioni quest’anno, per poi giungere a 70,3 milioni a fine 2022 e a 76,3 milioni a fine 2023.

A livello di margini operativi, il cagr 2020/2023 dell’Ebitda adjusted è previsto al 24,1%, per un valore pari a 25,3 milioni (+41% a/a) attesi per fine 2021 e a 34,3 milioni al 2023, con una redditività in miglioramento fino a sfiorare il 45% nel 2023 dal 41% previsto per l’esercizio in corso.

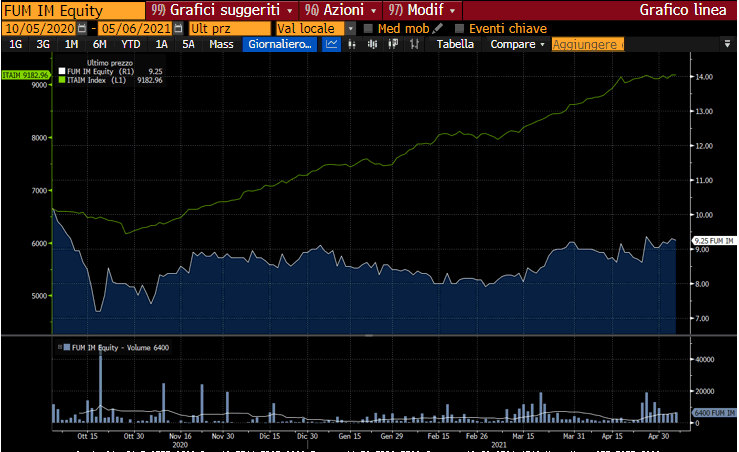

Borsa

Il 2020 ha segnato un traguardo importante per la società con il debutto sul segmento Aim di Borsa Italiano lo scorso 5 ottobre, in seguito alla Business Combination con TheSpac.

Dal debutto all’Aim, le azioni Franchi Umberto Marmi hanno perso circa il 9% scendendo a quota 9,25 euro, prezzo che presenta un forte sconto rispetto ai peers del lusso. Secondo quanto riporta Bloomberg, il titolo tratta a 17,26x il P/E 2021 e a 8,55x l’EV/EBITDA 2021.

I cinque analisti che coprono la società mantengono un giudizio positivo sul titolo, esprimendo cinque raccomandazioni ‘buy’ con un target price medio di 11,88 euro, pari a un potenziale upside di circa il 28% rispetto alle quotazioni attuali.

In particolare, lo scorso 19 marzo Mediobanca ha confermato il proprio rating “outperform” e la propria stima di target price a 10,40 euro.

Nel suo ultimo studio dello scorso 16 aprile, Intesa Sanpaolo ha alzato la raccomandazione da ‘hold’ ad ‘add’ e il target price da 8,3 euro a 10 euro, mentre Alantra ha confermato il ‘buy’ e alzato il prezzo obiettivo da 11 a 12 euro.

Raccomandazione di acquisto anche per MidCap Partners, che ha fissato un prezzo obiettivo di 13 euro. Infine, in data 27 aprile Berenberg ha iniziato il coverage della Società con un rating “buy” e un target price a 12,5 euro.

###

Resta sempre aggiornato sul tuo titolo preferito, apri l'Insight dedicato a Franchi Umberto Marmi