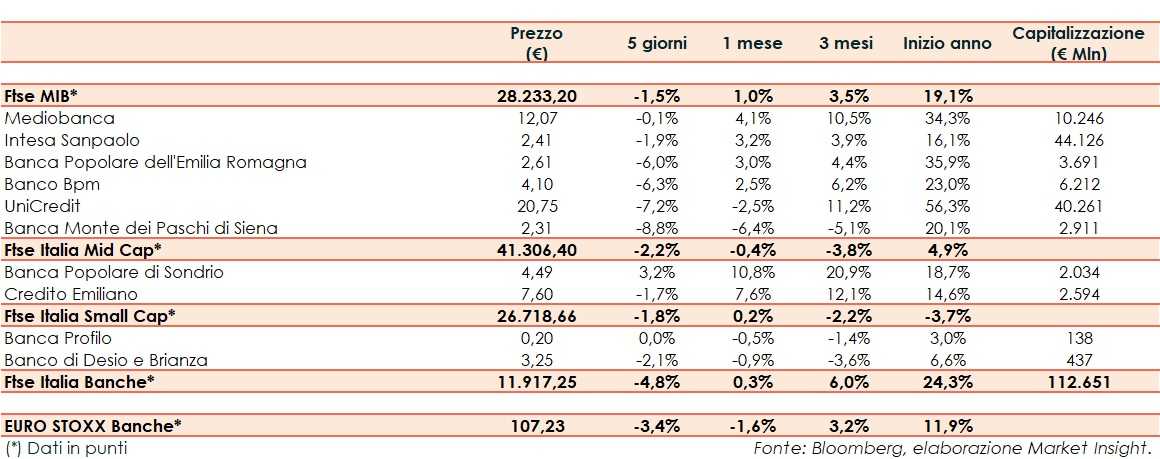

La scorsa settimana il Ftse Italia Banche ha riportato un -4,8% rispetto al -3,4% del corrispondente europeo e al -1,5% del Ftse Mib.

Venerdì le borse europee chiudono positive, in linea con l’andamento di Wall Street, con l’attenzione degli investitori rivolta, in particolare, alla Fed e all’agenda macroeconomica. Sull’obbligazionario, lo spread Btp-Bund è salito a 173 punti, con il rendimento del decennale italiano al 4,33%.

Tra le Large Cap, Intesa Sanpaolo (-1,9%) ha informato che dall’11 settembre 2023 avvierà un programma di acquisto di azioni proprie ordinarie che si concluderà entro il 22 settembre 2023.

Intesa Sanpaolo si conferma prima in Europa per le relazioni con gli investitori istituzionali e gli analisti finanziari e per gli aspetti ESG, secondo la classifica 2023 stilata dalla società di ricerca specializzata Institutional Investor.

Bper Banca (-6%) ha concluso con successo il collocamento dell’emissione obbligazionaria Senior Non Preferred per un ammontare di 500 milioni con scadenza 6 anni e possibilità di rimborso anticipato (call) dopo 5 anni destinata a investitori istituzionali.

Il Cda di Bper Banca ha nominato il Vice Direttore Generale Gian Luca Santi, quale Chief Financial Officer.

Nell’ambito del programma di acquisto di azioni proprie deliberato dall’Assemblea degli Azionisti del 31 marzo 2023 (“Seconda Tranche del Programma di Buy-Back 2022”) e avviato il 30 giugno 2023, dal 28 agosto al 1° settembre 2023, UniCredit (-7,2%) ha acquistato 4.407.800 azioni proprie a un prezzo medio ponderato di 22,4855 euro ciascuna.

Tra le Mid Cap, corre Banca Popolare di Sondrio (+3,2%), mentre Credem lascia sul terreno l’1,7%.

Infine, tra le Small, Banco di Desio e della Brianza (-2,1%) ha concluso con successo il collocamento di una emissione di Covered Bond a valere sul proprio programma di Obbligazioni Bancarie Garantite (rating AA da parte di Fitch) per un importo complessivo di 400 milioni con scadenza 4,5 anni destinata ad investitori istituzionali.