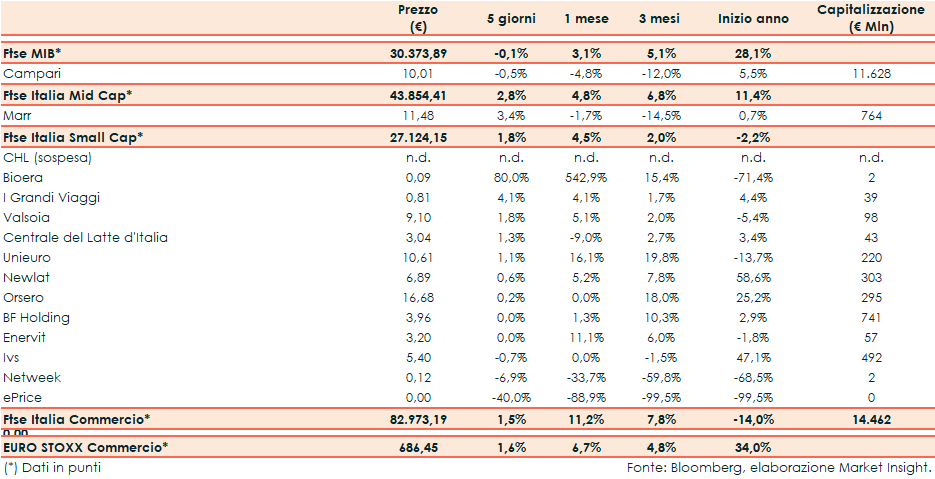

La scorsa settimana il settore del commercio ha riportato un +1,5% rispetto al +1,6% del corrispondente europeo e al -0,1% del Ftse Mib.

Le borse europee hanno chiuso miste la seduta di venerdì, mentre Wall Street procedeva positiva, sullo sfondo di una fitta agenda macroeconomica. Sull’obbligazionario, lo spread Btp-Bund si è attestato a 169 punti, con il rendimento del decennale italiano al 3,71%.

Tra le Large Cap Campari ha terminato le contrattazioni a -0,5%, mentre, tra le Mid, Marr ha segnato un +3,4%.

Campari ha annunciato di aver avviato trattative in esclusiva con Beam Suntory e di aver concesso a quest’ultimo un’opzione di vendita al fine di acquisire il 100% del capitale sociale di Beam Holding France, che detiene il 100% del capitale sociale di Courvoisier, tra le prime quattro case storiche di cognac.

Infine, tra le Small, le performance migliori sono state di Bioera (+80,0%) e di I Grandi Viaggi (+4,1%) mentre la peggiore è stata di ePrice (-40,0%).

Con riferimento all’aumento di capitale a pagamento di B.F. (flat), la società ha reso noto che, nel corso delle prime due sedute (11 e 12 dicembre 2023) dell’offerta sul mercato regolamentato Euronext Milan, sono stati venduti tutti i 38.623.545 diritti di opzione non esercitati durante il periodo di offerta in opzione.

Bf International Best Field Best Food, società controllata da B.F., ha firmato a Il Cairo il programma strategico di investimento per una food security sostenibile.

B.F., facendo seguito a quanto comunicato l’1 e il 12 dicembre, ha annunciato che si è conclusa con successo l’offerta di massime 74.823.826 azioni rivenienti dall’aumento di capitale a pagamento, in via scindibile, per un importo massimo (comprensivo di sovrapprezzo) di 299.295.304 euro, oggetto delle delibere del CdA del 16 ottobre e 6 novembre scorsi, a valere sulla delega conferita dall’assemblea del 27 settembre.

Bioera ha informato che, tra il 7 e il 10 dicembre, tutti i componenti del collegio sindacale della società (effettivi e supplenti) hanno comunicato le proprie dimissioni dalla carica, con effetto immediato, “al fine di consentire agli azionisti piena libertà di scelta anche a seguito delle intervenute modifiche di alcuni membri del consiglio di amministrazione”, riporta una nota.

ePrice ha reso noto, con riferimento al prestito obbligazionario convertibile cum warrant riservato a Negma Group Investment, di aver ricevuto da parte di quest’ultima richiesta di conversione di 4 obbligazioni, per un controvalore complessivo di 40mila euro, a valere sulle prime due tranche.

ePrice ha reso noto, con riferimento al prestito obbligazionario convertibile cum warrant riservato a Negma Group Investment, di aver ricevuto da parte di quest’ultima richiesta di conversione di 2 obbligazioni, per un controvalore complessivo di 20mila euro, a valere sulle prime due tranche. Successivamente ePrice ha reso noto, con riferimento al prestito obbligazionario convertibile cum warrant riservato a Negma Group Investment, di aver ricevuto da parte di quest’ultima richiesta di conversione di 5 obbligazioni, per un controvalore complessivo di 50mila euro, a valere sulle prime due tranche.

L’Assemblea degli azionisti di ePrice, riunitasi in sede straordinaria, ha approvato di modificare la denominazione sociale della società in E.P.H.

Newlat Food (+0,6%), facendo seguito a quanto riportato da fonti di stampa, ha confermato la sua partecipazione al processo competitivo per la vendita dello storico gruppo alimentare inglese Princes Limited e che la trattativa si trova oggi in una fase “molto avanzata”.