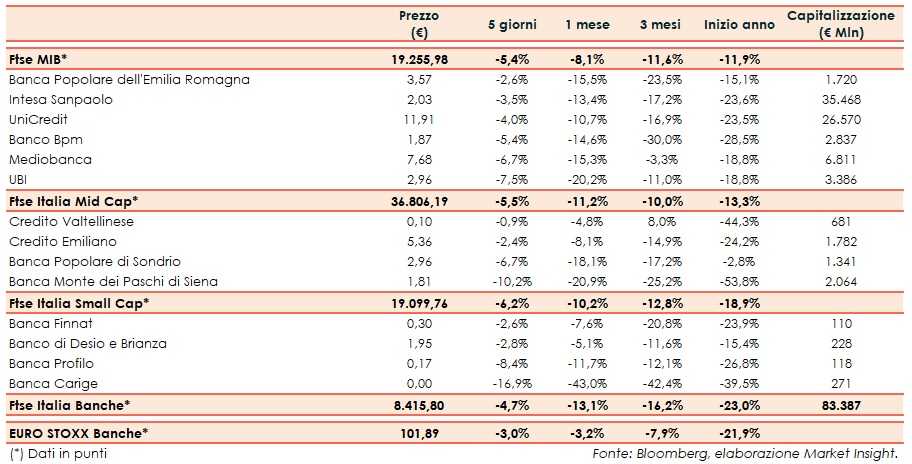

Il Ftse Italia Banche chiude la settimana con un pesante calo del 4,7% e sotto-performando di quasi due punti percentuali l’omologo europeo (-3%), portandosi dietro anche il Ftse Mib (-5,4%).

Gli investitori continuano a manifestare timori sulla sostenibilità dei conti pubblici italiani. Nonostante continuino ad arrivare segnali di preoccupazione da parte degli operatori di mercato, dalla Commissione Europea al Fondo Monetario Internazionale passando per la Banca d’Italia, l’Ufficio Parlamentare di Bilancio, la Bce e le tre principali agenzie di rating (Moody’s, Standard & Poor’s e Fitch), che hanno avvertito sulle possibili conseguenze negative nel caso l’esecutivo insista nell’andare avanti sulla strada, il Governo guidato da Giuseppe Conte continua a difendere la bontà della manovra e dei target da essa fissati.

In tale contesto lo spread Btp-Bund è riportato repentinamente in area 300 pb dai circa (fonte Mts Markets), penalizzando nuovamente il comparto bancario. In merito allo spread, il ministro dell’Economia, Giovanni Tria, è tornato a ribadire: “Non dobbiamo lasciare che la volatilità di breve termine dei mercati offuschi la nostra capacità di prendere decisioni equilibrate. La salita dei rendimenti sui titoli di Stato registrata negli ultimi giorni desta certamente preoccupazione ma voglio ribadire che si tratta di una reazione eccessiva, non giustificata dai fondamentali dell’economia e della finanza pubblica italiane”.

Sulla questione spread-banche è intervenuto anche il Fondo Monetario Internazionale, sottolineando che “se dovessero riemergere preoccupazioni sul mercato sulla politica di bilancio, il rischio è quello di riaccendere il legame fra banche e debito sovrano. I recenti avvenimenti in Italia suggeriscono che il legame fra banche e debito sovrano resta un importante canale di trasmissione di rischio”. In tale situazione, anche la Bce ha intensificato i controlli sui livelli di liquidità degli istituti tricolore, rilevando che non ci sono preoccupazioni in tal senso.

Settimana da dimenticare per i titoli del listino principale, tra i quali resistono meglio Bper (-2,6%), che presenterà tra meno di un mese il nuovo piano industriale, e Intesa Sanpaolo (-3,5%), giudicata un ottimo investimento dal presidente della Cariplo, Giuseppe Guzzetti. Lettera su Mediobanca (-6,7%), con l’attenzione del mercato che resta concentrata sul destino del patto di sindacato.

Nel Mid Cap in rosso Credem (-2,4%) e, soprattutto Popolare Sondrio (-6,7%). Ribasso molto più contenuto per Creval (-0,9%), la cui assemblea lo scorso venerdì ha rinnovato il cda dando inizio a una nuova fase, con la lista presentata dall’azionista Denis Dumont che ha ricevuto oltre il 70% dei voti e con la banca che nel frattempo ha completato il de-risking previsto per l’anno in corso. Ora il focus sarà dedicato al ritorno a una redditività sostenibile, per poi valutare nel giro di un biennio un’eventuale aggregazione, come sottolineato in un’intervista dal presidente in pectore, Luigi Lovaglio. Crolla Mps (-10,2%), sotto i riflettori per i possibili impatti sulla solidità patrimoniale legati all’allargamento dello spread, con i vertici dell’istituto che stanno comunque accelerando nell’implementazione del piano di ristrutturazione.

Tra le Small Cap forte passo indietro per Carige (-16,9%), dopo il downgrade del rating dell’agenzia Fitch che vede possibile un fallimento della banca, i cui vertici, che hanno escluso tale eventualità, hanno incontrato i principali esponenti della Bce per discutere del nuovo piano di conservazione la cui approvazione è confermata entro il 30 novembre. Il cda ha dato il via libera alla prosecuzione del de-risking, all’emissione del bond subordinato per ripristinare i livelli di capitale e ha riaperto allo studio di un’eventuale aggregazione. Forti vendite su Banca Profilo (-8,4%).