L’aumento dello spread, oltre a colpire le banche sul valore del portafoglio titoli con conseguenze quindi sugli indici patrimoniali, ha degli effetti anche sulla capacità di emettere titoli e quindi sulle fonti di finanziamento. Un elemento che tocca la liquidità degli istituti. C’è da sottolineare che già da tempo molte banche avevano deciso strategicamente di ricorrere in misura minore a questo canale, decidendo in diversi casi di non rinnovare completamente le emissioni in scadenza.

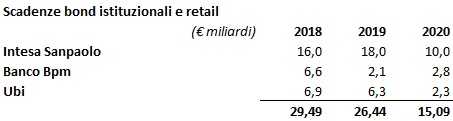

Nella tabella seguente riportiamo l’ammontare dei titoli in scadenza di alcune delle principali banche italiane.

Se si creassero tensioni sulle capacità di emissione, questo fattore avrebbe delle conseguenze sul Net Stable Funding ratio (Nsfr), ossia l’indicatore che misura la liquidità che le banche dovrebbero avere per coprire la duration degli asset a lunga scadenza e che potrebbe peggiorare al diminuire dei bond sul mercato.

Inoltre, le banche potrebbero dover sopportare un maggior costo per emettere nuovi titoli di debito per effetto dell’aumento dello spread Btp-Bund, che se dovesse rimanere a questi livelli, o peggiorare, incrementerebbe i tassi di interesse a cui le banche possono prendere a prestito dagli investitori. Si ricorda che le banche italiane non emettono obbligazioni dal maggio scorso, eccetto Intesa Sanpaolo, e che quindi hanno necessità di raccogliere liquidità.

Infine, si aggiungono le scadenze per il rimborso del Tltro, i prestiti quadriennali erogati dalla Banca Centrale Europea alle banche europee ad un tasso vicino allo 0% o addirittura negativo.

Va tuttavia ricordato che a fine 2017 la solvibilità delle banche era molto buona. Infatti, il Liquidity Coverage ratio medio era al 171%, sopra al minimo regolamentare del 100 per cento.