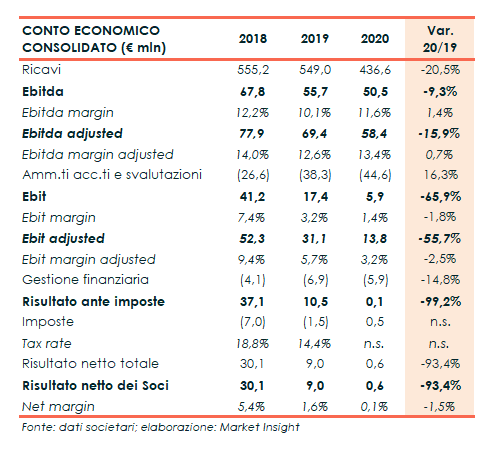

La pandemia annichilisce i conti 2020 della società trentina produttrice di nylon. I ricavi diminuiscono del 21% a 437 milioni, l’Ebitda arretra del 9,3% a 50,5 milioni anche se la contrazione sale al 16% a livello di Ebitda adjusted, mentre l’Ebit crolla del 66% scendendo sotto i sei milioni. Ancora più forte la contrazione del risultato netto (-93%) poiché il conto economico chiude con un utile di 0,6 milioni rispetto dai 9 milioni di fine 2019. Permangono inoltre incertezze per il 2021, anche se il management si attende una crescita del fatturato in grado di colmare parte del gap subito nel 2020 e un recupero della profittabilità.

Modello di Business

Aquafil è tra principali produttori di nylon in Italia e nel mondo. Il Gruppo è presente in sette nazioni e in tre diversi continenti con 17 stabilimenti situati in Italia, Scozia, Slovenia, Croazia, Stati Uniti, Tailandia e Cina.

Attraverso il sistema di rigenerazione ECONYL, processo in grado di creare nuovi prodotti dai rifiuti, da vita ad un ciclo infinito.

Attraverso il sistema di rigenerazione ECONYL, processo in grado di creare nuovi prodotti dai rifiuti, da vita ad un ciclo infinito.

I rifiuti di nylon vengono raccolti in tutto il mondo e comprendono scarti industriali, ma anche prodotti – quali reti da pesca e tappeti – giunti a fine vita utile. Tali rifiuti vengono trattati in modo da ottenere una materia prima – caprolattame – con le stesse caratteristiche chimiche e prestazionali di quella proveniente da fonti fossili. I polimeri prodotti da caprolattame ECONYL sono distribuiti agli impianti di produzione del Gruppo, dove vengono trasformati in filo per tappeti e per abbigliamento.

L’attività è svolta attraverso le linee di business:

- BCF (Bulk Continuous Filament – fibre per pavimentazione tessile), core business;

- NTF (Nylon Textile Filament – Fibre per utilizzo tessile/abbigliamento);

- Polimeri destinati al settore dei tecnopolimeri (engineering plastics) successivamente utilizzati nell’industria dello stampaggio.

Ultimi Avvenimenti

A metà febbraio 2021 la società trentina ha definito un accordo quadro strategico con la nipponica Itochu per promuovere ed espandere la produzione di nylon circolare, a partire dal recupero di scarti fino allo sviluppo produzione e vendita di prodotti nylon a marchio ECONYL.

La società giapponese utilizzerà la propria rete per espandere le vendite dei prodotti di Aquafil nei settori della moda, pavimentazione tessile, automotive e imballaggio. L’intesa prevede anche la fornitura di materie prime a favore di Aquafil. Infine, attraverso la propria rete vendita, Itochu contribuirà al sistema di recupero degli scarti di nylon per Aquafil.

Contemporaneamente Aqualil ha costituito Aquafil Japan Co. Ltd., con sede a Tokio, che si occuperà della trasformazione e commercializzazione di polimeri e fibre sintetiche nel mercato giapponese.

Conto Economico

In un anno bloccato dal Covid e dal conseguente lockdown, il fatturato del gruppo evidenzia un decremento del 20,5% a 436,6 milioni al netto di sconti cassa concessi a clienti per 2,5 milioni (3,2 milioni nel 2019); -22,8% a parità di perimetro (senza considerare l’acquisizione di O’Mara Incorporated consolidata dal 1° giugno 2019 e di Planet Recycling Inc consolidata dal 15 dicembre 2020). Uno scostamento riconducibile ad una diminuzione dei volumi di vendita, un cambiamento del mix di dovuto alle maggiori vendite di polimeri, con prezzi inferiori a quelli delle fibre, ma anche per la riduzione del costo medio delle materie prime.

Tuttavia, il graduale allentamento delle misure restrittive ha permesso un recupero, particolarmente evidente nell’ultimo trimestre (- 16% ricavi e +26% l’Ebitda adj) seppure con tempistiche diverse in relazione al settore applicativo e all’area geografica.

L’Ebitda flette in misura meno che proporzionale dei ricavi a 50,5 milioni (-9%) grazie alle contromisure adottate e ai benefici derivanti dall’efficientamento produttivo avviato nel 2019, con una marginalità salita dal 10,1% all’11,6%; -15,9% a 58,4 milioni l’Ebitda adjusted al netto di componenti non ricorrenti (-22,8% al netto dei PPP Loan, sostegni anti-pandemici statunitensi).

Drastica la riduzione dell’Ebit a 5,9 milioni (-66%), a seguito dell’andamento dell’Ebitda e per i maggiori ammortamenti e svalutazioni (+16% a 44,6 milioni) connessi agli investimenti effettuati nel biennio precedente. L’Ebit adjusted segna un calo del 56% a 13,8 milioni.

La gestione finanziaria assorbe minori oneri netti (-14,8% a 5,9 milioni), grazie in particolare al positivo contributo della componente valutaria, passata da 0,5 milioni di perdita a 1,8 milioni di utile. Si rileva inoltre che il 2019 recepiva un provento non ricorrente pari a 1 milione.

Tutto ciò determina un utile netto di competenza ridotto a 0,6 milioni rispetto ai 9 milioni di un anno prima.

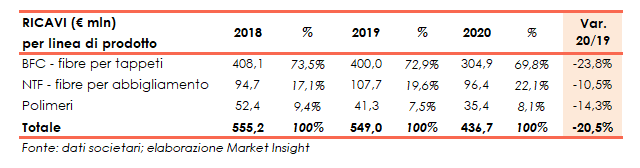

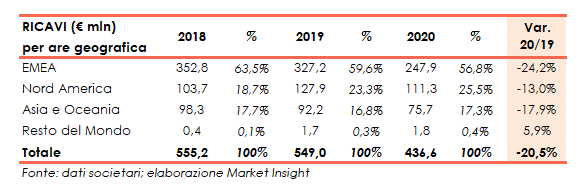

Breakdown ricavi

Tutte le linee di prodotto hanno registrato una diminuzione a due cifre, a partire dalla linea core business del gruppo, BCF (Bulk Continuous Filament – fibre per pavimentazione tessile), diminuita del 24% a 305 milioni a seguito in particolare della tendenza del settore applicativo del “contract”, il più penalizzato dalle conseguenze della pandemia a seguito della riduzione degli spostamenti delle persone.

In calo del 10,5% a 96,4 milioni i ricavi del business fibre per abbigliamento (22% del totale), destinati principalmente al settore sportivo, classico, tecnico o specialistico.

Diminuiscono del 14% a 35,4 milioni le vendite della linea polimeri, che rappresentano l’8% del totale.

L’EMEA, dove viene realizzato il 57% del totale ricavi, rappresenta l’area che ha maggiormente risentito del lockdown attuato dai diversi governi, evidenziando un calo dei ricavi del 24% a 248 milioni.

In Nord America il fatturato risulta pari a 111,3 milioni, in flessione del 13% (- 22,8% a parità di perimetro), con una prima parte dell’esercizio più penalizzata dall’impatto pandemico.

I ricavi in Asia e Oceania diminuiscono complessivamente del 18% a 75,7 milioni con un impatto della pandemia concentrato nel secondo trimestre a causa delle misure di contenimento particolarmente rigide in Oceania.

Stato Patrimoniale

Sul fronte patrimoniale si rileva la diminuzione del patrimonio netto, dai 143,8 milioni del 2018 ai 126,9 milioni del 2020, in relazione alla progressiva riduzione degli utili conseguiti nel periodo.

Diminuisce l’indebitamento finanziario nel 2020 a 218,7 milioni, dai 249,6 milioni di fine 2019, grazie al flusso di cassa generato dalla dall’attività operativa, pari a 46,8 milioni, in presenza anche della riduzione di 29,8 milioni del capitale circolante netto e del calo degli investimenti a 27,9 milioni (56 milioni nel 2019). L’andamento riflette da una parte la conclusione dell’intenso programma di investimenti che ha caratterizzato il biennio 2018-2019 e dall’altra, la scelta del gruppo di ridurre gli investimenti non strettamente necessari considerata l’attuale situazione.

Ratio

I principali ratio economico-patrimoniali riflettono l’andamento dei fondamentali e mostrano una situazione poco equilibrata, con l’indicatore della capacità di ripagamento del debito ancora elevato e pari a 4,3x, e il quoziente di indebitamento a 1,7x.

Infine, diminuisce sensibilmente nel 2020 il ritorno per gli azionisti, con il Roe passato dal 6,3% del 2019 allo 0,5% (20,9% nel 2018), in relazione alla dinamica dell’utile netto.

Evoluzione prevedibile della gestione

Nonostante il permanere dell’incertezza connessa all’evoluzione della pandemia, nei primi due mesi del 2021 è proseguito il recupero già evidenziato nell’ultima parte del 2020. Come spiega la società, “rispetto a un calo dei volumi “prima scelta” del 2020 di circa il 12% (periodo non ancora condizionato dal Covid-19), a fine febbraio 2021 il calo era pari a circa il 2%.

In questo contesto per l’esercizio 2021 il management si attende una crescita del fatturato in grado di colmare parte del gap. Il Gruppo focalizzerà gli sforzi commerciali su un recupero dei volumi e del mix di vendita, con particolare attenzione a ECONYL. È previsto anche un recupero della redditività, sostenuta dalla crescita dei volumi, dal sales mix e dal consolidamento di una parte dei benefici delle misure anti-pandemiche adottate dal gruppo. Infine, il miglioramento del rapporto PFN/Ebitda in virtù sia del recupero di profittabilità, ma anche dell’attenzione nella gestione del Capitale Circolante Netto e degli investimenti.

Outlook

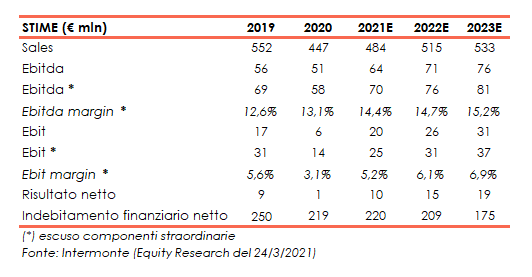

Sul fronte dei numeri gli analisti di Intermonte (Specialist della società) nello studio del 24 marzo (nel quale hanno inserito le previsioni al 2023), in coerenza con le indicazioni fornite dal management, confermano il livello di Ebitda per l 2021 e il 2022, mentre nel 2022 si attendono un lieve aumento dei ricavi rispetto alle precedenti stime. Il tutto riepilogato nella tabella sottostante.

Borsa

Le azioni della società trentina oggi viaggiano in area 5,4 euro e nelle ultime 52 settimane hanno mostrato complessivamente un rialzo pari a circa il 60%, in linea con l’andamento evidenziato dal Ftse Star.

Toccato il minimo a 2,7 euro il 23 aprile 2020, le quotazioni hanno evidenziato un trend in recupero, accelerato da inizio novembre, risalendo a 5,8 euro lo scorso 11 marzo, fermo poi ritracciare nei giorni successivi.