Il nuovo piano industriale al 2023 approvato dal CdA di Banca Finnat a inizio febbraio prevede a una crescita delle masse fino a 18 miliardi (15,4 miliardi a fine 2020) a fine piano, che spingeranno il margine di intermediazione a oltre 72 milioni (68,2 milioni nel 2020) e l’utile netto a 6 milioni (5,1 milioni a fine 2020). Nonostante l’incertezza causata dalla pandemia, la banca romana ha proseguito con i piani di sviluppo nell’obiettivo di incrementare la redditività. La solidità del modello di business, la significativa expertise e la capacità di execution raggiunte negli anni consente al management di vedere con fiducia al futuro.

- Arturo Nattino, Ceo di Banca Finnat, delinea le priorità strategiche

- Accelerare la crescita nel private banking

- Consolidare la posizione di leadership nella gestione dei fondi immobiliari

- Aumentare il focus nella consulenza alle PMI

- I risultati del primo trimestre 2021

- I target del piano industriale al 2023

- Le proiezioni degli analisti

“La strategia di Banca Finnat”, ricorda il Ceo Arturo Nattino, “è focalizzata sulla crescita e sull’aumento della redditività. Obiettivi che vengono perseguiti lavorando su tre linee guida: l’incremento delle masse gestite nel private banking, il consolidamento della leadership nella gestione dei fondi immobiliari e il rafforzamento della consulenza rivolta alle piccole e medie imprese”.

Con un margine di intermediazione salito a 16,9 milioni (+3,9%) nel primo trimestre 2021, la banca si è dimostrata resiliente rispetto alle condizioni avverse provocate dal Covid-19.

A fine marzo 2021 gli Asset under Management si sono attestati a 16,3 miliardi, di cui 6,6 miliardi attinenti al business immobiliare, 6,4 miliardi alla raccolta indiretta, 0,7 miliardi alla raccolta indiretta e 1,9 miliardi all’attività fiduciaria. Valori destinati a salire a 18 miliardi entro fine 2023, grazie sia alla crescita delle masse nel private banking, anche attraverso il reclutamento di nuovi banker, che nel real estate, anche tramite l’acquisizione di nuovi mandati di gestione.

Aspettative positive anche sul versante delle attività indirizzate alle aziende, con focus sulle PMI. Comparto dove Banca Finnat vanta un’elevata specializzazione e beneficia delle sinergie con il private banking, in quanto spesso l’imprenditore è cliente in quest’attività. Il tutto facendo anche leva sulla dinamicità dell’Aim, il mercato borsistico riservato alle piccole e medie imprese che vogliono affrontare il percorso di avvicinamento ai mercati finanziari.

Una serie di iniziative i cui effetti si manifesteranno già quest’anno dove, secondo le stime di Intesa Sanpaolo, il margine di intermediazione dovrebbe salire a 69,5 milioni e l’utile netto a 5,4 milioni.

Arturo Nattino, Ceo di Banca Finnat, delinea le priorità strategiche

“Accelerare la crescita nel private banking, consolidare la posizione di leadership nella gestione dei fondi immobiliari e aumentare il focus sulla consulenza alle PMI”.

Sono queste, illustra Arturo Nattino, Amministratore Delegato di Banca Finnat, “le priorità strategiche a cui stiamo lavorando, in linea con il piano industriale al 2023 approvato dal consiglio lo scorso 10 febbraio”.

“Il tutto con il preciso obiettivo di migliorare la redditività, grazie anche alla crescita di quei volumi attraverso i quali ottenere le necessarie economie di scala in un mondo caratterizzato dall’elevata concorrenza”.

Dopo avere superato il 2020, inevitabilmente condizionato dalla pandemia, il management prevede per l’anno in corso livelli di redditività e patrimonializzazione in linea con l’esercizio precedente.

Accelerare la crescita nel private banking

“La prima priorità strategica” – riporta Nattino – “è l’accelerazione della crescita nel private banking, nostro core business storico. Le aspettative sono molto positive”.

“Secondo i dati AIPB, l’Associazione Italiana di Private Banking a cui apparteniamo, rispetto al nostro cluster di riferimento, Banca Finnat detiene una quota di mercato di poco superiore al 3%. Il nostro obiettivo è quello di aumentare tale quota in un mercato dalle alte potenzialità di crescita”, spiega il top manager.

“Intendiamo farlo con l’ampliamento della base clienti attraverso l’inserimento di nuovi private banker, principalmente di elevata seniority, da affiancare all’attuale team di consulenti, proseguendo nell’attuazione della strategia di sviluppo della rete avviata negli ultimi anni. Nell’arco del piano prevediamo di reclutare 18 nuovi private banker per rafforzare la nostra struttura, attualmente composta da circa 45 consulenti”, sottolinea l’Ad.

“Stimiamo in tre anni una crescita della raccolta indiretta di circa 2 miliardi, da 5,5 miliardi del 2020 a 7,5 miliardi a fine piano, di cui 1 miliardo verrà apportato dai nuovi private banker”, precisa il Ceo.

“In particolare, è previsto il rafforzamento dell’area Nord Italia attraverso l’ampliamento della rete di consulenti nella nuova sede di Milano e l’apertura di nuove filiali in centri considerati strategici, oltre che la crescita dei servizi fiduciari e di financial planning, sfruttando il cross-selling”, aggiunge l’Ad.

Consolidare la posizione di leadership nella gestione dei fondi immobiliari

“La seconda priorità strategica” – afferma Nattino – “riguarda il consolidamento del nostro posizionamento nella gestione dei fondi immobiliari attraverso la controllata InvestiRE Sgr, terza per dimensione nel Paese, che ad oggi rappresenta circa il 40% dei ricavi e gestisce 48 fondi immobiliari, con 7 miliardi di Asset under Management su un totale di 16,3 miliardi”.

“La dimensione e le competenze di InvestiRE Sgr hanno reso possibile l’acquisizione di mandati per la costituzione di nuovi fondi immobiliari anche da parte di investitori internazionali alla ricerca di un partner specializzato nel Real Estate italiano”, spiega l’Ad.

“I settori su cui principalmente ci concentreremo nei prossimi anni per il lancio di nuovi fondi immobiliari, che pensiamo possano avere una significativa crescita, sono essenzialmente tre. Il primo è l’healthcare, dove siamo già ben posizionati con il fondo Spazio Sanità che possiede Rsa, a cui nei prossimi anni aggiungeremo altre iniziative. Il secondo è lo student housing, cioè alloggi per studenti nei pressi delle principali università italiane, settore attualmente poco coperto e quindi con enormi opportunità di crescita rispetto al mercato di riferimento.

Il terzo è il residenziale, settore in cui siamo tra i principali operatori nel Paese nei fondi immobiliari dedicati, di cui gestiamo circa 3 miliardi dei 7 miliardi di AuM e dove abbiamo una grande competenza. Recentemente abbiamo lanciato un’operazione con un grande investitore istituzionale, Partner Group, per conto del quale abbiamo acquistato un patrimonio immobiliare a Roma, Milano e Torino, e che terremo dentro il fondo in affitto a lungo termine. Pensiamo che opportunità analoghe a questa potranno presentarsi e cercheremo di perseguirle nei prossimi anni”, riporta il top manager.

Aumentare il focus nella consulenza alle PMI

“La terza priorità strategica” – afferma Nattino – “mira al rafforzamento della consulenza dedicata alle PMI, nostro target di riferimento”.

“Questa attività è sinergica con quella del private banking, in quanto l’imprenditore cliente ricorre spesso alla nostra expertise per supportare l’azienda nel proprio percorso di crescita”, precisa l’Ad.

“Il mercato delle PMI è molto vasto e per una banca specializzata come la nostra presenta opportunità molto interessanti, potendo fare leva sulle nostre competenze per acquisire nuova clientela, principalmente nel Nord Italia, dove è concentrata una significativa parte di quella attuale, anche perché spesso le grandi banche internazionali e i maggiori gruppi italiani non considerano questo target, date le piccole dimensioni dei deal”, spiega il Ceo.

“In quest’ambito confermiamo la politica intrapresa negli ultimi anni, con l’intenzione di accelerare facendo leva sul buon andamento dell’Aim per accompagnare in Borsa nuove realtà promettenti ma anche per sostenerle con l’emissione e il collocamento di strumenti di finanziamento come i minibond”, riporta il top manager.

Nei primi mesi dell’anno abbiamo concluso due quotazioni e ne abbiamo altre tre/quattro in pipeline nei prossimi mesi, mentre nel mercato dei bond stiamo lavorando a tre operazioni”, aggiunge Nattino.

I risultati del primo trimestre 2021

Il margine di intermediazione nel primo trimestre 2021 è ammontato a 16,9 milioni (+3,9%).

Le commissioni nette sono aumentate a 12,8 milioni (+7,1%), in particolare grazie all’incremento del 12% delle commissioni nette della banca e del 5% delle commissioni nette di InvestiRE Sgr.

I profitti da trading sono passati da un saldo negativo di 0,2 milioni a un saldo positivo di 0,9 milioni.

Contributi negativi al margine d’intermediazione sono invece derivati dal margine d’interesse, pari a 3 milioni (da 4,1 milioni), e da minori dividendi a 0,5 milioni (da 0,9 milioni).

I costi operativi sono rimasti stabili a 12,6 milioni, al cui interno quelli del personale sono saliti a 9,4 milioni (+7,4%), mentre gli altri costi sono diminuiti a 3,2 milioni (-16,5%). Il cost/income ratio è migliorato dal precedente 77,1% all’attuale 74,3%.

Le dinamiche sopra descritte hanno determinato un risultato lordo di gestione in aumento a 4,4 milioni (+16,7%) e, dopo rettifiche su crediti salite a 0,5 milioni (da 0,1 milioni), il risultato netto di gestione si è fissato a 3,9 milioni (+5,2%).

Il periodo si è chiuso con un utile netto balzato a 1,9 milioni (+11,4%).

Al 31 marzo 2021, le masse totali raggiungono 16,3 miliardi (+5,8% rispetto a fine 2020).

Sul fronte della solidità patrimoniale, a fine marzo il CET1 si attesta al 32,4% (34,9% al 31 dicembre 2020).

I target del piano industriale al 2023

Il piano al 2023 prevede che le masse totali aumentino da 15,4 miliardi nel 2020 a 18 miliardi a fine piano, grazie alla crescita attesa sia degli Asset under Management nel private banking che del patrimonio immobiliare gestito.

Lo sviluppo dei business avrà un impatto significativo sul conto economico, con il margine di intermediazione atteso nel 2023 a oltre 72 milioni (68,2 milioni nel 2020) e un utile netto consolidato pari a 6 milioni (5,1 milioni nel 2020).

Il tutto in una cornice di solidità patrimoniale di pura eccellenza, poiché il CET1 ratio si manterrà al top del settore per tutto il periodo di piano, attestandosi sempre sopra il 30%.

Tali risultati consentiranno la distribuzione di un monte dividendi di almeno 3,6 milioni (0,01 euro per azione).

“Il nostro mercato di riferimento crescerà nei prossimi anni. Le banche specializzate come la nostra riescono a strappare quote di mercato ai grandi player, c’è un grande spazio per cogliere opportunità pur in un mercato molto concorrenziale. Noi possiamo fare leva sulla nostra expertise di anni e sono fiducioso sulla validità del nostro modello di business”, ha spiegato Nattino.

Le proiezioni degli analisti

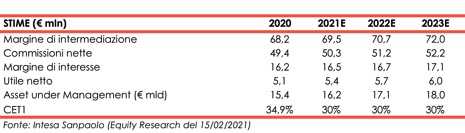

Per fine 2021, gli esperti di Intesa Sanpaolo, nello studio del 15 febbraio 2021 post nuovo piano industriale, si attendono un margine di intermediazione in crescita a 69,5 milioni (rispetto ai 68,2 milioni di fine 2020), che dovrebbe salire progressivamente fino a raggiungere 72 milioni nel 2023.

La crescita sarà trainata dall’aumento delle commissioni nette, stimate a 50,3 milioni a fine 2021 (da 49,4 milioni a fine 2020), per arrivare a regime a 52,2 milioni. Le commissioni beneficeranno della crescita delle masse, previste a 16,2 miliardi a fine 2021 (da 15,4 miliardi del 2020), per poi arrivare a 18 miliardi nel 2023.

Il margine interesse nel 2021 dovrebbe attestarsi a 16,5 milioni (da 16,1 milioni a fine 2020), per poi raggiungere 17,1 milioni a fine periodo previsionale.

L’utile netto, previsto a 5,4 milioni nel 2021 rispetto ai 5,1 milioni del 2020, è atteso in progressivo aumento fino a toccare 6 milioni nel 2023.

Sul fronte della solidità patrimoniale, il CET1 è stimato al 30% nel periodo 2021-2023 (34,9% a fine 2020).