“I risultati del primo semestre della Società hanno confermato la resilienza del nostro portafoglio e la solidità dei nostri conduttori, evidenziando un livello di incassi pari al 100% ed un’intensa attività di sostituzione di alcuni conduttori con un premio medio del 40% rispetto ai precedenti contratti di locazioni in essere. Nei prossimi mesi prevediamo di iniziare l’attività di riposizionamento della componente value-add del nostro portafoglio con l’obiettivo di generare progressivamente valore incrementale aumentando la qualità degli immobili e catturando livelli di canoni superiori”.

Sono queste le parole utilizzate da Manfredi Catella, Fondatore e Amministratore Delegato di Coima Res, per sintetizzare l’andamento dei primi sei mesi del gruppo quotato a Piazza Affari.

Nel primo semestre Coima Res ha registrato canoni di locazione per 21,7 milioni, incassando – come anticipato nelle parole di Catella – il 100% dei canoni dovuti nel periodo (98,1% incasso canoni 1H20). Un dato che continua a confermare la resilienza del portafoglio immobiliare, nonché la solidità dei conduttori, composti principalmente da società multinazionali di medie e grandi dimensioni.

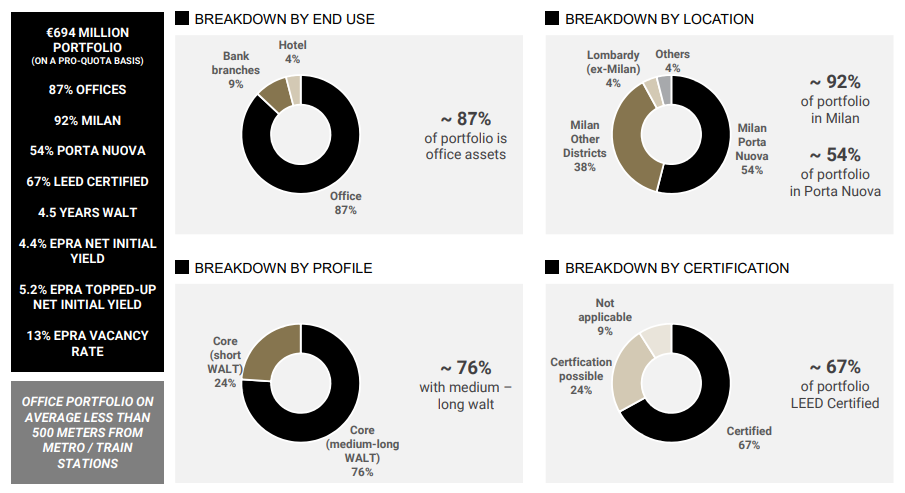

Offrendo una panoramica del portafoglio immobiliare, questo è costituito da 9 complessi immobiliari a uso ufficio a Milano e 58 filiali bancarie nel Nord-Centro Italia, con un valore complessivo su base pro-quota di 693,9 milioni. La ripartizione per area geografica evidenzia la centralità di Milano con il 92% del portafoglio ubicato a Milano e il 54% a Milano Porta Nuova (87% portafoglio immobiliare a uso ufficio). Significativa anche l’attenzione alla sostenibilità, con il 67% del portafoglio dotato di certificazione LEED.

Offrendo una panoramica del portafoglio immobiliare, questo è costituito da 9 complessi immobiliari a uso ufficio a Milano e 58 filiali bancarie nel Nord-Centro Italia, con un valore complessivo su base pro-quota di 693,9 milioni. La ripartizione per area geografica evidenzia la centralità di Milano con il 92% del portafoglio ubicato a Milano e il 54% a Milano Porta Nuova (87% portafoglio immobiliare a uso ufficio). Significativa anche l’attenzione alla sostenibilità, con il 67% del portafoglio dotato di certificazione LEED.

Il portafoglio conduttori è composto principalmente da società multinazionali di medie e grandi dimensioni, con i dieci maggiori conduttori (Vodafone, Sisal, Deutsche Bank, BNP Paribas, Microsoft, IBM, Accenture, Techint, NH Hotel e Philips) che rappresentano l’83% dei canoni stabilizzati su base pro-quota.

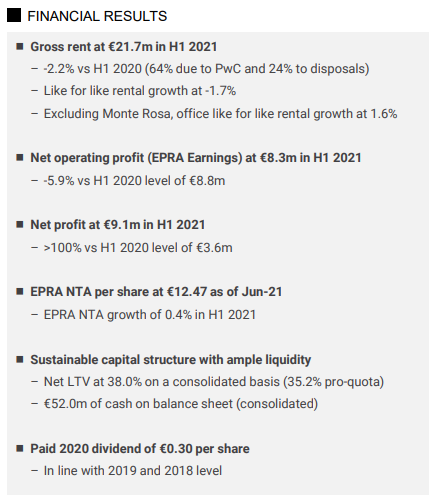

Riportando il focus sull’andamento del primo semestre, nel periodo in esame i canoni di locazione hanno registrato una flessione su base annua del 2%, principalmente dovuta (per il 64%) al rilascio da parte di PwC che consentirà il riposizionamento dell’immobile Monte Rosa (ristrutturazione 2021-2023) e la conseguente valorizzazione dell’asset. Il 24% della flessione è connessa alla cessione di filiali bancarie effettuate negli ultimi mesi mentre il restante 12% è legato all’evoluzione dei canoni di locazione sugli altri immobili del portafoglio. E’ doveroso al tempo stesso mettere l’accento sulla variazione positiva registrata su base like for like (escludendo Monte Rosa) in progresso dell’1,6%.

Riportando il focus sull’andamento del primo semestre, nel periodo in esame i canoni di locazione hanno registrato una flessione su base annua del 2%, principalmente dovuta (per il 64%) al rilascio da parte di PwC che consentirà il riposizionamento dell’immobile Monte Rosa (ristrutturazione 2021-2023) e la conseguente valorizzazione dell’asset. Il 24% della flessione è connessa alla cessione di filiali bancarie effettuate negli ultimi mesi mentre il restante 12% è legato all’evoluzione dei canoni di locazione sugli altri immobili del portafoglio. E’ doveroso al tempo stesso mettere l’accento sulla variazione positiva registrata su base like for like (escludendo Monte Rosa) in progresso dell’1,6%.

Il Net Operating Income si è attestato a 19,6 milioni, con il relativo margine al 90,1%, e il FFO ricorrente a 11,3 milioni. Il semestre è stato chiuso con un forte incremento dell’utile netto a 9,1 milioni (+152,8%) per effetto di maggiori variazioni positive di fair value registrate nel primo semestre 2021. L’EPRA NET Tangible Asset per azione si è fissato a 12,48 euro (+0,4%) e gli EPRA Earnings a 8,3 milioni (0,23 euro per azione). Dal lato patrimoniale, il LTV netto migliora di 3 punti percentuali al 38% (38,3% al 31 dicembre 2020), con una posizione di cassa al 30 giugno 2021 di 52 milioni.

Coima Res ha precisato inoltre che “sulla base del perimetro del portafoglio attuale, stima di raggiungere nel 2021 un livello di operativo netto (EPRA Earnings) pari a 0,40 euro per azione. La stima riflette il rilascio da parte di PwC di circa metà dell’immobile Monte Rosa durante il primo trimestre del 2021 ed altre considerazioni prudenziali, alla luce del persistere della situazione emergenziale da Covid-19. La guidance sull’utile operativo netto (Epra earnings) verrà aggiornata durante il corso del 2021 per riflettere l’evoluzione dell’attività di Coima Res durante l’anno.

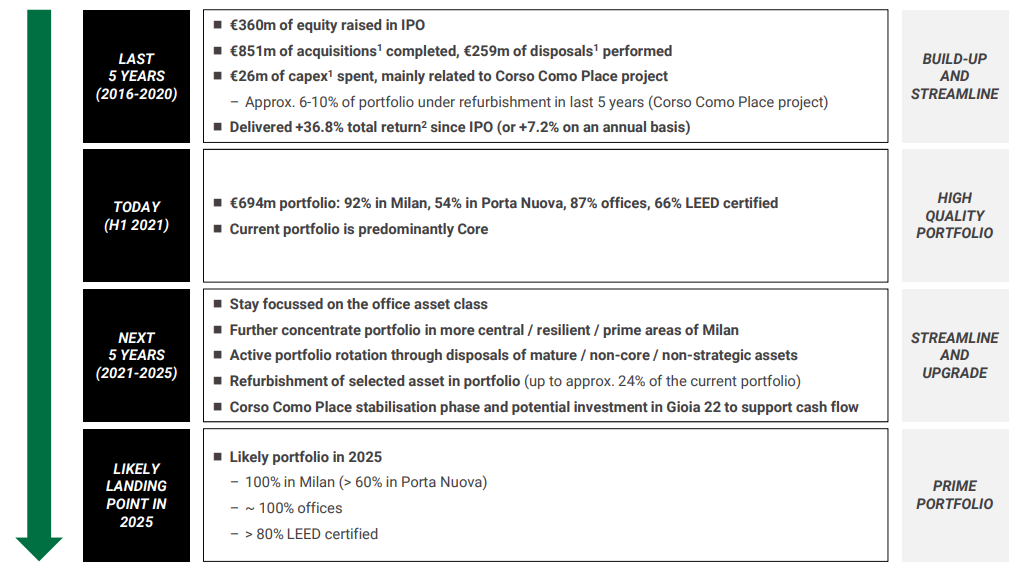

Per quanto riguarda l’outlook, il gruppo guidato da Manfredi Catella sta inoltre considerando ulteriori cessioni di immobili maturi, ritenuti non core e non strategici, oltre all’avvio di piani di ristrutturazione e riposizionamento di alcuni immobili in portafoglio. Ricordiamo in merito che dall’IPO nel 2016, Coima Res ha ceduto circa il 48% del portafoglio iniziale di filiali bancarie con una valutazione sostanzialmente in linea con il valore di contribuzione all’IPO, incassando proventi lordi pari a 66,3 milioni. Le iniziative portate avanti dal gruppo mirano al raggiungimento al 2025 di un portafoglio situato per il 100% a Milano, con una percentuale superiore al 60% nella zona di Milano Porta Nuova e una destinazione esclusivamente a uso ufficio (80% certificato LEED).

Per quanto riguarda l’outlook, il gruppo guidato da Manfredi Catella sta inoltre considerando ulteriori cessioni di immobili maturi, ritenuti non core e non strategici, oltre all’avvio di piani di ristrutturazione e riposizionamento di alcuni immobili in portafoglio. Ricordiamo in merito che dall’IPO nel 2016, Coima Res ha ceduto circa il 48% del portafoglio iniziale di filiali bancarie con una valutazione sostanzialmente in linea con il valore di contribuzione all’IPO, incassando proventi lordi pari a 66,3 milioni. Le iniziative portate avanti dal gruppo mirano al raggiungimento al 2025 di un portafoglio situato per il 100% a Milano, con una percentuale superiore al 60% nella zona di Milano Porta Nuova e una destinazione esclusivamente a uso ufficio (80% certificato LEED).

E’ infatti intenzione del gruppo allineare il proprio portafoglio all’evoluzione della domanda da parte dei conduttori in modo da generare crescita nei canoni di locazione. Coima ritiene che “la polarizzazione tra quartieri qualificati e quartieri indifferenziati si consoliderà e accelererà ulteriormente e che i quartieri qualificati continueranno ad attrarre domanda di qualità da parte di conduttori per immobili ad uso ufficio e manterranno un livello limitato di sfitto nel medio termine”.