Chiuso con successo l’aumento di capitale da 700 milioni Creval lavora per cedere 2,1 miliardi di crediti deteriorati. Il tutto per arrivare a mettere in ordine i conti e affrontare la vera sfida strategica: inserirsi nel migliore dei modi nel processo di consolidamento del settore bancario.

- Mauro Selvetti, direttore generale di Creval, illustra le priorità strategiche

- I tre pilastri del piano

- Il rafforzamento patrimoniale

- Un azionariato internazionale

- Le altre azioni di rafforzamento patrimoniale

- Le scelte nel de-risking e asset quality

- I target di de-risking e asset quality

- Efficienza operativa e controllo dei costi

- Evoluzione del modello commerciale

- E alla fine del percorso è prevista l’aggregazione con un altro istituto

- I risultati 2017 – Le minusvalenze impattano sui margini

- Analisti – Prevale la cautela

- Borsa – Forte sotto-performance nel breve e nel medio/lungo periodo

“Accelerazione delle azioni di de-risking e ristrutturazione volte a superare definitivamente le legacy del passato e precostituire le condizioni per il ritorno a una redditività organica sostenibile nel medio termine con un profilo di rischio che riposizioni la banca tra ‘le best in class’ in Italia”. Con queste parole la banca ha annunciato lo scorso mese di novembre il proprio piano di rilancio denominato “Run-Restart Under New-Normality”. Un percorso ambizioso e non indolore che è stato accolto con favore dal mercato che ha dato fiducia al management della banca presieduta da Miro Fiordi e guidata dal direttore generale Mauro Selvetti. L’istituto è riuscito così a rimettersi in piedi con le proprie gambe riuscendo a reperire sul mercato i 700 milioni di risorse finanziarie che costituivano le fondamenta su cui costruire il percorso di recupero.

Creval, infatti, dopo la fase di notevole crescita, partita negli anni ’80 che ha portato l’istituto a passare dalle 19 filiali dell’epoca fino alle 440 attuali, si è trovata alle prese con un difficile recupero della redditività che l’ha condotta nell’ultimo decennio a inanellare una serie di bilanci in rosso dal 2012 e ad accumulare perdite per oltre 1,1 miliardi. Una situazione che, accompagnata da un eccessivo peso del credito deteriorato arrivato alla fine del 2016 a pesare per quasi il 30% del totale crediti, ha spinto il management a decidere di voltare pagina.

“Vogliamo chiudere dieci anni di crisi e mettere la banca nelle condizioni di potere esprimere da subito una redditività soddisfacente sia immediata che prospettica”, spiega Selvetti.

Il titolo, dopo avere registrato un impressionante crollo nei giorni successivi all’annuncio dell’aumento di capitale lo scorso 7 novembre, in cui è arrivato a perdere il 70% del proprio valore, ha toccato il proprio minimo a 0,1 euro alla vigilia della conclusione dell’offerta dei diritti di opzione, il 7 marzo. Da allora le azioni hanno recuperato circa il 30% e quotano 0,13 euro. Ancora al di sotto degli 0,42 euro dello scorso 6 novembre, ma con un segnale di tendenza positiva.

Mauro Selvetti, direttore generale di Creval, illustra le priorità strategiche

“Il nuovo piano è basato sul significativo rafforzamento patrimoniale del gruppo, concluso con successo, che consentirà la realizzazione di ulteriori incisive azioni di de-risking e recupero di efficienza operativa, con l’obiettivo di superare definitivamente le legacy del passato e precostituire le condizioni per un significativo miglioramento della sostenibilità del business model nel medio periodo. Con l’implementazione del piano intendiamo porre in essere, nei tempi più rapidi possibili, una significativa riduzione del profilo di rischio e della base di costi operativi, in modo tale da posizionarci, in prospettiva, fra le banche italiane migliori in termini di npe ratio, coverage e profittabilità operativa”.

Per Selvetti l’ispirazione è venuta anche dal successo dell’operazione UniCredit, che ha lanciato un aumento di capitale monstre finalizzato a sostenere un piano di de-risking denominato “Fino” e che ha consentito all’istituto milanese di riguadagnare la stima e l’apprezzamento del mercato. “Ha fatto un aumento di capitale di 13 miliardi, con svalutazioni per altrettanto e da quel momento la banca ha cominciato a performare meglio”, osserva Selvetti motivando la decisione di affrontare “il tutto una volta e per sempre”.

I tre pilastri del piano

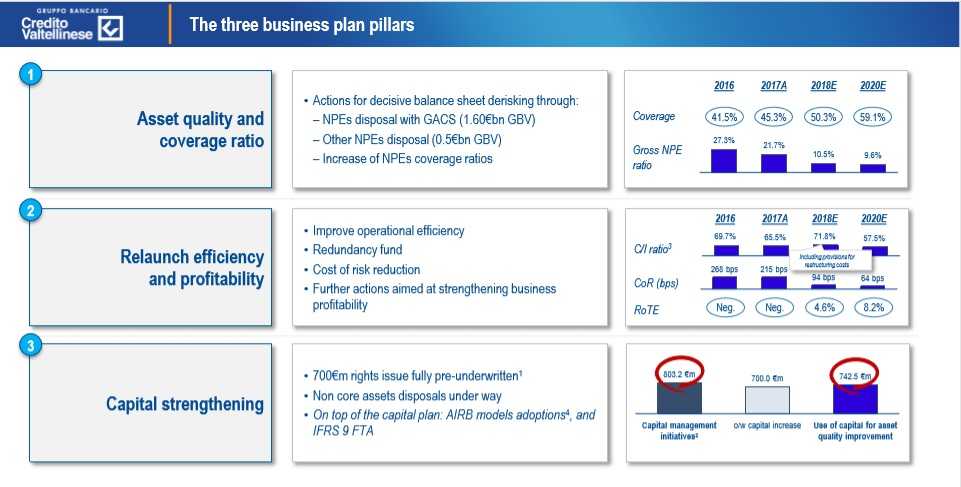

L’implementazione poggia su tre pilastri: il rafforzamento patrimoniale, tramite un aumento di capitale con diritto di opzione fino a 700 milioni, il proseguimento dell’attività di de-risking e di miglioramento della qualità dell’attivo, tramite la cessione di ulteriori 2,1 miliardi di npl e il rigoroso controllo dei costi per ritornare a una redditività sostenibile.

Il rafforzamento patrimoniale

Il rafforzamento patrimoniale, denominato “Project Renaissance”, ha comportato un aumento di capitale a pagamento con diritto di opzione per massimi 700 milioni, un importo corrispondente a ben sette volte la capitalizzazione dell’istituto al momento dell’annuncio. Non era quindi affatto certo che l’operazione avesse successo, nonostante la garanzia offerta dal consorzio guidato da Mediobanca.

“L’operazione rende il Credito Valtellinese più forte. È chiaro che si è trattato di un passaggio importante per le sue dimensioni e per il fatto di essere, utilizzando un gergo tecnico, molto “diluitivo”, vale a dire se il vecchio azionista non aderisce all’aumento, vede il proprio peso diminuire notevolmente. Ma la banca ha migliorato il profilo di rischio e con questa ulteriore operazione si rilancia definitivamente”, puntualizza Selvetti, aggiungendo che “è una scelta che non ci ha imposto nessuno”.

Un azionariato internazionale

L’aumento di capitale ha rappresentato una svolta non solo per il nuovo profilo di solidità patrimoniale dell’istituto, ma segna anche un cambiamento del dna dell’ex banca popolare. L’istituto aveva proceduto alla trasformazione in spa dopo 108 anni di vita come popolare, recependo a fine 2016 quanto predisposto dalla riforma Renzi. La ricapitalizzazione tuttavia, per le caratteristiche diluitive dell’offerta, ha praticamente cancellato il vecchio azionariato che non ha aderito all’offerta registrando, invece, l’ingresso di diversi fondi internazionali che accompagneranno l’istituto nella nuova fase di trasformazione.

Secondo i dati di Consob il principale azionista dell’istituto è il fondo Steadfast Capital Management con una quota dell’8,55%, seguito dal fondo Hosking Partners con il 5,1%. Sotto la soglia del 5% è presente anche BlackRock con il 4,92%. Sulla stampa è stato inoltre riferito l’ingresso del fondo Algebris con una quota vicina al 5%.

Da registrare anche la presenza del finanziare francese Denis Dumont che possiede il 5,7%, avendo partecipato all’offerta di azioni.

Le altre azioni di rafforzamento patrimoniale

Il piano di rafforzamento patrimoniale, oltre all’aumento di capitale, prevede anche la cessione di asset non strategici, per i quali non è stata quantificata una stima dei ricavi attesi. Tra questi si segnala la possibile cessione di Inpegno, attività di credito su pegno della controllata Credito Siciliano. In pole position per l’acquisto ci sarebbe la casa d’aste austriaca Dorotheum, che ha recentemente rilevato la medesima attività di UniCredit.

Un miglioramento del Cet1 è inoltre atteso dall’adozione, entro il 2018, dei modelli interni di rating per il calcolo del rischio di credito, per i quali la banca ha chiesto l’autorizzazione.

Le scelte nel de-risking e asset quality

“Il bivio a cui ci siamo trovati di fronte era se andare avanti con una velocità e risoluzione della questione (sugli Npl) più lenta, ma che avrebbe compresso la redditività per qualche trimestre ancora, o se decidere di affrontare il problema in una volta sola”, rileva il direttore generale dell’istituto.

“E’ una cosa che abbiamo deciso di fare noi, e di farlo adesso perché riteniamo sia la migliore risposta alla domanda di come fare a tornare ad una redditività soddisfacente nel medio termine. Il regolatore non ci ha imposto un target sull’Npe ratio. L’obiettivo ‘one digit’ al 2020 ce lo siamo dati noi”, precisa Selvetti.

I target di de-risking e asset quality

Creval non ha perso tempo nel processo di implementazione del de-risking e ha siglato a inizio aprile un accordo con il fondo Algebris per la cessione di un portafoglio costituito da crediti non performing secured (per la maggior parte classificati a inadempienza probabile) per un valore lordo di libro di oltre 245 milioni a un prezzo superiore al 43% di tale valore. L’operazione permette di realizzare il 50% circa degli obiettivi di cessione di non performing loan previsti per il 2018, nell’ambito del cosiddetto “Project Gimli”.

La strategia di riduzione dell’esposizione sugli npl prevede nel complesso la cessione di crediti problematici per circa 2,1 miliardi (‘Project Aragorn’).

Di questi, 1,6 miliardi (che includono una quota di 800 milioni che passerà da inadempienze probabili a sofferenze) saranno dismessi entro il primo semestre 2018 con il ricorso alle garanzie pubbliche (Gacs), da cui il management si aspetta un prezzo di cessione nel range del 30/35%, mentre i restanti 500 milioni saranno ceduti pro-soluto al termine di un processo competitivo nella seconda parte del 2018 (“Project Gimli”).

Inoltre, saranno innalzati i livelli di copertura delle non performing exposure (previsti salire al 77,7% per le sofferenze e al 47% per le inadempienze probabili in arco di piano), che comporteranno ulteriori rettifiche su crediti fino a un massimo di 772,5 milioni, che saranno recepite nei prossimi trimestri.

L’obiettivo finale è portare il rapporto tra i crediti deteriorati lordi e il totale crediti al 9,6% nel 2020. Ma già per fine 2018 è prevista una riduzione al 10,6%, praticamente un livello dimezzato rispetto al 21,7% di fine 2017. E in ancor più consistente calo dal 27,3% di fine 2016.

Efficienza operativa e controllo dei costi

Per il ritorno a una redditività sostenibile e un recupero di efficienza operativa l’istituto prevede nel ‘Project Light Bank 60’ una riduzione dei costi operativi stimati in circa 63 milioni, da realizzare entro il 2019.

Il tutto avverrà con un’ottimizzazione della presenza territoriale con la chiusura di 88 filiali, che scenderanno a 350 unità entro fine 2018. Inoltre, la controllata Credito Siciliano sarà incorporata nella capogruppo nel primo semestre del prossimo anno.

La strategia comporterà la fuoriuscita di circa 400 risorse. Di queste, 170 accederanno al Fondo di Solidarietà, comportando un costo one-off stimato in circa 61 milioni e risparmi a regime per circa 15 milioni l’anno, mentre la parte restante parte potrà essere ricollocata sulla rete. A fine piano si prevede un organico inferiore alle 3.700 unità.

Infine, è attesa anche una diminuzione di circa 36 milioni delle altre spese amministrative, grazie al maggiore supporto della tecnologia, per cui sono in pipeline investimenti complessivi per 44 milioni nell’arco di piano, nonché partnership strategiche con primari operatori di mercato.

Evoluzione del modello commerciale

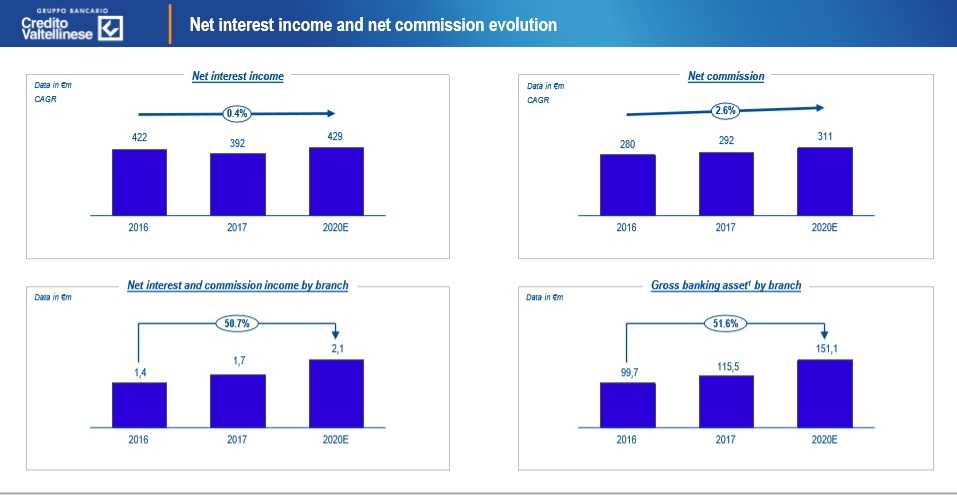

Sul fronte dei ricavi, il piano prevede un sensibile incremento delle commissioni nette, attraverso azioni mirate in specifiche aree di business.

Per quanto riguarda il credito al consumo sarà potenziata l’offerta facendo leva, tra l’altro, anche sugli accordi già in essere con Compass, Ibl, Pitagora e Findomestic.

Sarà ulteriormente sviluppato il credito agrario, sfruttando la presenza territoriale della banca in ambiti a spiccata vocazione agricola. A tal fine sarà creata una struttura commerciale ad hoc.

Sarà potenziato il factoring, tramite la start up Creval PiùFactor e facendo leva sulla partnership siglata con Generalfinance.

Per quanto riguarda la bancassurance, è stato dato avvio a un processo finalizzato a instaurare una partnesrhip strategica con un primario operatore assicurativo nel ramo vita. Nel ramo danni, invece, sarà potenziata l’offerta ad hoc per la clientela corporate tramite Global Broker, società di brokeraggio che Creval ha costituito con il gruppo assicurativo Ri-Fin.

Infine, l’istituto intende espandersi anche nell’asset management, con un obiettivo di raccolta netta cumulata pari a circa 1,7 miliardi in arco di piano. Ciò anche attraverso il progressivo sviluppo di un modello di “offerta fuori sede” per la clientela private e affluent.

E alla fine del percorso è prevista l’aggregazione con un altro istituto

“Non vogliamo assolutamente sottrarci all’appuntamento dell’M&A che noi consideriamo ineluttabile, nel senso che il mercato in Italia va nella direzione di una semplificazione e consolidamento”, conferma sulla questione Selvetti.

“Se, e quando sarà, vogliamo presentarci a quell’appuntamento nel miglior modo possibile”, sottolineando come l’execution del piano porrà la banca “tra le migliori in Italia”.

I risultati 2017 – Le minusvalenze impattano sui margini

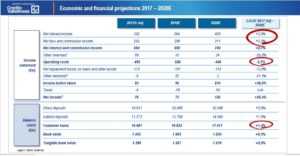

Il margine di intermediazione del gruppo Creval, nel 2017, ha riportato una riduzione del 28,2% a 508,1 milioni rispetto al 2016, scontando soprattutto la decisione della banca di includere tra i profitti da trading le minusvalenze generatesi in seguito alla cessione del pacchetto da 1,4 miliardi di npl finalizzato nell’anno e pari a 242,7 milioni. Quest’ultima rientra nell’ambito della strategia di de-risking portata avanti dall’istituto valtellinese.

Il margine di interesse ha registrato una diminuzione a 392 milioni (-7,1% a/a), risentendo della contrazione dei volumi e della compressione degli spread. Andamento opposto, invece, per le commissioni nette (+4% a/a a 291,8 milioni), supportate dalla buona performance di quelle di gestione, intermediazione e consulenza (+18,7% a/a). Bene anche le commissioni relative alla gestione dei conti correnti (+2,8% a/a), mentre continua la flessione di quelle relative all’area crediti. Stabili le commissioni attive relative ai servizi di incasso e pagamento.

I costi operativi sono scesi del 16,6% a/a a 492,3 milioni. Nel dettaglio, alla riduzione delle spese per il personale (-21,9% a/a a 270,4 milioni), che riflette i risparmi correlati alla prima tranche delle uscite volontarie attraverso il Fondo di Solidarietà, si è accompagnata quella delle altre spese amministrative (-9,1% a/a a 221,8 milioni), inclusive di 16 milioni di oneri di sistema.

Il risultato lordo di gestione, pertanto, ha riportato una contrazione dell’86,5% a 15,8 milioni.

Dopo rettifiche su crediti e altre attività finanziarie in calo del 17,6% a/a a 404 ,9 milioni (da cui sono state scorporate le già citate minusvalenze), comprensive di 42,2 milioni per la svalutazione del fondo Atlante e di altri oneri di sistema per 112 milioni (che la banca ha deciso di includere in questa voce) e di 185 milioni legati alla decisione di rafforzare i livelli di coverage, il risultato netto di gestione ha leggermente ampliato il rosso a 389,8 milioni (-373,8 milioni nel 2016).

Nei proventi straordinari netti, pari a 64,8 milioni (-26,8 milioni nel periodo confronto) è stata inclusa la plusvalenza di 70 milioni generata dalla cessione, perfezionata a giugno, di un portafoglio di immobili a Beni Stabili.

Il periodo si è chiuso con una perdita netta di 331,8 milioni, che si confronta con il deficit di 333,1 milioni del 2016.

Sul fronte della solidità patrimoniale, il Cet1 phased in si attesta al 10,6% rispetto all’11,8% di fine 2016.

Analisti – Prevale la cautela

Banca Imi ha confermato la raccomandazione ‘hold’ con prezzo obiettivo di 0,12 euro, sottolineando “che il successo dell’aumento di capitale da 700 milioni interamente sottoscritto dal mercato rappresenta un passaggio importante per il raggiungimento degli obiettivi del piano, a partire dalla significativa azione di de-risking e dal rafforzamento della base di capitale”.

Equita Sim ha lasciato invariato il giudizio ‘hold’ con target price a 0,15 euro, “trovando positivo per la banca l’accelerazione nel de-risking per raggiungere i target del piano, concentrandosi anche sugli utp dopo l’ultima cessione da 245 milioni lordi al 43%”.

Mediobanca ha mantenuto il rating ‘neutral’ con prezzo obiettivo a 0,13 euro, mettendo in evidenza “le iniziative volte al contenimento dei costi che porteranno alla chiusura di 50 filiali e all’uscita di 170 dipendenti”.

Borsa – Forte sotto-performance nel breve e nel medio/lungo periodo

Osservando l’andamento del titolo Creval a Piazza Affari, emerge la forte sotto-performance sia nel breve sia nel medio/lungo termine. Ciò è ascrivibile sia a cause esogene, a partire dalle conseguenze della crisi economica, sia a fattori interni alla banca.

Se si focalizza l’attenzione sull’andamento delle azioni della banca valtellinese negli ultimi 12 mesi, si nota come le quotazioni si siano deprezzate di oltre il 70%, muovendosi in maniera diametralmente opposta rispetto all’indice Ftse Italia Mid Cap e al Ftse Italia Banche, che nell’ultimo anno hanno guadagnato rispettivamente circa l’11% e il 26 per cento.

Nel dettaglio, dopo essersi mosso sostanzialmente in linea con i due indici di riferimento per gran parte del periodo, il titolo ha intrapreso un trend ribassista a partire da ottobre. L’attenzione degli investitori ha cominciato a concentrarsi in maniera significativa sull’alto livello degli npl in seno alla banca, innescando nelle settimane successive i primi rumor su una possibile manovra di rafforzamento patrimoniale.

Le quotazioni sono letteralmente crollate dal 7 novembre, giorno in cui è stato diffuso il piano strategico dell’istituto, basato su un ambizioso piano di de-risking e un aumento di capitale da 700 milioni, risultato decisamente superiore alle attese del mercato di 500 milioni e pari a 7 volte la capitalizzazione di quel momento (100 milioni).

Tale andamento è proseguito nei primi mesi del 2018, peggiorando ulteriormente dopo la diffusione dei dettagli dell’aumento di capitale lo scorso 14 febbraio.

Le azioni hanno ripreso a salire dopo l’8 marzo, al termine del periodo di offerta in opzione, quando è emerso che l’operazione aveva raccolto adesioni pari all’83 per cento.

L’ottimo esito della ricapitalizzazione ha migliorato notevolmente la percezione della banca presso gli investitori, portando le quotazioni a recuperare circa il 20 per cento. A questo si uniscono la prosecuzione del de-risking e l’avvio delle manovre volte al contenimento dei costi.

Se si fa riferimento agli ultimi cinque anni, invece, emerge ancora una volta la forte sotto-performance del titolo, accentuatasi a partire da metà 2016. Le azioni, nel periodo in esame, hanno perso oltre l’80% del valore, sotto-performando di oltre il 200% l’indice di appartenenza e di oltre il 120% il comparto di riferimento.