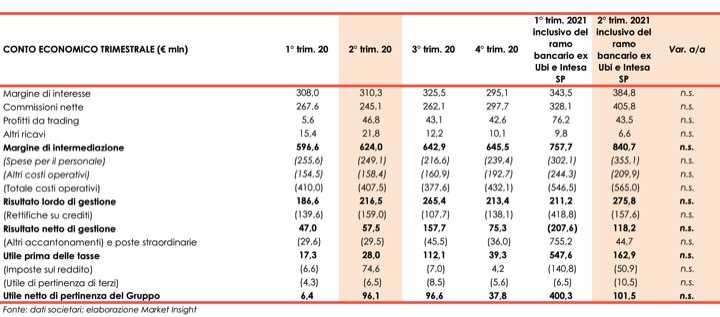

Bper ha chiuso il secondo semestre 2021 con un margine di intermediazione pari a 840,7 milioni, a seguito dell‘ingresso nel perimetro di consolidamento delle filiali ex Ubi e degli sportelli ex Intesa Sanpaolo acquisite dalla stessa Intesa Sanpaolo. Il periodo si è chiuso con un utile netto di 101,5 milioni, dopo avere contabilizzato il badwill da 72,1 milioni generato dalla suddetta acquisizione.

“Questo trimestre è importante perché abbiamo completato il processo integrazione delle filiali acquisite. Abbiamo assistito ad una buona fidelizzazione dei nuovi clienti dalla continuità aziendale acquisita”.

È con queste parole che Piero Montani, Ad di Bper, ha commentato i risultati del secondo trimestre 2021.

Grazie anche al contributo del ramo acquisito, i risultati si sono chiusi molto positivamente esprimendo una redditività ordinaria in crescita, trascinata soprattutto dall’aumento dei ricavi commissionali, supportati dal recupero dell’attività bancaria transazionale con la clientela e dai collocamenti di prodotti del comparto del risparmio gestito e bancassurance”, ha aggiunto il manager.

Si segnala che i dati di conto economico consolidati del secondo trimestre 2021 non sono confrontabili con i periodi precedenti a causa della variazione dimensionale del gruppo che include le attività e passività, nonché il contributo economico apportato dal ramo acquisito, dal 22 febbraio 2021 per le 587 filiali ex Ubi Banca e dal 21 giugno 2021 per le 33 filiali di Intesa Sanpaolo.

Il margine di intermediazione, con l’allargamento del perimetro, si è fissato a 840,7 milioni, al cui interno il margine di interesse si è attestato a 384,8 milioni, generato dall’attività commerciale di intermediazione con la clientela, dall’apporto del portafoglio e dal contributo dei fondi TLTRO-III al netto degli interessi pagati sull’eccedenza di liquidità depositata presso la BCE.

Le commissioni nette sono state pari a 405,8 milioni, grazie al buon andamento del comparto della raccolta indiretta e della bancassurance e alla ripresa in atto dell’attività bancaria tradizionale.

I profitti da trading sono ammontati a 43,5 milioni, beneficiando degli utili derivanti dalle cessioni di attività finanziarie e della buona performance realizzata dai mercati, mentre gli altri ricavi si sono fissati a 6,6 milioni.

I costi operativi si sono attestati a 565 milioni, di cui 18,5 milioni di oneri non ricorrenti quasi interamente riferibili al processo di integrazione del ramo acquisito. In dettaglio, le spese per il personale sono ammontate a 355,1 milioni, di cui 10,6 milioni di costi straordinari legati all’attività di allineamento delle nuove risorse e al rafforzamento dei presidi per l’assistenza commerciale alla nuova clientela del ramo acquisito, mentre gli altri costi sono stati pari a 209,9 milioni, di cui 7,9 milioni di oneri non ricorrenti prevalentemente connessi all’attività di consulenza, migrazione IT e rebranding delle filiali integrate.

Tali dinamiche hanno portato a un risultato lordo di gestione pari a 275,8 milioni e, dopo rettifiche su crediti per 157,6 milioni, il risultato netto di gestione è ammontato a 118,2 milioni.

Il periodo si è chiuso con un utile netto di 101,5 milioni, dopo avere contabilizzato un badwill da 72,1 milioni generatosi con l’acquisizione del suddetto ramo bancario.