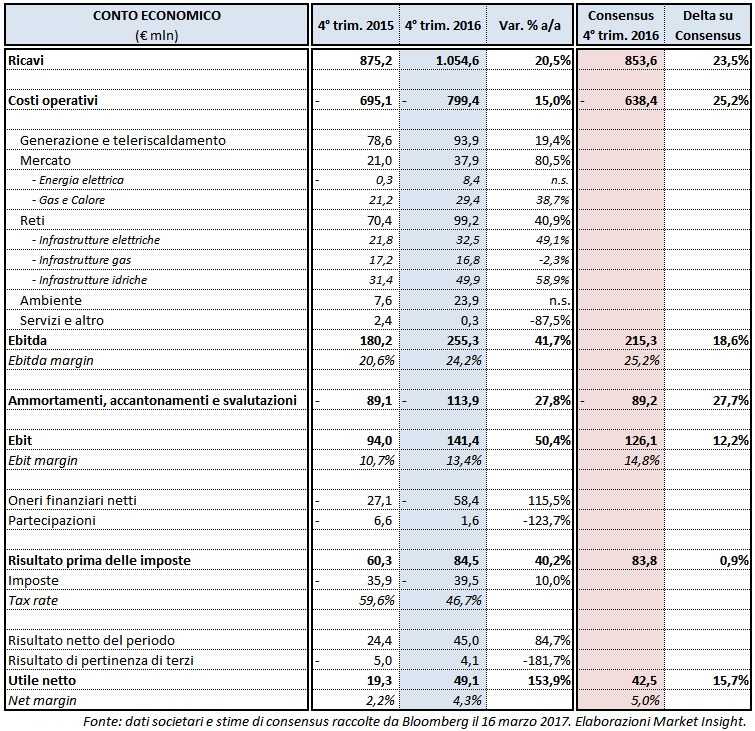

Nel 4° trimestre dell’anno scorso le principali voci del conto economico consolidato della multi-utility hanno registrato una significativa crescita. Nel complesso, i dati hanno beneficiato:

- dell’aumento della domanda di energia elettrica, principalmente per fattori contingenti anche extra nazionali (il fermo di diverse centrali nucleari in Francia), che ha determinato un incremento dei prezzi elettrici sul mercato all’ingrosso;

- il consolidamento di TRM S.p.A., che gestisce il termovalorizzatore di Torino, i cui effetti positivi sono stati solo parzialmente limitati da alcuni fermi per manutenzione straordinaria;

- l’acquisizione a maggio 2016 di una quota di maggioranza nella multi-utility vercellese Atena S.p.A..

In tale contesto il gruppo Iren ha riportato un margine operativo lordo in forte crescita del 41,7% su base annua a quota 255,3 milioni e superiore di 40 milioni all’Ebitda stimato dagli analisti. In progresso anche l’Ebitda margin, salito dal 20,6% al 24,2 per cento.

Nel dettaglio, di questi 255,3 milioni ben 93,9 (+19,4% a/a) provengono dal business generazione e teleriscaldamento, 49,9 milioni (+58,9%) dalle infrastrutture idriche, 32,5 (+49,1%) dalle reti elettriche e 23,9 (7,6 mln nel 4° trimestre 2015) dal ramo ambiente. L’esplosione dell’Ebitda di quest’ultima filiera riflette le sopraccitate acquisizioni di TRM e Atena.

La variazione del perimetro societario ha determinato l’aumento del 27,8% su base annua della voce ammortamenti, accantonamenti e svalutazioni, che ha superato il consensus di ben 40 milioni. L’Ebit è comunque cresciuto del 50,4% a 141,4 milioni, battendo i 126,1 milioni previsti dagli analisti, con una marginalità passata dal 10,7% al 13,4 per cento.

Al di sotto della gestione operativa, si segnala che gli oneri finanziari netti sono più che raddoppiati a seguito dell’integrale consolidamento di TRM; in compenso, per la stessa ragione sono aumentati molto i proventi da partecipazioni contabilizzate con il metodo del patrimonio netto.

Iren ha chiuso il 4° trimestre 2016 con un utile netto di 49,1 milioni a fronte dei 19,3 milioni del pari periodo 2015 e al di sopra dei 42,5 del consensus. Il Consiglio di Amministrazione ha deliberato di proporre all’Assemblea degli Azionisti il pagamento di un dividendo per azione pari a 0,0625 euro, in crescita del 14% rispetto al DPS 2015 e superiore al target di 0,059 euro indicato lo scorso ottobre nel Piano al 2021.

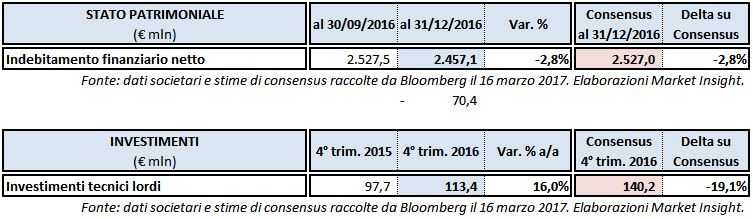

L’indebitamento finanziario netto al 31 dicembre 2016, pari a 2,46 miliardi, è sceso di oltre 70 milioni rispetto al dato rilevato a fine settembre, mentre è aumentato di quasi 288 milioni rispetto al debito di fine 2015. Nel 4° trimestre 2016 gli investimenti tecnici lordi sono aumentati del 16% su base annua a 113,4 milioni, deludendo però le attese degli analisti. Nel dettaglio, circa 34,4 milioni si riferiscono agli asset di generazione e teleriscaldamento e 32,4 milioni alle reti idriche.