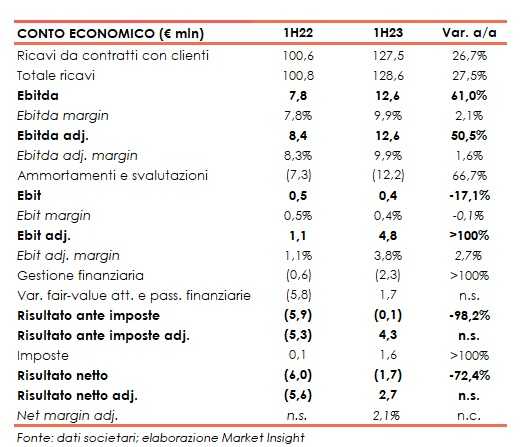

Fine Foods & Pharmaceuticals ha archiviato i primi sei mesi del 2023 con un fatturato consolidato di 127,5 milioni, in crescita del 26,7% su base annua.

Dalla ripartizione dei ricavi per business unit si rileva che la divisione Food ha contribuito per 75,4 milioni, con un progresso del 32,8%. Dinamica positiva anche per la Business Unit Pharma con un giro d’affari aumentato a 34,8 milioni (+34,9%).

La business unit Cosmetica ha apportato 17,2 milioni contro i 18 milioni registrati nel corrispondente periodo del 2022, calo riconducibile anche dalla dismissione di alcune

linee di business non più ritenute strategiche dal management.

L’EBITDA si è attestato a 12,6 milioni (+61%), mentre, rettificando il solo dato del primo semestre 2022, pari a 8,4 milioni, l’incremento è stato del 50,5%. L’EBITDA margin si è fissato al 9,9%, in netto miglioramento rispetto al 7,8% del 2022 (adj 1H22 all’8,3%).

Il miglioramento della marginalità – spiega la società – deriva principalmente dalla riduzione dell’impatto sul fatturato dei costi del personale e dell’energia, nonché dal migliore assorbimento di costi fissi sui ricavi, aggiungendo che, in ogni caso, il costo dell’energia risulta essere ancora percentualmente più elevato rispetto al costo storico; tale incidenza viene stimata in quasi 0,6 punti percentuali sull’EBITDA, pari a circa 0,8 milioni che porterebbe l’EBITDA a 13,4 milioni, con una marginalità del 10,5%.

L’EBIT è stato pari a 0,4 milioni (0,5 milioni nel 1H22), dinamica che ha risentito principalmente della svalutazione apportata all’avviamento relativo a Pharmatek (già fusa in Euro Cosmetic), pari a 4,4 milioni e al netto della quale il dato sarebbe stato pari a 4,8 milioni.

Tale svalutazione si inserisce nel più ampio contesto della riorganizzazione della BU Cosmetica che ha previsto, tra le altre, la dismissione di alcune linee di business non più ritenute strategiche.

Anche l’EBIT 1H23 è stato influenzato dai già citati effetti dell’energia, al netto dei quali sarebbe stato pari a 1,3 milioni, 5,7 milioni al netto della suddetta svalutazione.

Si rileva inoltre che nel 1H23, dalla gestione titoli patrimoniale della capogruppo, Fine Foods ha registrato una variazione positiva di fair value di 1,7 milioni (negativa per 5,8 milioni nel 1H22). Al 30 giugno 2023, la società ha sostanzialmente chiuso la posizione con il primario istituto di credito a cui aveva conferito nel gennaio 2019 l’incarico di prestare il servizio di gestione del proprio portafoglio di investimento. Nel complesso, la gestione del suddetto portafoglio, dalla data di accensione alla sua estinzione, è stata positiva per 5,7 milioni.

Il risultato ante imposte è stato pari a -0,1 milioni rispetto a -5,9 milioni del 1H22, un risultato quasi totalmente ascrivibile alla svalutazione effettuata sull’avviamento di Pharmatek, fusa per incorporazione in Euro Cosmetic.

Il tutto si riflette su una perdita di periodo pari a 1,7 milioni, in netto miglioramento comunque rispetto al deficit di 6 milioni del primo semestre 2022. A livello adjusted, al netto della svalutazione effettuata sull’avviamento, il dato sarebbe stato positivo per 2,7 milioni contro la perdita di 5,6 milioni al 30 giugno 2022.

Lato patrimoniale, l’indebitamento finanziario netto è stato pari a 57,8 milioni rispetto ai 43,6 milioni al 31 dicembre 2022, variazione riconducibile prevalentemente all’assorbimento del capitale circolante netto commerciale, ai CAPEX effettuati nel periodo e alla distribuzione dei dividendi relativi all’esercizio 2022.

Lato patrimoniale, l’indebitamento finanziario netto è stato pari a 57,8 milioni rispetto ai 43,6 milioni al 31 dicembre 2022, variazione riconducibile prevalentemente all’assorbimento del capitale circolante netto commerciale, ai CAPEX effettuati nel periodo e alla distribuzione dei dividendi relativi all’esercizio 2022.

Con riferimento all’evoluzione prevedibile della gestione, in un contesto che, seppur in ripresa, resta penalizzato da inflazione, condizioni di finanziamento restrittive e costo dell’energia, il Gruppo continuerà a sviluppare il business lungo le tre direttrici principali – Food, Pharma e Cosmetica – attraverso il potenziamento dell’attività in capo a tutte le funzioni aziendali. Fine Foods rimane attenta, inoltre, a cogliere eventuali opportunità di crescita anche per linee esterne.

Con riferimento all’evoluzione prevedibile della gestione, in un contesto che, seppur in ripresa, resta penalizzato da inflazione, condizioni di finanziamento restrittive e costo dell’energia, il Gruppo continuerà a sviluppare il business lungo le tre direttrici principali – Food, Pharma e Cosmetica – attraverso il potenziamento dell’attività in capo a tutte le funzioni aziendali. Fine Foods rimane attenta, inoltre, a cogliere eventuali opportunità di crescita anche per linee esterne.

Riguardo la BU Food, l’incremento del fatturato registrato nella prima parte dell’anno conferma “l’efficacia delle azioni commerciali intraprese e ci permette di prevedere un outlook ampiamente positivo”.

Con riferimento alla BU Pharma, la società si aspetta che essa continui a mostrare “importanti trend di crescita anche a fronte di importanti accordi pluriennali già sottoscritti con significativi clienti internazionali che richiederanno l’ampliamento dello stabilimento produttivo”.

Per quanto riguarda la BU Cosmetica, “proseguirà l’integrazione e l’ottimizzazione dei processi. Gli investimenti relativi all’ampliamento della capacità produttiva del sito di Trenzano sono in via di completamento. Si prevede pertanto, una maggiore efficienza a regime e un’aumentata capacità di far fronte alle richieste della clientela”.

Da segnalare inoltre che lo stabilimento di Cremosano è stato definitivamente chiuso e la produzione trasferita a Trenzano.

Sebbene il secondo trimestre evidenzi “una flessione in termini di marginalità rispetto al primo trimestre – fenomeno principalmente ascrivibile alle attività di riorganizzazione della BU Cosmetica, il management è “ragionevolmente certo di proseguire con il trend di miglioramento della marginalità, anche in considerazione dei risultati conseguiti nel periodo successivo alla data di chiusura del semestre”.

Infine, il Gruppo crede “in un futuro equo e sostenibile e opera nell’ottica della creazione di valore a lungo termine a beneficio degli stakeholder, contribuendo allo sviluppo e al benessere delle comunità in cui è inserita. Da aprile 2021 Fine Foods è una benefit corporation. In Fine Foods, i temi ESG rappresentano un insieme di attività strutturate e il Gruppo intende proseguire il proprio programma di sostenibilità anche per gli esercizi futuri”.

“Il primo semestre 2023 ha chiuso con ricavi in significativa crescita (+26,7%) rispetto al corrispondente periodo del 2022 trainati dalle nostre BU Food e Pharma che hanno ormai quasi completamente superato le difficoltà derivanti dall’andamento economico e geopolitico internazionale. L’andamento della BU Cosmetica riflette l’impatto della riorganizzazione che sarà presumibilmente completata entro la fine del 2023.” – commenta Giorgio Ferraris, AD di Fine Foods & Pharmaceuticals – “Il positivo andamento del primo semestre trova conferma in un consistente portafoglio ordini che ci permette di confermare un outlook più che positivo anche per il secondo semestre.”