Il gruppo attivo nei servizi tecnologici di comunicazione, ha concluso il primo semestre 2018 con ricavi consolidati per 24,6 milioni, in linea con quelli realizzati nel medesimo periodo 2017.

Le vendite sul mercato estero, quasi totalmente in area euro, cifrano in 2,28 milioni (+19,6% a/a), con un’incidenza sul fatturato pari al 9,2 per cento.

Considerando i settori di attività, quello Grafico, che impatta per il 67,39% sul giro d’affari, ha registrato ricavi pari a 16,72 milioni (17,03 milioni al 30 giugno 2017).

Il settore Commerciale, che pesa per il 31,07% sul totale del fatturato, ha realizzato vendite sostanzialmente in linea con l’analogo periodo del 2017, mostrando un consolidamento dopo le significative performances negli ultimi esercizi.

Infine, il settore Communication, che rappresenta l’1,53% del totale delle vendite, ha riportato un calo del fatturato a 385mila euro (570mila euro al 30 giugno 2017).

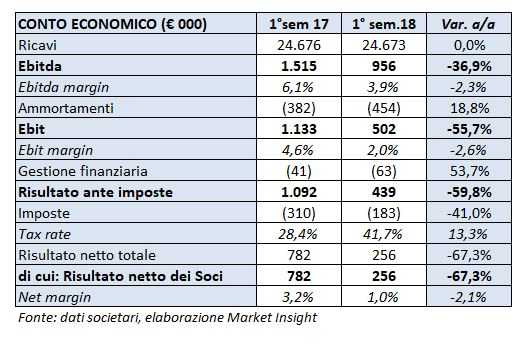

Passando ai margini operativi, l’Ebitda registra una significativa contrazione (-36,9% a 1 milione), per effetto della mancanza di proventi netti da alienazione (di cui aveva beneficiato lo stesso periodo dell’esercizio precedente) congiuntamente alla maggiore incidenza delle altre componenti di costi operativi, con una marginalità al 3,9% (6,1% al 30 giugno 2017).

L’Ebit si fissa a 0,5 milioni (-55,7%), dopo ammortamenti per 0,4 milioni, in aumento del 18,8% rispetto al pari periodo di confronto.

Il periodo si chiude con un utile netto pari a 0,2 milioni dagli 0,7 milioni di fine giugno 2017, anche a seguito di oneri finanziari cresciuti del 53,7% compensata da una diminuzione delle imposte del 41 per cento.

A fine giugno 2018 cala leggermente l’indebitamento finanziario netto a 4,8 milioni, rispetto ai 4,9 milioni di fine dicembre 2017. L’attenta gestione del circolante ha comportato minori fabbisogni di cassa rispetto a dicembre 2017, in calo anche gli investimenti netti pari a 0,4 milioni.

Nel comunicare i risultati del periodo il management ha confermato che le vendite sono risultate in linea con il primo semestre 2017 e un analogo andamento è previsto anche per il proseguo dell’esercizio. In particolare, gli effetti derivanti dagli investimenti in strumenti produttivi, R&D e personale addetto alla vendita saranno meglio valutabili dal prossimo esercizio nel quale si attendono maggiori sviluppi nell’area label interessata da politiche commerciali su nuove aree di business attualmente non presidiate.