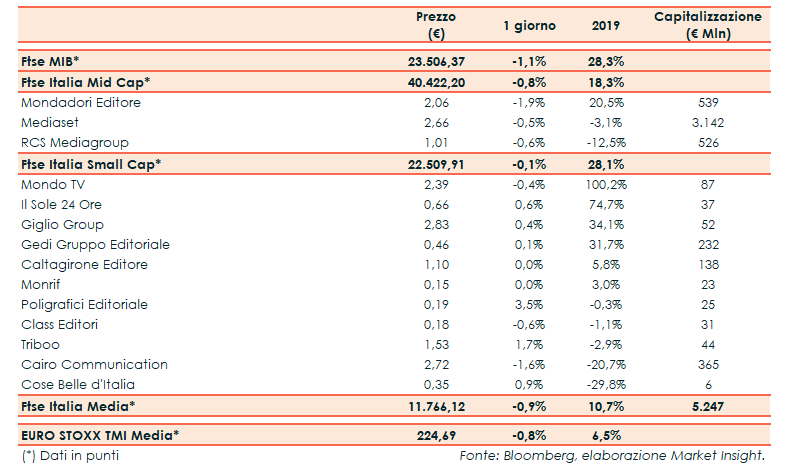

Nel 2019 il Ftse Italia Media ha guadagnato complessivamente il 10,7%, rispetto al +28,3% del Ftse Mib e al +6,5% del corrispondente indice europeo.

Tra le Mid Cap, in evidenza Mondadori (+20,5%). Nel 2019 la casa editrice ha avviato un riassetto organizzativo, con l’obiettivo di rafforzare, da un lato, il business dei libri e, dall’altro, quello dei magazine strategici ad alta potenzialità di sviluppo multimediale.

In relazione al settore Libri, Mondadori punta a chiudere entro l’inizio del 2020 un’operazione nell’editoria professionale e una nell’education, per le quali sarebbero state individuate come potenziali target rispettivamente Lswr Group e Alpha Test. Con riferimento ai periodici, è stata costituita Mondadori Media, una newco in cui confluiranno a partire dal 1° gennaio 2020 le attività relative ai magazine e ai siti del gruppo, oltre che le partecipazioni dell’area Periodici Italia.

Inoltre, il gruppo ha perfezionato la cessione dei magazine Confidenze, Cucina Moderna, Sale&Pepe, Starbene e Tustyle a Stile Italia Edizioni, società di nuova costituzione partecipata al 75% da La Verità (Maurizio Belpietro) e al 25% da Mondadori Editore. Grazie ai risultati conseguiti e alle previsioni economiche incoraggianti di fine anno (si stima una crescita dell’utile netto sui 30-35 milioni, un indebitamento a 60-70 milioni, sceso dai 400 di cinque anni fa, e un cash flow ordinario atteso intorno a 45 milioni), Mondadori è nelle condizioni per tornare a una distribuzione stabile del dividendo, come confermato dall’Ad Ernesto Mauri.

Performance negativa nei 12 mesi, invece, per Rcs Mediagroup (-12,5%) e Mediaset (-3,1%), che resta impegnata nella battaglia legale contro Vivendi per sbloccare il progetto di fusione di Mediaset España e della capogruppo nella holding olandese Mfe, finalizzata alla creazione di un gruppo pan-europeo nel settore dell’entertainment e dei media.

Dopo il tentativo fallito di conciliazione tra le parti, Vivendi ha proseguito le proprie iniziative volte ad impedire la fusione transfrontaliera. Il Tribunale di Milano ha fissato la prossima udienza il giorno 21, riservando ogni decisione dopo l’assemblea convocata il 10 gennaio dal Cda di Mediaset, per l’approvazione delle modifiche allo statuto della holding Mfe. Intanto, la delibera dell’assemblea straordinaria del 4 settembre 2019 sul progetto pan-europeo, contro cui Vivendi e Simon Fiduciaria hanno promosso un ricorso cautelare, è sospesa.

Inoltre, si ricorda che il gruppo del Biscione, con l’obiettivo di diventare uno dei maggiori broadcaster europei, ha acquisito a maggio una quota pari al 9,6% nella tedesca ProSiebenSat.1, salendo fino al 15,1% del capitale sociale a novembre, per sfruttare il potenziale di crescita in Germania, il più grande mercato dei media in Europa.

Tra le Small Cap, anno brillante per Mondo Tv, beneficiando soprattutto del forte rally delle ultime settimane. Il titolo è balzato a +100,2%, grazie ai dati incoraggianti del preconsuntivo 2019. Al contempo, le azioni hanno beneficiato dell’incremento delle quote in Mondo Tv da parte di Giuliana Bertozzi (azionista di maggioranza relativa) e di Matteo Corradi (Ad della società), rispettivamente al 20,03% e al 7 per cento. Nel corso dell’anno Mondo Tv ha rafforzato sia il business ordinario della produzione e della distribuzione di cartoni animati, sia le nuove linee strategiche, come le alleanze con il tedesco Toon2Tango, i russi PJSC Megafon e Gazprom Media, il cinese York Animation, e l’ingresso nel mondo del game online. Sviluppi che fanno prevedere un 2020 in ulteriore crescita.

Denaro su Giglio Group (+34,1%). Il 30 ottobre 2019 il gruppo ha completato la dismissione delle storiche attività dell’area media, diventando una società 100% e-commerce. E’ stato anche concluso il conferimento strategico di Terashop, la cui piattaforma tecnologica sarà integrata nell’offerta commerciale di Giglio Group per rafforzare le proprie competenze digitali e per ridurre notevolmente i costi operativi.

Inoltre, il 13 novembre 2019 il gruppo ha concluso con successo un aumento di capitale da 4 milioni tramite procedura ABB.

Rialzo su Gedi Gruppo Editoriale (+31,7%). La controllante Cir ed Exor hanno sottoscritto un accordo per la vendita da parte di Cir ad Exor (tramite una società per azioni di nuova costituzione) di 222.705.235 azioni di Gedi, corrispondenti al 43,78% del capitale sociale, per un prezzo complessivo di circa 102,4 milioni.

Monrif chiude l’anno mettendo a segno un +3%, in scia all’approvazione del progetto di fusione per incorporazione di Poligrafici Editoriale (-0,3%). Un’operazione finalizzata a creare una società con una dimensione del flottante superiore e a semplificare gli assetti del governo societario, accorciando la catena del controllo.

In coda al segmento, Cose Belle d’Italia (-29,8%), che ha richiesto l’intervento del Fondo di Integrazione Salariale (FIS) per tutte le categorie di dipendenti, nell’ambito di una riorganizzazione interna prevista dal gruppo.