Dall’elezione di Trump in avanti, i mercati azionari hanno festeggiato l’incoronazione di un personaggio sicuramente controverso nella speranza che fossero approvate alcune riforme draconiane promesse in campagna elettorale, una delle quali, il taglio delle aliquote fiscali, è stato deciso entro la fine dello scorso anno versando nuovo carburante su Wall Street, autrice di un inizio anno con i fuochi d’artificio.

La partenza di gennaio euforica, la migliore in dieci anni per diversi indici, segue un 2017 assolutamente già da incorniciare con oltre 70 nuovi record storici messi a segno da ognuno dei tre indici principali.

La costante crescita dell’economia americana e il cambio di rotta, seppure modesto, della Federal Reserve nella politica monetaria hanno affossato, invece, il mercato obbligazionario con rendimenti dei titoli in ascesa e prezzi in calo.

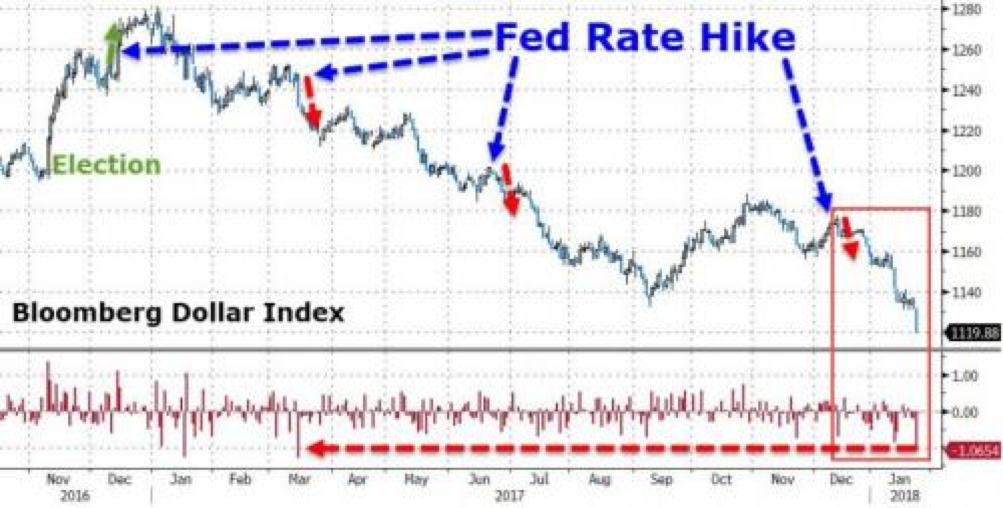

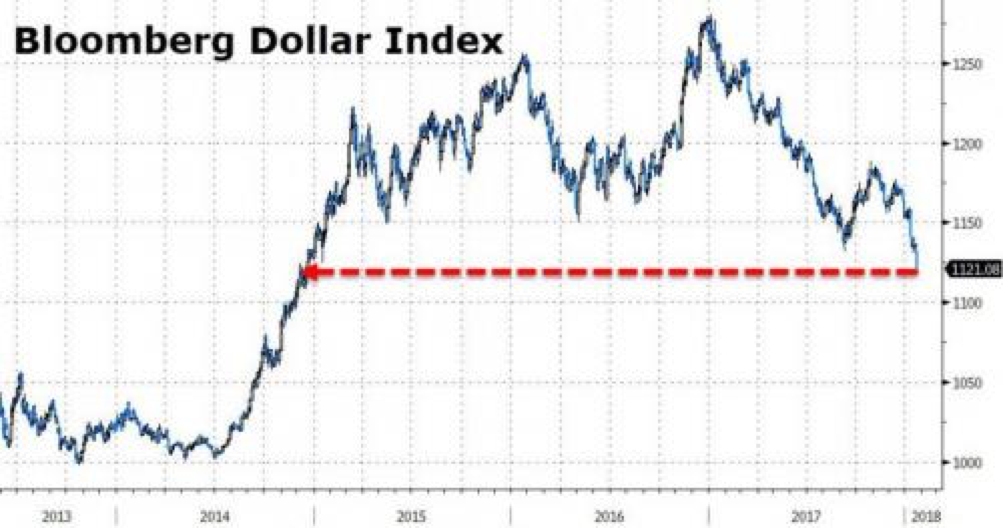

A sorpresa, il dollaro ha cominciato a scendere, malgrado la Federal Reserve risulti la banca centrale più aggressiva nel “normalizzare” la politica monetaria. Cinque rialzi dei tassi di interesse da dicembre 2015 ad oggi, di cui tre solo l’anno scorso, non hanno rafforzato il biglietto verde il quale, al contrario, ha continuato a indebolirsi anche in previsione di almeno altri tre rialzi nel corso del 2018.

Quali possono essere le motivazioni principali di una simile débacle non è del tutto chiaro e anche gli economisti evitano di esternare giudizi che vadano contro le leggi della più banale teoria economica. Sulle previsioni, al contrario, si concentra una più comune visione con la consapevolezza che le quotazioni del biglietto verde continueranno a scivolare, pur in presenza di una politica monetaria domestica ben più restrittiva rispetto a quella delle altre principali banche centrali mondiali. Sia la Bce sia la Banca del Giappone sono infatti ancora in piena fase espansiva, continuando a comprare titoli obbligazionari, mentre la Fed ha terminato già da ottobre 2014.

Nel grafico successivo è palese la pesante discesa del biglietto verde da inizio 2017, dopo due mesi di euforia post elettorali.

Proprio in quest’ultima affermazione potrebbe essere nascosta una delle principali motivazioni della caduta del dollaro, se non forse l’unica al momento.

Nei primi cento giorni del suo mandato, il neo presidente ha dichiarato di favorire un programma di investimenti pubblici che vanno dal riammodernamento delle infrastrutture alla costruzione del muro di contenimento dell’immigrazione clandestina dal Messico. Tutte queste misure sono molto onerose e incidono pesantemente su un debito pubblico domestico già molto consistente e raddoppiato nell’ultimo decennio, fino a superare da inizio dicembre scorso la soglia mostruosa dei venti trilioni di dollari.

Con l’aggiunta della riforma fiscale, le preoccupazioni e gli allarmi sulla sostenibilità del debito pubblico a stelle e strisce nei prossimi lustri si sono ulteriormente accentuate.

Le conseguenze immediate sono state l’ulteriore calo del mercato obbligazionario, in eccesso rispetto alla politica meno restrittiva e più neutrale della Fed, con l’impennata dei rendimenti e la caduta piuttosto inaspettata del biglietto verde.

A CHI GIOVA IL DOLLARO DEBOLE?

La recentissima dichiarazione del segretario di Stato americano Mnuchin è sembrata molto consenziente a favore della debolezza della valuta domestica.

La svalutazione aiuta le esportazioni e le aziende multinazionali che fatturano in divise forti, ma qui si fermano tutti i vantaggi e iniziano, invece, le noti dolenti.

La caduta del dollaro ai minimi del dicembre 2014 con un crollo a gennaio di quasi quattro punti percentuali, il peggiore inizio anno dal 1987, lascia aperti numerosi interrogativi sulle conseguenze di un movimento così repentino, alcune delle quali non saranno certo indolori.

In primis, le materie prime hanno iniziato una corsa al rialzo associata al calo del biglietto verde, nei confronti del quale si muovono in senso opposto come forma di protezione (hedging).

Il caro petrolio impatta negativamente sui consumi privati americani, già penalizzati nell’ultimo anno dall’incremento dei tassi di interesse. L’aumento del credito al consumo e la caduta del tasso di risparmio ai minimi storici sono una conferma tangibile della condizione di tensione finanziaria del consumatore americano.

In aggiunta, una discesa così repentina della valuta aumenta i rischi e le aspettative di inflazione negli Stati Uniti, già in crescita e al di sopra del desiderata della Fed (2%). Un’eventuale impennata dei prezzi al consumo costringerebbe la banca centrale ad inasprire il ritmo del rialzo dei tassi di interesse, anche per contrastare la veloce discesa della divisa domestica.

Infine, il resto del Mondo (area Euro e Giappone) ha fondato buona parte della loro debole ripresa economica su tre elementi: la politica ultra accomodante della Bce, il dollaro debole che favorisce le loro esportazioni e il petrolio in calo. Di quanto indicato, rimane solo il primo elemento con diverse pressioni dal mondo finanziario e politico – in particolare quello tedesco – perché venga rimosso prima di quanto stabilito e si torni, anche in Europa, a rialzare i tassi di interesse.

L’IMPATTO SU WALL STREET

I listini americani sembrano vivere in un loro mondo dorato, immuni da qualsiasi evento politico, economico o aziendale che si paventi all’orizzonte.

Fino ad ora la veloce discesa del dollaro non ha avuto alcun impatto negativo, al pari dell’incremento dei tassi di interesse che, al contrario, sembrerebbero avere agevolato il rally dell’azionario, visti i risultati strabilianti degli ultimi tredici mesi.

Tuttavia, qualora i tassi di interesse continuassero a salire, il biglietto verde a scendere e il petrolio ad aumentare, lo scenario potrebbe anche cambiare e scatenare quella correzione a Wall Street, da alcuni temuta e da altri auspicata.